Закладная на квартиру по ипотеке – это ценная бумага, которая предоставляется физическим лицом-залогодателем (должником, созаемщиком, поручителем) залогодержателю, т.е., кредитору, для обеспечения ипотечного договора. Документ может быть использован банком для перевода залогового имущества в его собственность – в том случае, если должник не справляется с кредитным бременем.

В качестве залога по ипотечному договору может выступать:

-

дача или загородный дом;

коммерческая недвижимость.

жилой дом или квартира;

Зачем нужна закладная на квартиру по ипотеке

Банку она гарантирует возврат средств, выданных им должнику. Разумеется, реализовать недвижимость в случае невыплаты кредита он может и на основании ипотечного договора. Однако наличие именной ценной бумаги существенно расширяет способы возмещения ущерба. Бумага может участвовать в обороте и использоваться для частичной переуступки прав, перепродажи залога (полной переуступки) другому лицензированному субъекту кредитно-финансовых отношений или обмена заложенной недвижимостью с доплатой.

Должник от закладной на квартиру в банке , как правило, никакой выгоды не имеет. Единичные кредиторы согласны на снижение процентной ставки. Также она может помочь в защите прав заемщика – в том случае, если сам кредитный договор был утерян. На этом преимущества заканчиваются.

Как получить закладную на квартиру по ипотеке

Закладную на квартиру по ипотеке делает тот, кто в ней больше заинтересован – обычно инициатива принадлежит банку. Участие заемщика сводится к предоставлению документов, оформлению бланка и оплате комиссии, которая редко превышает 1 тыс. рублей.

Когда нужно оформлять закладную на квартиру по ипотеке, непременно обращайте внимание на совпадение всех пунктов договора и закладной. Указание противоречивой информации в этих двух документах приводит к приоритету закладной – при вынесении решения суд будет опираться на условия, указанные в ней, а не в ипотечном соглашении. Поэтому перед подписанием обязательно сличите документы и убедитесь, что в закладной в банке при ипотеке содержится заверенная печатью и подписью регистратора информация о:

регистрации кредитного договора госорганами с их полным наименованием;

место регистрации и порядковый номер ипотеки;

дата выдачи ценной бумаги кредитору.

Когда выдается закладная на квартиру по ипотеке

Закладная на квартиру при ипотеке оформляется тогда же, когда и сам кредитный договор. Ее вступление в законную силу может занять некоторое время – до внесения закладной в Росреестр и присвоения ей порядкового номера, который позволит отслеживать статус ценной бумаги. Если вы забыли уточнить порядковый номер закладной сразу, его можно будет посмотреть на бланке уведомления о регулярных платежах.

Где регистрировать и получать закладную на квартиру по ипотеке

Пертурбации, происходящие в системе госорганов приводят к тому, что вопрос, где оформлять закладную на квартиру по ипотеке, требует ежегодного уточнения. В 2017 году ипотечный договор, документы, подтверждающие право собственности на квартиру и заполненный бланк закладной подаются в Регистрационную палату по месту жительства заемщика или расположению недвижимости.

После присвоения номера и проставления отметок в Реестр вносятся сведения о:

органе-регистраторе обременения;

месте регистрации кредитного договора;

дата выдачи уже оформленной закладной представителю кредитора.

До внесения в базу Росреестра закладная не имеет законной силы и не влечет никаких правовых последствий. Задумываться о том, где получать документ, заемщику не стоит – на руки этот документ выдается только уполномоченному представителю банка. Должник получает свидетельство о праве собственности на недвижимость, где содержится информации об обременении и условии его снятия.

Как выглядит закладная на квартиру по ипотеке

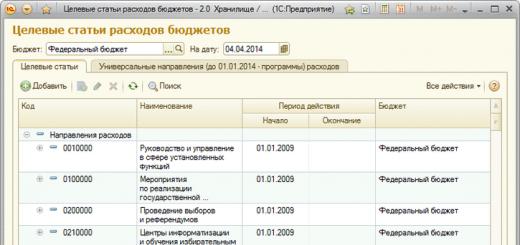

Цвет, вид и последовательность пунктов в бланке закладной может существенно варьироваться. Точный вид документа можно узнать непосредственно в отделении банка или на сайте кредитно-финансовой организации. Однако объем информации остается неизменным – в бланк вносятся сведения о:

залогодателе (паспортные данные, контактный телефон, реквизиты и другие сведения);

полное наименование залогодержателя и данные о его лицензии;

описание недвижимости, ее оценочная стоимость, данные об эксперте и реквизиты документа, который подтверждает права собственника;

дополнительных обременениях в пользу третьих лиц;

основных условиях кредитования;

дате оформления и порядковом номере закладной.

Так как ценная бумага может использоваться банком при проведении финансовых операций, на ней обычно предусматривается место для дополнительных записей о передаче документа и тому подобной информации.

Скачайте образец закладной на квартиру (Сбербанк) для ознакомления: Закладная .

Где хранится закладная на квартиру по ипотеке

Реализовать свои права при помощи нее способен только банк, поэтому дополнительные экземпляры при оформлении не выдаются. Хранится документ у залогодержателя или передается третьим лицам на законных основаниях (о чем должен быть уведомлен залогодатель). По этой причине рекомендуется обратиться в банк и снять копию, которая может стать подспорьем в ситуациях, связанных с утерей оригинала, судебным разбирательством и выдачей дубликата.

Закладная на квартиру по ипотеке: документы

Список документов, которые нужно собрать очень короток:

удостоверение личности заемщика;

правоустанавливающие документы собственника квартиры.

Закладная на квартиру по ипотеке в новостройке имеет свои особенности: стандартный пакет документов, необходимых для оценки залогового имущества, дополняется договором участия в долевом строительстве и актом приема-передачи квартиры.

Возврат и продажа закладной на квартиру в ипотеке

Когда долг перед банком полностью погашен, возврат закладной залогодателю должен производиться автоматически в течение 1 месяца. Если эта нехитрая процедура не была выполнена в срок, заемщик должен обратиться в арбитражный суд для снятия обременения .

Возвращенная закладная должна содержать отметку о прекращении взносов в связи с полной выплатой долга . Если она была передана третьим лицам в ходе финансовых операций банка, получаться она может либо у них, либо по месту проживания.

Иногда установить кому передавалась закладная практически невозможно – в этом случае банк, потерявший «след» обязан выдать дубликат бумаги. Отказ в его выдаче или некорректность дубликата служит основанием для судебного разбирательства.

Закладная на квартиру - ценная бумага, которую опционально оформляют при ипотечной сделке. Представляет собой свидетельство передачи недвижимости под залог. Документ фиксирует соглашение сторон, о том, что в случае невыполнения заемщиком долговых обязательств, объект переходит в собственность банка. Таким образом кредитору гарантируется возврат займа при любых обстоятельствах.

Закладная - основание для обременения залоговой недвижимости. Она регулирует отношения между заемщиком и кредитором. При отказе клиента выполнять свои долговые обязательства, банк вправе использовать закладную для конфискации имущества должника. Кредитор также может продать документ или переуступить его стороннему лицу. Документ имеет установленную законом форму и содержит информацию обо всех параметрах сделки.

Когда оформляется закладная на квартиру по ипотеке?

Документ о залоге недвижимости оформляется на этапе заключения сделки после оценочной процедуры.

Где хранится закладная на квартиру по ипотеке?

До погашения задолженности заемщиком документ находится в банке.

После погашения ссуды банк ставит на закладной соответствующую отметку и передает ее собственнику жилья. Тот, в свою очередь, должен обратиться с ней в регистрационный орган для снятия обременения с недвижимости.

Как оформить закладную на квартиру по ипотеке?

Чаще всего типовой документ оформляет банк. В отдельных случаях за оформление закладной взимается определенная комиссия.

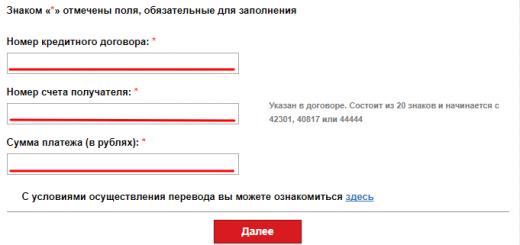

Для оформления закладной на квартиру по ипотеке необходим пакет документов:

- паспорт;

- документы, подтверждающие платежеспособность заемщика;

- выписка из ЕГРП;

- документ о праве собственности на недвижимость, чаще - договор купли-продажи;

- акт приема-передачи;

- техпаспорт с экспликацией помещения;

- оценка залога.

Как выглядит закладная на квартиру по ипотеке?

Чтобы закладная на квартиру была юридически значимой, она должна содержать следующие элементы:

- слово «Закладная» в названии документа;

- данные залогодателя, которые позволяют его идентифицировать;

- аналогичные данные залогодержателя;

- основания составления закладной - реквизиты ипотечного договора;

- полная сумма обязательств ПСО и проценты по ней;

- дата и порядок выплаты ПСО;

- детальное описание залогового имущества;

- личная подпись залогодателя;

- отметка о государственной регистрации документа;

- дата выдачи закладной первому залогодержателю.

Как получить закладную на квартиру после выплаты ипотечного кредита?

После погашения ипотеки закладная с соответствующей отметкой свидетельствует о снятии обременения с недвижимости. В разных банках ее выдают по единому принципу:

Клиент уточняет сумму остаточной задолженности по кредиту и погашает ипотеку.

Обращается в банк для получения справки об отсутствии задолженности.

Важно: документ должен содержать фразу «Кредитор не имеет претензий к клиенту».

Банк визирует закладную специальной отметкой: «Обязательства по закаладной выполнены полностью. Претензий не имеем. ».

При выдаче закладной стороны подписывают акт приема-передачи.

При получении закаладной убедитесь, что на ней есть подпись, ФИО и должность сотрудника, выдавшего документ.

Что делать, если банк потерял закладную на квартиру по ипотеке?

На практике возможны случаи утери закладной на квартиру банком. В подобной ситуации предусмотрена выдача копии документа с обязательной надписью «Дубликат».

все переговоры с банком вести в письменном виде;

при возникновении затруднений проконсультироваться с юристом, специализирующемся на урегулировании ипотечных споров.

Важно: желательно заранее позаботиться о наличии копии этого и других важных документов.

Что делать с закладной после погашения ипотеки?

Для снятия обременений и ограничений на сделки с недвижимостью после погашения ипотечного кредита следует подготовить пакет документов для регистрационной палаты либо МФЦ. В него входят:

- заявление;

- закладная на квартиру с отметкой кредитора об отсутствии претензий к заемщику;

- свидетельство о праве собственности, которое подлежит замене;

- нотариально заверенные копии устава банка;

- справка о погашении кредита, выданная банком после последнего платежа;

- квитанция об оплате госпошлины - 200 рублей.

Погашение закладной - снятие обременений на недвижимость - осуществляется в течение 3-14 рабочих дней. Собственнику выдается новый правоустанавливающий документ без отметки об ограничениях на проведение сделок с недвижимостью.

Сегодня человек, желающий обладать любым материальным благом, может обратиться за ссудой в кредитную организацию. Если отложить приобретение на время нет желания или возможности, можно совершить покупку и без необходимого количества наличных средств. К примеру, квартиру или дом можно приобрести, имея стартовую сумму, а остальное «добить» кредитом. В качестве гарантии возврата денежных средств может выступать закладная на квартиру по ипотеке. Что это такое, образцы закладной для известных банков и все о процедуре получения, читайте далее.

В России такой документ, как закладная, имеет не слишком широкое распространение. Соответственно, люди мало знают о нюансах составления бумаги, её назначении и функциях.

Однозначно рассмотреть ипотечную закладную сложно. Её характер связан с точкой зрения возникающих при получении ссуды на жильё субъектов гражданских взаимоотношений. Закладная может быть связана с операциями таких пар, как «банк – банк» или «банк – частное лицо», при заключении соответствующего договора.

В первую очередь, закладная – это гарант того, что интересы кредитной организации будут соблюдены. Иными словами, документ поможет банку удовлетворить потребности и притязания в отношении жилья, за которое покупатель более платить не в состоянии. На сегодняшний день российские банки не всегда требуют закладную как часть пакета документов, необходимых для оформления ипотеки. В Европе же эта практика повсеместна, потому следует ожидать, что вскоре тренд обоснуется и в нашей стране.

Ипотека – самый долгосрочный тип кредитов, иной раз люди тратят несколько десятилетий, чтобы рассчитаться с финансовой организацией. За такой длинный временной период может произойти что угодно, поэтому любая компания хочет снизить, минимизировать риски при выдаче ипотечной ссуды.

Видео — Закладная: что это такое, для чего она нужна

Как оформляется закладная на квартиру по ипотеке?

Процедура оформления закладной бумаги происходит одновременно с составлением договора об ипотеке и проставлением в нём подписей обоими сторонами-участниками сделки. Надо понимать, что при возникновении спорных моментов именно закладная бумага, и информация, в ней изложенная, будут иметь приоритет над кредитным договором. Поэтому необходимо провести тотальную сверку всех данных, чтобы в документах не оказалось противоречий. Клиент банка не должен ставить свою подпись в бумаге до тех пор, пока он не убедиться, что оба документа содержат совершенно идентичную информацию.

Регистрируется ипотечная закладная в отделении Росреестра по месту жительства покупателя, куда передаётся вместе с остальным пакетом документов на получение жилья в кредит. Специалисты госучреждения должны присвоить закладной соответствующий номер, а также указать такие данные:

- Дата выдачи закладной бумаги.

- Место регистрации ипотечной ссуды.

- Наименование учреждение, которое выполнило регистрационные действию по обременению права собственности закладной.

Согласно правилом, закладной документ существует в единственном числе, не имея второго оригинала-дубликата. Он не выдаётся заемщику на руки, оставаясь у представителя банка. Однако не возбраняется снять пару копий с документа, чтобы иметь их на руках в случае утери основной бумаги или иных неясных моментов.

Какие данные вносят в закладную?

Помимо детальной информации о залоговом имуществе, в закладную бумагу вносятся следующая информация:

- Если заемщик физлицо – его паспортные данные, если юрлицо – реквизиты организации.

- Номер ипотечного договора, время и место, в которое он был заключён.

- Условия, на которых строится кредитование, величина получаемых заёмщиком средств и процентов, причитающихся финансовой организации.

- Документы, подтверждающие, что заёмщик вправе распоряжаться имуществом, заложенным кредитной организации.

- Сроки, в которые заёмщик обязуется полностью выплатить заёмные средства.

Получается, что помимо документов, необходимых для получения ипотеки, заёмщик должен предоставить всего одну уникальную бумагу, фиксирующая его право собственности за заложенное в счёт ипотеки имущество. Для любого владельца недвижимости или земли не составит проблемы искомый документ предъявить.

Образец закладной на квартиру по ипотеке

Оформление закладного документа имеет некоторые обязательные правила. Бумага может быть заполнена от руки или напечатана на принтере, однако подписи и печати должны быть оригинальными. Стандартная закладная включает в себя несколько пунктов.

Таблица 1. Классические правила, по которым составляется закладная

| Графа заполнения | Данные |

|---|---|

| Шапка документа | Сверху в середине пишется слово «Закладная», затем указывается дата оформления документа и населённый пункт, в котором проходит заключение договора. |

| Информация о заёмщике | ФИО, паспортные данные, прописка. |

| Информация о первоначальном залогодержателе | Если имущество уже передавалось в залог, данные об этом обязательно включаются в документ. |

| Информация о кредитной организации | Стандартные реквизиты, позволяющие идентифицировать банк. |

| Обязательства по ипотеке | Сумма, срок заключения, начисление процентов, место и дата получения ссуды, целевое назначение. |

| Информация о залоговом имуществе | Детальное описание, стоимость, местонахождение, документы, подтверждающие право собственности. |

| Данные кредитного договора, обеспеченного закладной | Номер документа, дата и место составления. |

| Отметка о перепродаже закладной | В случае, если банковская организация продаёт закладную другой финансовой организации, в документе появляется пометка об этом, заранее для неё остаётся место. |

Закладная по ипотечной квартире: образцы для Сбербанка и ВТБ

Для многих россиян составление закладной является весьма щекотливым моментом, потому они отдают предпочтение банкам с многолетней историей, таким, как ВТБ или Сбербанк. Такие гиганты оперируют своими финансовыми потоками и редко требуют закладные, обычно этим занимаются небольшие финансовые учреждения.

Однако клиенты сами стремятся к крупным игрокам на рынке финансирования, так как эти организации крайне редко перепродают закладные своих заёмщиков, а инциденты с утерей документов практически не встречаются. Однако крупные банки устанавливают свои правила заполнения закладной бумаги.

Образец закладной для Сбербанка не слишком отличается от классического формата заполнения бумаги. В него входят те же пункты:

- Данные о должнике и кредиторе.

- Предмет ипотечного договора и все его нюансы (сроки, сумма, проценты, варианты погашения займа).

- Залоговое имущество (тип объекта, его характеристики, кадастровый номер, результаты независимой оценки и данные о государственной регистрации права).

- Подписи сторон, печати, реквизиты.

Образец закладной для ВТБ содержит совершенно те же пункты. На официальном сайте банка можно увидеть образец заполнения закладного документа и ознакомится с ним заблаговременно. В частности, можно изучить пункты, отмеченные звёздочками.

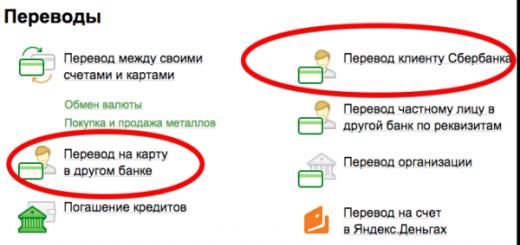

Продажа закладной

Выше мы упоминали, что банк имеет полное право продать закладную своего клиента иной финансовой организации. Обычно это происходит, когда финансовая организация нуждается в получении дополнительных инвестиций или желает избавиться от большого объёма залоговых документов. Заёмщику в такой ситуации пугаться не стоит – для него не меняются обстоятельства закладной, дополнительно вносить какие-то деньги ему не нужно. Чаще всего с момента перепродажи документа изменяются оплатные реквизиты — нужно быть внимательнее при последующих взносах. Стоит понимать — по закону банк имеет право не спрашивать разрешения человека на продажу его закладной, а имеет лишь обязательство об уведомлении о сделке.

Банк имеет право продать закладную своего клиента иной организации

Без участия заёмщика в закладной документ не могут быть внесены изменения. Только присутствие и согласие двух сторон является условием для изменения любых моментов. Поэтому при перепродаже закладной банк всегда уведомляет своего должника. В этот же момент заёмщик имеет право уточнить, за какую сумму была продана закладная на его имущество.

Важно понимать, что закладная бумага составляется в присутствии обоих заинтересованных сторон и представителя государственного учреждения. Все правки, внесённые после момента оформления, считаются недействительными. Именно поэтому важно снять копию с первоначального документа, чтобы не вышло так, что закладная продана, реквизиты для оплаты изменились, а должник продолжает перечислять взносы по старому адресу.

Как вернуть закладную?

Когда долг по ипотеке и все проценты погашены, клиент может обратиться в финансовую организацию. Неважно, в срок или досрочно погашены обязательства. С собой вчерашний заёмщик должен иметь паспорт и документ, подтверждающий его право обладания залоговой недвижимостью.

В течение месяца (на деле процедура происходит гораздо быстрее) банковская организация выдаёт следующие документы:

- Оригинал закладного документа.

- Документальное заверение того, что клиент получил закладную на руки (делается в двух экземплярах, один остаётся у представителя банка).

- Письмо, заверенное кредитной организацией, удостоверяющее исполнение должником его обязательств в стопроцентном объёме.

- Доверенность от финансового учреждения на передачу пакета документов в органы государственной регистрации.

После того, как человек подал документы в Росреестр и стал полноправным владельцем квартиры, ипотеку за которую он выплатил, в течение трёх дней банк должен выдать ещё и справку, в которой указан факт записи о погашении жилищного займа.

Что делать, если банк не отдаёт закладную на квартиру по ипотеке?

Заёмщик, в ипотечной сделке которого фигурировала закладная, должен знать, что при выполнении своих обязательств получить этот документ на руки нужно обязательно. Если же банк по какой-то причине бумагу не выдаёт (ссылаясь на утерю или порчу), нельзя оставлять ситуацию просто так.

Заёмщик может поступить тремя способами:

- При поддержке юриста составить новую закладную, в которую будут внесены абсолютно аналогичные с первым документом данные, однако бумага будет иметь надпись «Дубликат».

- Обратиться в Центробанк с заявлением, приложить копию закладной и рассказать о сложившейся ситуации.

- Обратиться в суд. В судебном порядке будут рассмотрены все нюансы, и если окажется, что заёмщик действительно выплатил всю сумму ссуды, обременение с его имущество будет снято судом.

Надо отметить, что за намеренное сокрытие закладного документа банковскую организацию ожидают серьёзные санкции, поэтому в большинстве случаев утеря документа действительно имеет место, и банк охотно идёт на повторное составление бумаги.

Обращение в суд поможет решить проблему

Подведение итогов

Закладная бумага на ипотечную квартиру – важный документ, который даёт кредитной организации право на распоряжение заложенным имуществом в случае, если заёмщик игнорирует необходимость исполнения своих обязательств. Простыми словами – когда человек, взявший ипотеку, отказывается платить, в распоряжение банка переходит указанное в залоговом документе имущество, выступающее в качестве «парашюта безопасности».

Для заёмщика подписание закладной – своего рода, передача прав на свою собственность. Поэтому, став фигурантом ипотечного договора при участии закладного документа, внимательным и аккуратным стоит быть от начала и до конца – от момента оформления документов и до даты внесения последнего платежа.

Ипотечное кредитование стало тем инструментом, который позволил множеству российских семей решить свой жилищный вопрос уже сейчас, без долгого ожидания того момента, когда будет накоплена достаточная сумма. Однако мало кто задумывается о том, что ипотека – это не просто кредит. Долгосрочность периода погашения и низкие по сравнению с процентные ставки обусловлены тем, что банк в обмен на свои деньги получает в залог ликвидный объект недвижимости. Закладная на квартиру по ипотеке представляет собой документ, обязательный к оформлению при заключении договора на кредитование.

Закладная на квартиру по ипотеке – что она собой представляет?

Процесс оформления ипотечного кредита достаточно долгий и трудоемкий. Заемщик должен быть готов к тому, что придется понести ряд дополнительных затрат, в числе которых и оформление рассматриваемого документа. Закладная на квартиру по ипотеке что это? Этот документ представляет собой именную ценную бумагу. Однако для того чтобы дать максимально корректный ответ, необходимо учитывать, с точки зрения какого из участвующих в сделке субъектов ставится вопрос.

Если мы говорим о кредитном учреждении, в роли которого выступает , то закладная на квартиру является для него гарантией возврата выданных в виде ипотечного кредита денежных средств. Фактически до момента полного погашения кредита и снятия с квартиры обременения распоряжаться объектом недвижимости может банк, причем на любой этапе ипотеки. Несмотря на то, что право владения и использования на квартиру принадлежит клиенту банка, в том случае если он не исполняет свои обязательства по кредиту, банк имеет право возместить свои средства. Это может быть реализовано различными способами:

- частичная продажа залога;

- полная переуступка права на залог;

- произведение обмена залога с доплатой.

Каждая из перечисленных сделок может заключаться как между банковскими учреждениями, так и между банком и частным лицом.

Другими словами, при возникновении длительного невыполнения взятых на себя заемщиком обязательств по выплате кредита залогодержатель (банк) имеет право продать объект недвижимости для компенсации своих расходов. При наличии остатка деньги возвращаются клиенту.

Что касается заемщика, то для него закладная по ипотеке является подтверждением имеющихся у него имущественных прав на приобретенный объект недвижимости. Основанием для их возникновения является регистрация документа в Регпалате. Эта услуга платная. Однако стоит принимать во внимание, что данные права не предполагают возможности продать, обменять или подарить квартиру до момента погашения кредита.

Порядок оформления закладной на квартиру по ипотеке

При отсутствии залога в виде имущества заемщика в роли обеспечения выступает приобретаемая недвижимость. В таких условиях без рассматриваемого документа ипотека быть оформлена не может, то есть на вопрос, обязательна ли закладная при ипотеке, ответ только положительный.

Действующий порядок оформления закладной требует, чтобы она была зарегистрирована. Это правило введено неслучайно, ведь наличие регистрации гарантирует невозможность внесения исправлений и изменений в готовый документ.

Внимательно отнеситесь к проверке правильности и точности отраженных в закладной условий договора и данных собственника жилья. Вся информация, указанная в документе, после его подписания сторонами приобретает законную силу, даже если сведения неверные.

Образцы закладной, используемые в различных финансовых учреждениях, могут различаться. Однако в любом случае документ должен содержать ряд обязательных пунктов:

- сведения о заемщике, который предоставил залог (для физического лица – включая личные и паспортные данные, для юридического лица – полные реквизиты);

- информация о залогодержателе (банке) с указанием наименования, адреса, лицензии и так далее;

- полная характеристика объекта недвижимости, который выступает в роли залога (а именно его местоположение, информация о наличии обременений со стороны третьих лиц и прочее);

- оценочная стоимость кредита и сведения о компании или лице, проводившем экспертизу;

- условия, на которых выдается кредит (с указанием таких параметров как процентная ставка, срок кредитования, периодичность и размер платежей);

- номер документа и дата его составления.

Как правило, образец документа любого банка, будь то или , можно найти на его официальном сайте или получить в любом отделении.

Заемщиков также часто интересует вопрос, где хранится закладная на квартиру по ипотеке. Данный документ оформляется в единственном экземпляре и находится в кредитном учреждении. Закладная не выдается на руки клиенту банка. Специалисты рекомендуют сделать копию для возможности отстаивать свои права при возникновении спорных ситуаций. Также наличие копии поможет решить такую проблему как потеря закладной или утрата ею пригодного внешнего вида. На ее основании есть возможность правильно оформить дубликат.

Как только кредит полностью погашен, банк должен сделать на закладной специальную отметку и передать ее заемщику вместе с другими документами. Далее заемщик должен обратиться в орган госрегистрации для снятия обременения со своей недвижимости.

Это такой документ, который представляет собой ценную бумагу, которая обеспечивается ипотекой. В ней чётко прописываются полный перечень основных условий определённого кредитного . Ещё в подобной бумаге в обязательном порядке фигурируют самые важные параметры имущества, передаваемого в залог по кредиту.

Вдобавок должно быть оставлено место для различных передаточных записей.

Описанный документ необходим банку для получения некой компенсации, если заёмщик вдруг не выплатит кредит.

Как она выглядит: фото

Закладная отличается от других документов наличием следующих элементов:

- Характерного названия бумаги.

- Идентификационной информации, касающейся залогодателя и первого залогодержателя.

- Оснований, руководствуясь которыми определённый человек составил закладную.

- Полная сумма обязательств с процентными ставками.

- Дата, когда ПСО должна быть выплачена, а также порядок, в котором нужно произвести это действие.

- Детальное описание имущества вносимого под залог.

- Личная подпись человека, составившего документ.

- Отметка о государственной регистрации.

- Момент, когда бумага была выдана на руки первому залогодержателю.

Важно. Наличие перечисленных пунктов делает документ значимым в юридическом плане.

Зачем нужна?

Подобная бумага необходима для того, чтобы банк, выдавший средства на приобретение жилья был уверен в том, что деньги вернутся. Дело в том, что займ такого типа может оформляться на длительный период, например, от 25 до 30 лет.

За такой продолжительный промежуток времени может произойти что угодно.

Посредством описанного документа банковские организации страхуют свои интересы, чтобы воспрепятствовать уклонению заёмщика от выполнения кредитных обязательств. Банк знает, что если закладная на имущество оформлена, то при необходимости можно полностью нивелировать риски.

Таким документом ещё можно повысить доверие к заемщику, особенно если его доход не отличается величиной и постоянством.

Какие подводные камни при получении могут быть?

Подавляющее большинство служащих банка не скажут ни слова относительно некоторых нюансов при оформлении закладной. По этой причине заёмщикам приходиться сталкиваться с некоторыми проблемами, которые появляются неожиданно.

Например, может неожиданно всплыть комиссия, взимаемая за оформление закладной. В большинстве случаев её величина не превышает 1,5% от общей суммы. Некоторые банковские организации вообще устанавливают тариф, минимальная величина которого составляет 30000 руб. Заёмщик может отказаться от выплаты подобной суммы, но в этом случае он должен быть готов к увеличению процентов по кредиту примерно на 0,5%.

Ещё стоит вспомнить обязательное страхование залоговой недвижимости, приводящееся ежегодно и требующее уплаты не менее 4000 руб.

Когда подавать справки на регистрацию?

Подавать документы для закладной нужно сразу же после того как заёмщик приобрёл недвижимое имущество за счёт средств, полученных в рамках ипотечного кредитования. При этом в качестве залога может выступить:

- Участок земли с постройками или без них.

- Строения, не являющиеся жилыми, например, гаражи, дачи и т.д.

- Квартиры или частные дома.

- Строения, находящиеся в собственности у юридических лиц (об оформлении ипотеки на юрлицо читайте ).

Важно. Стоит отметить, что заполнение закладной должно производиться одновременно с оформлением о выдаче кредита.

В любом случае перед подписанием бумаг нужно внимательно их изучить.

Где указывается номер?

После того как документ, о котором идёт речь, проходит процедуру регистрации в соответствующих органах, ему присваивают индивидуальный номер, который в будущем будет играть свою роль. Присвоенный набор цифр можно будет, например, увидеть на уведомлениях, приходящих к заёмщику.

После того как документ, о котором идёт речь, проходит процедуру регистрации в соответствующих органах, ему присваивают индивидуальный номер, который в будущем будет играть свою роль. Присвоенный набор цифр можно будет, например, увидеть на уведомлениях, приходящих к заёмщику.

Они призваны напомнить человеку, взявшему ипотеку, о том, что скоро предстоит совершить периодическую выплату по кредиту. Ещё упомянутый набор цифр будет фигурировать в разнообразной документации, связанной с конкретным заёмщиком и его действиями, связанными с выплатами по ипотеке в ежемесячном режиме.

Номер, о котором идёт речь, необходим для удобства и ни сколько не влияет на заёмщика ни коем образом. Он скорей наоборот может ускорить некоторые процедуры оформления.

Алгоритм оформления

Стоит отметить, что оформление такого документа как закладная представляет собой сложный и ответственный процесс, требующий серьёзного внимания. Все действия должны производиться в следующем порядке:

- Первым делом, необходимо подготовить документ. Заполнять его должен залогодатель, после чего отдать на хранение в банк, предоставляющий кредит.

- После того как составление бумаги завершено под ней должны подписаться обе стороны, в роли которых выступают кредитная организация, например АИЖК (агентство ипотечного жилищного кредитования) и заёмщик.

- Последним шагом, закладная проходит процедуру регистрации в территориальном органе под названием Росреестр.

Стоит отметить, что оплатить подобные услуги должен заемщик, если ничего другого не прописано в кредитном договоре. Такая бумага составляется в единственном экземпляре, поэтому заёмщику лучше сделать с неё копию и хранить до полного погашения кредита.

Как происходит фиксирование в регпалате?

Процедура регистрации производится в регистрационной палате.

Однако есть некоторые особенности:

Процедура регистрации производится в регистрационной палате.

Однако есть некоторые особенности:

- Как правило, регистрируется документ в тот же день когда заключается договор на ипотеку.

- Регистрация ипотечного договора и закладной производится в специальном регистрационном органе, который называется Росреестр.

- После того как описанный выше документ подписывается обеими сторонами в банке, заёмщик должен подать документы в Росреестр на .

- После завершения процедуры регистрации необходимо предоставить сотрудникам банка расписку, подтверждающую сдачу документов.

- Из регистрационного органа в банк, закладная приходит самостоятельно. Она хранится там вплоть до погашения задолженности.

Внимание. Если помнить про перечисленные нюансы, то можно максимально ускорить весь процесс и избежать задержек.

Как получить ее в банке после всех выплат?

В получении закладной после погашения ипотеки нет ничего сложного. Дело в том, что после того как кредит выплачен в полном объёме и у банка не возникает к заёмщику никаких претензий, он сам выдаёт её вместе с другими документами.

Бывшему заёмщику остаётся явиться в банк и забрать документацию. Стоит отметить, что все эти важные бумаги стоит сохранять в течение последующих трёх лет на всякий случай.

Что делать с документами?

После того как кредит выплачен в полном объёме нужно заняться снятием обременения жилья и зарегистрировать право собственности. Чтобы всё сделать правильно потребуется запросить в банке письмо о погашении ипотеки и выписку по счёту. С этими бумагами можно пойти в Росреестр и снять обременение после чего произвести регистрацию права собственности.

Срок возврата бумаг заемщику

Если верить части 2 статьи 17 закона об ипотеке, то банк должен выдать заёмщику закладную после погашения кредита незамедлительно. Если по какой – то причине банк не выдаёт документ больше 10 дней, то можно смело писать претензию сначала в кредитную организацию, а затем в суд.

Последний в любом случае принудит банк выдать закладную, так как подобные задержки в сложившейся ситуации являются незаконными и ущемляют права заемщика, который честно выплатил кредит.

Оформить документ, описанный выше, не так уж и сложно, если приложить некоторые усилия и разобраться во всех его нюансах. Однако стоит отметить, что если опыт в подобных делах полностью отсутствует, то самым верным решением будет прибегнуть к помощи специалистов, которые хоть и потребуют оплаты своих услуг, но зато смогут избавить заёмщика от множества проблем.

Дело в том, что неграмотный человек может создать себе столь серьёзные проблемы, что их будет не в состоянии решить даже более – менее квалифицированный специалист. Таким образом, лучше нанять знающего человека заранее.