Активы коммерческого банка - это статьи бухгалтерского баланса, отражающие размещение и использование ресурсов коммерческого банка. Банковские активы образуются, как правило, в результате активных операций , т.е. размещения собственных и привлеченных средств с целью получения дохода, поддержания ликвидности и обеспечения функционирования банка. Именно в результате активных операций банк получает основную часть своих доходов.

В балансовых отчетах российских коммерческих банков выделяют следующие агрегированные статьи активов:

1. Денежные средства и счета в Центральном банке РФ.

2. Государственные долговые обязательства.

3. Средства в кредитных организациях.

4. Чистые вложения в ценные бумаги для перепродажи (ценные бумаги для перепродажи по балансовой стоимости за вычетом резервов под обесценение ценных бумаг).

5. Чистая ссудная и приравненная к ней задолженность (ссудная и приравненная к ней задолженность за вычетом резервов на возможные потери по ссудам).

6. Проценты начисленные (включая просроченные).

7. Средства, переданные в лизинг.

8. Основные средства и нематериальные активы, хозяйственные материалы, малопенные и быстроизнашивающиеся предметы.

9. Чистые долгосрочные вложения в ценные бумаги и доли.

10. Расходы будущих периодов по другим операциям.

11. Прочие активы.

Под структурой активов понимается соотношение разных по качеству статей актива баланса банка к валюте баланса. Активы банка можно классифицировать по следующим критериям:

· по назначению,

· по ликвидности,

· по степени риска,

· по срокам размещения,

· по субъектам.

Активные операции коммерческих банков заключаются в размещении аккумулируемых банками собственных и привлеченных средств с целью обеспечения необходимых условий для функционирования кредитного учреждения и получения доходов. Активные операции банка составляют существенную и определяющую часть его операций.

Актив баланса коммерческого банка позволяет проследить за распределением ресурсов банка по видам операций. Активы банков достаточно разнообразны, однако условно их можно объединить в четыре основные группы:

касса и приравненные к ней средства;

инвестиции в ценные бумаги;

кредиты;

прочие активы.

Кассовые операции являются для коммерческих банков традиционными, однако их удельный вес, как правило, невелик и составляет примерно 1-3 % .

Активами банка, приравненными к кассовым, являются средства, вложенные в валютные ценности, драгоценные металлы, которые размещены в виде остатков на корреспондентских счетах в других коммерческих банках и в центральном банке.

Кредитные вложения составляют, как правило, основной удельный вес в банковских активах - до 50-80 %. В их состав могут входить межбанковские кредиты (депозиты), кредиты предоставленные клиентам (юридическим и физическим лицам), учтенные банком векселя, предоставленный финансовый лизинг, факторинг, исполненные банком гарантии, не взысканные с клиентов. Эта группа активов обеспечивает коммерческим банкам основной объем доходов, но необходимо принимать в расчет, что это одновременно и самые рискованные из всех активов.

Инвестиции в ценные бумаги в коммерческих банках Республики Беларусь представлены в основном в виде вложений в различные государственные ценные бумаги. Отличительной особенностью подобных активов является то, что они при минимальных рисках способны приносить стабильные доходы.

К прочим активам обычно относятся затраты банка по приобретению зданий, сооружений и других основных фондов, а также участие в хозяйственной деятельности юридических лиц. Основной характеристикой активов, входящих в данную группу, является их низкая ликвидность.

Активы банка по степени ликвидности можно сгруппировать следующим образом.

1. Первоклассные ликвидные активы. К ним относятся денежные средства банка, находящиеся в его кассе или на корреспондентском счете, а также государственные ценные бумаги, находящиеся в портфеле коммерческого банка, которые он может реализовать в случае недостаточности ликвидных средств для погашения обязательств перед кредиторами и вкладчиками.

2. Сравнительно ликвидные активы. Эту группу составляют краткосрочные кредиты юридическим и физическим лицам (на срок до 30 дней), краткосрочные межбанковские кредиты и кредиты до востребования, факторинговые операции. В странах с достаточно развитым вторичным рынком ценных бумаг в эту же группу активов входят и корпоративные коммерческие ценные бумаги. Активы, отнесенные к данной группе, требуют больших затрат времени для их реализации или превращения в денежные средства.

3. Наименее ликвидные активы. Подобные активы включают долгосрочные кредитные вложения, в том числе и предоставленный финансовый лизинг, и различные инвестиции.

4. Неликвидные активы. В эту группу активов входят здания, сооружения и другие основные фонды, нематериальные активы, некоторые виды ценных бумаг, просроченная и сомнительная задолженность по кредитам.

Принадлежащие банку ценные бумаги, инвестиции и предоставленные займы, материальные объекты в виде недвижимости, кассовая наличность, драгоценные металлы и прочите материальные ценности.

Активы изначально требуют от банка вложения средств. А конечной целью является получение в дальнейшем экономической выгоды. Для существования активов требуются средства. Ими, в частности, являются деньги вкладчиков и капитал самого банка. Главная задача — увеличить размеры активов для получения впоследствии наибольшего дохода.

Разновидности активов

По назначению можно выделить следующие категории активов:

- Кассовые. Они необходимы для каждодневного обслуживания клиентов, перечисления им денежных средств. В составе названных активов — выдаваемые на руки деньги в банкоматах, обменных пунктах, сберегательных кассах. Владельцы средств вправе получить их сразу, как только это потребуется. И банк должен быть готов моментально выполнить это обязательство.

- Работающие. В эту группу входят активы, характеризуемые маленьким сроком оборота и регулярно приносящие прибыль. Их процент в балансе банка велик. Показатель может достигать 70%. К работающим активам относятся депозиты, имеющиеся в банковских структурах, и краткосрочные кредиты.

- Инвестиционные. Категория включает долгосрочные вложения, которые производит финансовая организация. Эти активы создаются банком с целью расширения сферы влияния, а также получения дохода впоследствии. Инвестиции могут быть прямыми или представлять собой векселя, срок погашения которых исчисляется периодом больше года.

- Капитализированные. Эти активы служат для того, чтобы банк мог функционировать. В общей структуре они занимают до 15%. Помещения, оборудование, транспорт — это и многое другое необходимо банку для организации деятельности. Такие активы не состоят в обороте. Важно, чтобы их сумма не превышала собственный капитал банка.

- Иные. К оставшимся активам можно причислить, например, транзитные счета и дебиторскую задолженность. Для нормальной деятельности банка доля активов такого рода не должна быть больше 10%. Если указанная норма превышается, появляется негативная тенденция.

Ликвидность и степень риска активов

Характеризуя активы с позиции ликвидности, можно распределить их на четыре уровня:

- Высоколиквидные. Такие активы быстро конвертируются в средства, необходимые для выполнения различных обязательств. Это, например, кассовые деньги.

- Среднеликвидные. Эти активы есть в собственности банка. При необходимости с небольшой задержкой их можно превратить в деньги. Это краткосрочные кредиты и платежи. Срок их выполнения — до месяца.

- Обладающие долгосрочной ликвидностью. Если это кредиты, то срок их погашения выходит за рамки года.

- Низколиквидные. Здесь речь идет о долгосрочных инвестициях и задолженностях.

Чтобы в деятельности банка присутствовала стабильность, высоколиквидных активов должно быть не меньше 12%. Политика любого банка направлена на поддержание высокой ликвидности. Однако определенная доля низколиквидных активов тоже необходима. Именно их помощью формируются резервы, которые выручают в критических ситуациях. Активы такого рода — антиквариат, драгоценности. Банковские активы также различаются по степени риска. Суть этого критерия состоит в вероятности, связанной с происхождением нежелательного события. Такого, которое в дальнейшем приведет к убыткам. Есть активы с минимальной и максимальной степенью риска. Задача банка состоит в том, чтобы верно определить вероятность получения убытков после совершения конкретной операции. В целом методы управления активами подбираются в зависимости от целей, стоящих перед банком, условий его работы, законодательной базы. Огромное значение имеет компетенция сотрудников, умеющих грамотно контролировать состояние имеющихся активов.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Активы коммерческого банка

3. Качество активов банка

1. Экономическое содержание и классификация активных операций банка

Активные операции кредитных организации - это размещение собственных и привлеченных средств банка с целью получения дохода. К активным операциям относятся:

1. кредитные, кассовые, валютные, операции с драгоценными металлами и драгоценными камнями;

2. выдача банковских гарантий и поручительств за третьих лиц, предусматривающих их исполнение в денежной форме;

3. приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

4. доверительное управление денежными средствами и другим имуществом, лизинговые, факторинговые, форфейтинговые операции, вложения банка в ценные бумаги.

В зависимости от вида операции активные операции кредитных организаций делятся на:

Ссудные - это операции по выдаче средств заемщику на началах срочности, возвратности и платности;

Расчетные - это операции по оплате со счетов клиентов их обязательств перед контрагентами;

Кассовые - операции по выдаче наличных денег;

Инвестиционные - операции по вложению кредитной организацией своих средств в ценные бумаги и паи небанковских структур в целях совместной коммерческой деятельности;

Фондовые - операции с ценными бумагами (помимо инвестиционных) на организованном (биржевом) и неорганизованном рынках.

В зависимости от степени рискованности все активные операции делятся на:

Стандартные (степень риска - 0%);

Нестандартные (степень риска - до 20%);

Проблемные (степень риска - до 50%);

Сомнительные (степень риска - до 100%);

Безнадежные (степень риска - свыше 100%);

2. Состав и структура банковских активов

Активы коммерческого банка - это собственные и привлеченные средства, размещенные в ссудные и другие активные операции кредитной организации.

Под структурой активов понимается соотношение разных по качеству статей актива баланса банка к валюте баланса. Активы банка можно классифицировать по следующим критериям:

1. по назначению:

а) кассовые активы, обеспечивающие ликвидность банка. К ним относятся средства в кассах банка, обменных пунктах, банкоматах, платежные документы в валюте, драгоценные металлы и камни, корреспондентский счет в ЦБ РФ, корреспондентские счета в коммерческих банках, средства, перечисленные в фонд обязательных резервов в ЦБ РФ, средства в расчетных центрах организованного рынка ценных бумаг.

б) работающие (оборотные активы), приносящие банку текущие доходы: данные активы приносят доходы и быстро оборачиваются. К этой группе относятся кратко- и среднесрочные кредиты и вложения в ценные бумаги, межбанковские кредиты и депозиты, размещенные в ЦБ РФ или коммерческих банках.

в) инвестиционные активы, предназначенные для получения доходов в будущем и для достижения иных стратегических целей. Часть своих активов банк размещает в долгосрочные вложения в виде прямых и портфельных инвестиций. Цель таких вложений - диверсификация рисков, обеспечение повышенных доходов в будущем, расширение сферы влияния банка.

г) капитализированные (внеоборотные) активы, предназначенные для обеспечения хозяйственной деятельности банка. Для организации и осуществления своей основной деятельности банкам приходится приобретать или арендовать различное имущество: помещения, транспортные средства, компьютеры, оргтехнику, банковские сейфы и оборудование и т. д. Эти средства не участвуют в обороте, их называют внеоборотными активами.

д) прочие активы: средства, отвлеченные в расчеты, дебиторскую задолженность, расчеты с филиалами, транзитные счета, средства, ошибочно перечисленные на счета банка, расходы будущих периодов.

2. по ликвидности:

а) высоколиквидные активы, находящиеся в немедленной готовности, или первоклассные ликвидные средства: наличные деньги, драгоценные металлы, средства в ЦБ РФ, средства в банках-нерезидентах из числа группы развитых стран, средства в банках для расчетов по пластиковым картам, облигации ЦБ, средства, предоставленные третьим лицам до востребования;

б) ликвидные активы, находящиеся в распоряжении банка, которые могут быть превращены в денежные средства: кредиты и платежи в пользу банка со сроком исполнения до 30 дней, легкореализуемые ценные бумаги, котируемые на бирже;

в) активы долгосрочной ликвидности: кредиты, выданные банком, размещенные депозиты, с оставшимся сроком до погашения свыше года;

г) мало ликвидные активы: долгосрочные инвестиции, капитализированные активы, просроченная задолженность, не котируемые ценные бумаги, ненадежные долги.

3. по степени риска:

а) первая группа: средства на корреспондентском и депозитном счетах в ЦБ, обязательные резервы перечисленные в ЦБ РФ, касса и приравненные к не средства, вложения в облигации ЦБ РФ, счета расчетных центров в учреждениях ЦБ, средства на накопительных счетах при выпуске акций, вложения в долговые обязательства развитых стран;

б) вторая группа: ссуды, гарантированные Правительством РФ, ссуды под залог драгоценных металлов, ссуды и прочие средства, предоставленные банком Минфину РФ, векселя, эмитированные органами федеральной власти;

в) третья группа: вложения в долговые обязательства субъектов РФ и местных органов самоуправления, не обремененные обязательствами, средства на корреспондентских счетах в банках-нерезидентах стран из числа группы развитых стран в СКВ;

г) четвертая группа: средства на счетах в банках-резидентах РФ, ценные бумаги для перепродажи, средства на счетах в банках-нерезидентах стран, не входящих в число развитых странах, ссуды под залог ценных бумаг субъектов РФ и местных органов самоуправления;

д) пятая группа: прочие активы.

4. по субъектам:

а) активы, находящиеся в пользовании у самого банка;

б) активы, предоставленные во временное другим субъектам:

Государству (Минфину, внебюджетным фондам, финансовым организациям, коммерческим предприятиям, некоммерческим организациям);

Негосударственным юридическим лицам;

Физическим лицам;

Нерезидентам: иностранным государствам, банкам и финансовым организациям, нефинансовым юридическим лицам и физическим лицам.

5. по срокам размещения:

а) бессрочные;

б) до востребования;

в) до 30 дней;

г) от 31 до 90 дней;

д) от 91 до 180 дней;

е) от 181 до 360 дней;

ж) от 1 года до 3 лет;

и) свыше 3 лет.

Структура активов по субъектам показывает, в какие секторы экономики банк направляет свои ресурсы и в какой степени диверсифицированы его вложения. Чем ниже степень концентрации ресурсов банка в одной группе, тем более надежным он считается.

3. Качество активов банка

Оценка качества активов наряду с анализом достаточности капитала является важнейшим показателем для определения степени надежности банка и эффективности его деятельности. Качество активов определяется тем, насколько они способствуют достижению основной цели деятельности коммерческого банка, а именно его прибыльному стабильному функционированию. Качество активов банка определяется различными факторами:

Соответствием структуры активов структуре пассивов по срокам;

Ликвидностью активов;

Доходностью активов, диверсификацией активных операций;

Объемом и долей рисковых, критических и неполноценных активов;

Признаками изменчивости активов.

Высокое качество активов определяется прежде всего полной или потенциально полной возвратностью вложенных денежных средств в оговоренные договором сроки с учетом причитающейся банку наращенной стоимости (для размещенных активов) либо возможностью реализовать данный актив по цене, не меньшей его балансовой стоимости (для внеоборотных активов).

С точки зрения качества активы делят на полноценные и неполноценные. Ожжет превратить его в денежные средства полностью по текущей балансовой стоимости по истечении срока его погашения.

Следует отличать неполноценные активы от рисковых. К рисковым относятся те активы, для которых существует вероятность потери стоимости в будущем, а к неполноценным - те, для которых эта вероятность уже наступила.

К неполноценным активам относятся:

Просроченная ссудная задолженность;

Векселя и иные долговые обязательства, не оплаченные в срок;

Неликвидные и обесценившиеся ценные бумаги;

Дебиторская задолженность сроком свыше 30 дней;

Средства на корреспондентских счетах в обанкротившихся банках, вложения в капитал предприятий, находящихся в кризисном состоянии;

Нереализуемая недвижимость.

Для оценки качества активов в международной практике наибольшее распространение получил рейтинг, основанный на агрегатных показателях и характеристиках, который даёт возможность ранжировать банки по качеству их активов и месту среди других кредитных институтов.

1. Собственного анализа качества активов кредитной организации;

2. Независимой экспертизы специализированными банковскими рейтинговыми агентствами;

3. Оценке надзорных органов, которая более объективна, чем прочие оценки.

В международной практике используются три основных метода построения рейтинга качества активов: номерной, бальный и индексный.

Номерной и бальный методы применяются для оценки качества ссудных операций банка, индексный метод - для оценки качества кредитного, торгового и инвестиционного портфелей кредитных организаций. Бальный метод предполагает присвоение каждому оценочному показателю определённого бала. В итоге даётся свободная бальная оценка, позволяющая отнести тот или иной банк к соответствующей группе по качеству активов.

Широко известна американская рейтинговая система КЭМЕЛ, дающая оценку качества активов с учётом требований ликвидности, доходности и риска активов. Рейтинговая система оценки качества активов включает как одно из основных требований размер критических и неполноценных активов.

При расчёте объёма критических и неполноценных активов учитывают:

1) взвешенный классификационный показатель;

2) классификационный показатель и тренды (изменения).

Взвешенный классификационный показатель используется для расчета ожидаемых убытков по выданным ссудам и создания резерва на возможные потери по кредитным операциям.

Этот показатель определяют как произведение ежегодного коэффициента списания ссуд на убытки по группам кредита и процента риска по соответствующей группе кредитов.

Рейтинг 2 (удовлетворительный). При применении положительной или отрицательной оценки нужно руководствоваться теми же мотивами и инструкциями, что и ранее, но с учётом того, что взвешенные классификации не должны превышать 15% общего капитала.

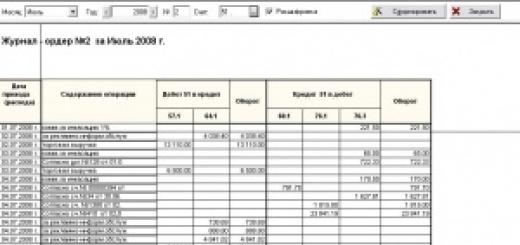

Для анализа качества активов обычно используют следующие показатели:

А1 - уровень доходности активов, определяемый как отношение активов, приносящих доход к общей сумме активов, значение 55-65%;

А2 - коэффициент активов с повышенным риском, равный отношению суммы активов с повышенным риском к общей сумме активов;

А3 - уровень сомнительной задолженности, равный отношению просроченной задолженности по кредитам к общей сумме размещенных активов, оптимальное значение 0-2%;

А4 - уровень резервов, рассчитываемый как отношение резервов (на возможные потери по ссудам, под обесценение ценных бумаг, на потери по расчетам с дебиторами и др.) к сумме размещенных активов, оптимальное значение 5-7%;

А5 - уровень дебиторской задолженности в активах, не приносящих доход, максимально допустимое значение - 40%;

А6 - коэффициент иммобилизации активов, равный отношению иммобилизованных активов, равный отношению иммобилизованных активов к сумме активов-нетто, оптимальное значение 15-17%;

А7 - коэффициент «схлопывания» активов - отношение суммы активов-нетто к балансовому итогу, оптимальное значение 65% активов-брутто. банк доход кредитный

Меньшее значение свидетельствует об искусственном раздувании банком своих активов для поднятия своего рейтинга и престижа.

Размещено на Allbest.ru

...Подобные документы

Роль обязательств коммерческого банка в формировании пассива баланса, соотношение собственных и привлеченных средств. Состав и структура собственных средств и обязательств. Максимальный размер риска одного заемщика. Доходность отдельных операций банка.

контрольная работа , добавлен 24.07.2009

Сущность и основные формы пассивных операций коммерческого банка. Операции по формированию собственных и привлеченных средств коммерческого банка. Краткая организационная характеристика ПАО "Промсвязьбанк". Анализ пассивных операций, проводимых банком.

дипломная работа , добавлен 07.06.2016

Сущность, классификация активных операций и их влияние на деятельность коммерческого банка. Методы управления активными операциями коммерческого банка. Организационно-экономическая характеристика АППБ "Аваль". Кредитная и процентная политика банка.

отчет по практике , добавлен 08.02.2011

Экономическая сущность и роль активных операций в формировании активов. Понятие расчётов и платежей. Классификация активов и анализ активных операций банка. Разработка процедур повышения качества управления активами. Механизмы увеличения активов банка.

курсовая работа , добавлен 20.03.2016

Экономический анализ банковской деятельности. Оценка состояния собственных и привлечённых средств коммерческого банка. Методика чтения и анализа его баланса. Анализ активных операций, выполнения платёжных обязательств. Оценка уровня банковских рисков.

дипломная работа , добавлен 04.05.2014

Состав средств коммерческого банка на примере банка "Связной". Анализ пассивных операций, собственных средств, обязательств коммерческого банка. Достаточность собственного капитала. Оценка ресурсной базы коммерческого банка "Связной" на основе отчетности.

курсовая работа , добавлен 26.04.2013

Сущность и классификация активных операций банка, механизм их организации и методика анализа. Общая характеристика АБ "Зилант-Кредит", анализ организации активных операций банка. Пути совершенствования регулирования активных операций организации.

дипломная работа , добавлен 21.12.2014

Анализ и оценка риска активных операций коммерческого банка с использованием VaR-модели на примере ВТБ 24 (ПАО). Рекомендации по управлению активами коммерческого банка. Подходы и направления совершенствования системы управления кредитным риском банка.

дипломная работа , добавлен 01.01.2017

Планирование размеров собственных средств, капитала и объемов активных операций банка. Типы рисков в зависимости от временного интервала, структуры активных операций банка и процентных доходов, структуры пассивных операций банка и стоимости ресурсов.

реферат , добавлен 17.10.2008

Методы анализа депозитной политики коммерческого банка. Роль привлеченных и собственных средств в экономике банка. Структура заемных средств. Особенности каждого вида пассивов коммерческого банка. Основополагающие принципы депозитной политики банка.

Активы коммерческого банка можно разделить на четыре категории:

- - кассовая наличность и приравненные к ней средства;

- - инвестиции в ценные бумаги;

- - ссуды;

- - здания и оборудование.

Однако каждый банк испытывает проблему при установлении и соблюдении рациональной структуры активов, которая во многом определяется особенностями банковского законодательства и учета, а также влиянием внешней среды. Однако если воспользоваться более крупной группировкой состава активов по основным видам банковской деятельности, то можно сделать следующие выводы:

- · основное место в активных операциях банка занимают кредитные;

- · второе место среди банковских активов занимают инвестиции в ценные бумаги;

- · на третьем месте - кассовые активы;

- · доля прочих активов обусловлена особенностями учета и включает широкий спектр операций от вложений в основные фонды (здания и сооружения) до различных расчетных операций банка.

Тем не менее, несмотря на общие тенденции в составе и структуре активов, каждый банк должен стремиться к созданию рациональной структуры активов, которая зависит, прежде всего, от качества активов. Банки сегодня в большей степени, чем другие коммерческие организации подвержены взлетам и спадам а своей повседневной деятельности. Это обусловлено многими факторами, основным из которых является качество активов банка, показывающее стратегическую направленность и эффективность работы банка.

Качество активов определяется их ликвидностью, объемом рисковых активов, удельным весом критических и неполноценных активов, объемом активов, приносящих доход. Для обеспечения ежедневной способности банка отвечать по своим обязательствам структура активов коммерческого банка должна соответствовать качественным требованиям ликвидности. Устанавливая рациональную структуру активов, банк должен выполнять требования ликвидности, а следовательно, иметь достаточный размер высоколиквидных, ликвидных и долгосрочных средств по отношению к обязательствам с учетом их сроков, сумм и типов, и выполнять нормативы мгновенной, текущей и долгосрочной ликвидности.

Анализ этих показателей позволяет сделать вывод. Однако, обеспечивая рациональную структуру активов, надо позаботиться, чтобы возможности ликвидности не мешали выполнению требований рискованности и доходности активов. Практически все банковские активы подвержены определенному риску. Степень риска своих активов банк должен определять и поддерживать на уровне, соответствующем действующему законодательству и политике банка в этом отношении. Основной риск в банковском деле заключается в возможности потери банком средств по конкретным операциям. Именно при определении этого вида риска используются результаты изучения структуры активов.

В результате активных операций банк получает основную часть своих доходов.

В балансовых отчетах российских коммерческих банков выделяют следующие агрегированные статьи активов:

- 1. Денежные средства и счета в Центральном банке РФ.

- 2. Государственные долговые обязательства.

- 3. Средства в кредитных организациях.

- 4. Чистые вложения в ценные бумаги для перепродажи (ценные бумаги для перепродажи по балансовой стоимости за вычетом резервов под обесценение ценных бумаг).

- 5. Чистая ссудная и приравненная к ней задолженность (ссудная и приравненная к ней задолженность за вычетом резервов на возможные потери по ссудам).

- 6. Проценты начисленные (включая просроченные).

- 7. Средства, переданные в лизинг.

- 8. Основные средства и нематериальные активы, хозяйственные материалы, малоценные и быстроизнашивающиеся предметы.

- 9. Чистые долгосрочные вложения в ценные бумаги и доли.

- 10. Расходы будущих периодов по другим операциям.

- 11. Прочие активы.

Под структурой активов понимается соотношение разных по качеству статей актива баланса банка к валюте баланса. Активы банка можно классифицировать по следующим критериям:

- * по назначению,

- * по ликвидности,

- * по степени риска,

- * по срокам размещения,

- * по субъектам.

Группировка активов по их назначению. По своему назначению активы можно разделить на пять категорий:

- 1) кассовые активы, обеспечивающие ликвидность банка;

- 2) работающие (оборотные активы);

- е) активы, приносящие банку текущие доходы;

- 3) инвестиционные активы, предназначенные для получения доходов в будущем и для достижения иных стратегических целей;

- 4) капитализированные (внеоборотные) активы, предназначенные для обеспечения хозяйственной деятельности банка;

- 5) прочие активы.

Рассмотрим каждую из этих групп подробнее.

Кассовые активы. Коммерческий банк наряду с прочими функциями должен ежедневно бесперебойно выполнять требования клиентов по безналичному перечислению средств и по выдаче наличных денег с их счетов. Для этого определенная часть имеющихся у банка средств должна находиться в денежной форме, как правило, в виде остатка на корреспондентских счетах банка и наличности в кассах банка.

Большая часть средств, которыми располагает банк, это средства на счетах до востребования. С юридической точки зрения владельцы этих средств могут в любую минуту потребовать их от банка, и банк должен быть готов эти требования выполнить. Однако вероятность того, что все клиенты одновременно обратятся в банк для изъятия своих средств, очень мала (она повышается в период кризисных ситуаций в данном банке или в банковской системе в целом). К тому же, если банк будет держать все средства клиентов в денежной форме, он не сможет получить доход, достаточный для покрытия своих издержек. В связи с этим каждому конкретному банку необходимо правильно определить ту долю средств, которую нужно иметь для обеспечения ежедневных требований клиентов. Такие средства называют высоколиквидными, или кассовыми активами. Практика показывает, что на долю высоколиквидных активов должно приходиться около 20% от всей суммы привлеченных банком средств.

Часть привлеченных банком средств отчисляется в фонд обязательных резервов (ФОР) в ЦБ РФ. Вопрос о том, считать ли эти средства высоколиквидными активами, является дискуссионным. В большинстве классификаций, в том числе в применяемой Банком России, средства на счетах ФОР приравниваются к денежным средствам.

Банковские активы можно разделить на четыре основные категории:

а) наличные деньги и приравниваемые к ним средства;

б) инвестиции в ценные бумаги;

г) здания и оборудование.

Кассовая наличность необходима для размена денег, возврата вкладов, удовлетворения спроса на ссуды и покрытия операционных расходов (оплату материалов и услуг, заработную плату и прочее). Эта статья включает средства на счетах в ЦБ и в других КБ, наличность в хранилище (банкноты и монеты), платежные документы в процессе инкассирования. Обычно банк стремится удерживать эту статью на менее высоком уровне, так как запас наличных денег почти или вовсе не приносит дохода. Эта статья для КБ наиболее ликвидная, но наименее прибыльная.

Для удовлетворения спроса на наличность и быстрой мобилизации средств нужны капиталовложения в ликвидные ценные бумаги: инвестиции в краткосрочные ценные бумаги (федеральные и муниципальные), ценные бумаги денежного рынка, включая процентные срочные депозиты в других банках и коммерческие ценные бумаги. Эта статья обеспечивает определенный доход, вложенные в нее средства можно легко с кратковременным уведомлением конвертировать в наличность. Эта статья также включает и ценные бумаги, приносящие доход (облигации и векселя).

Крупнейшим активом банка являются ссуды, выдаваемые организациям. На них обычно приходится от 1/2 до 3/4 суммарной стоимости всех активов. Уровень ликвидности зависит от сроков и целей, на которые предоставлены ссуды, и от их заемщиков. Наиболее ликвидными являются ссуды, выданные другим КБ, и краткосрочные ссуды первоклассным заемщикам. Помещая средства в различные кредитные операции, для руководства банка главной задачей является получение высокого дохода при одновременном удовлетворении потребностей клиентов в кредите, поэтому степень ликвидности конкретной сделки не имеет первоочередного значения.

К последней статье активов относятся основные фонды банка: здания, сооружения, ВТ, оборудование, транспортные средства и так далее. Эти активы принято относить к низколиквидным, так как они не приносят дохода и используются для внутренних нужд банка. Если их величина более 10% всех активов банка, то это говорит о нерациональном использовании привлеченных средств.

Разные активы приносят банку неодинаковую прибыль и имеют различную степень риска. Банки проводят классификацию своих активов в зависимости от сроков вложения средств, их прибыльности и степени риска.

Финансовые ресурсы банка формируются (банковские пассивы) за счет собственных и привлеченных средств. Собственный капитал банка делится на:

· собственный капитал-брутто;

· собственный капитал-нетто (средства брутто минус сумма иммобилизации).

Средства брутто содержат:

1. Фонды – уставный, резервный, специальный, основных средств, амортизации, экономического стимулирования, страховые резервы коммерческого риска.

2. Собственные средства для финансирования инвестиций.

3. Прибыль.

4. Собственные средства в расчетах.

5. Сумма иммобилизации – капитализированные собственные средства, отвлеченные средства за счет прибыли;

собственные средства, вложенные в ценные бумаги; собственные средства, отвлеченные в расчеты; дебиторская задолженность.

Привлеченные средства включают следующие статьи:

1. Срочные депозиты и депозиты до востребования. Депозит (вклад) – это денежные средства, которые их собственник (вкладчик) передает на хранение в банк. Банк начисляет проценты по депозиту. По вкладам до востребования начисляются низкие проценты. Депозиты до востребования предназначены для осуществления текущих расчетов владельца счета в разных формах – наличными деньгами, чеками, переводом.

Срочные вклады помещаются в банк на определенный срок (не менее одного месяца), по ним начисляются более высокие проценты. Наиболее распространенной формой срочных вкладов среди физических лиц являются сберегательные вклады. Вкладчику выдается сберегательная книжка.

2. Выпуск срочных ценных бумаг – облигаций, векселей, сертификатов . Облигация – эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигации могут быть предъявительскими, именными, свободно обращающимися или с ограниченным кругом обращения.

Вексель представляет собой ценную бумагу, удостоверяющую безусловное денежное обязательство векселедателя уплатить при наступлении срока определенную сумму денег владельцу векселя.

Депозитный сертификат – это документ, являющийся обязательством банка по выплате размещенных в нем депозитов и начисленных по ним процентов. Выдается, как правило, юридическим лицам. Право требования по депозиту может быть передано его владельцем другому лицу.

Сберегательный сертификат

3. Кредит ЦБ. Централизованный кредит предоставляется на какие-то цели, например, инвестиции. Размер платы за такие кредитные ресурсы определяется учетной ставкой ЦБ.

4. Межбанковские кредиты. В основном банки получают заемные ресурсы от других коммерческих банков. Обычно это кредиты краткосрочные.

5. Средства в расчетах – расчеты банка с другими организациями, привлеченные средства по факторинговым операциям, межфилиальные обороты, средства на корреспондентских счетах.

По всем привлеченным средствам банк несет расходы, так как начисляет проценты.

Получение максимальных доходов КБ может быть достигнуто за счет наиболее эффективного использования мобилизованных им денежных ресурсов. Так как вся деятельность банков нацелена на получение прибыли в условиях постоянной конкуренции, то главной задачей становится поиск возможности получения дополнительного дохода без того, чтобы не подвергать банк неоправданному риску.

КБ должен обеспечивать способность удовлетворять требованиям вкладчиков, то есть обеспечивать ликвидность. Обязательно наличие средств, достаточных для обеспечения потребностей в кредите, так как предоставление кредита – основной вид деятельности банка. Его неспособность удовлетворять запросы клиентов в кредитах приведет к потере выгодных операций, снижению прибыли.

Конфликт между ликвидностью и прибыльностью банка можно считать центральной проблемой, которую он решает при размещении средств. С одной стороны, он ощущает давление держателей акций, заинтересованных в более высоких доходах, которые могут быть получены за счет кредитования заемщиков. Но с другой стороны, руководство банка хорошо представляет, что такие действия снижают ликвидность банка.

Существует дилемма между ликвидностью и прибыльностью банка. Большая часть банковских ресурсов предназначается для удовлетворения спроса на ликвидные средства, меньшая часть – для достижения желаемой прибыльности банка. Большинство банков имеют несоответствие между сроками погашения по активам и по основным обязательствам. Другая проблема – чувствительность банков к изменениям процентных ставок. При их росте некоторые вкладчики изымают свои средства в поисках более высоких прибылей или, взяв ссуду, приостанавливают подачу заявок на новые кредиты. Изменение процентных ставок влияет и на рыночную стоимость активов, продажа которых может понадобиться. Требование ликвидности является приоритетным, его невыполнение может подорвать доверие к банку.

Общие подходы к решению проблем ликвидности банков:

1) обеспечение ликвидности за счет активов, то есть трансформация активов (управление ликвидностью через управление активами);

2) использование главным образом заемных ликвидных средств для удовлетворения спроса на денежные средства (управление пассивами);

3) сбалансированное управление ликвидностью (активами и пассивами).

Первый подход считается наиболее старым в обеспечении потребностей банка. В чистом виде эта стратегия требует накопления ликвидных средств в виде ликвидных активов и когда возникает потребность в ликвидных средствах, выборочные активы продаются до тех пор, пока, пока не будет удовлетворен спрос на наличные средства.

Под управлением активами понимают пути и порядок размещения собственных и привлеченных средств с целью получения дохода и обеспечения ликвидности КБ.

Ликвидные активы должны обладать следующими свойствами: иметь свой рынок (для их быстрого превращения в деньги), достаточно стабильные цены и быть обратимы. Стратегия трансформации активов достаточно дорогой способ, так как в первую очередь продажа активов означает, что банк теряет свои будущие доходы, которые мог получить за счет них, во вторых, это ведет к ухудшению баланса.

Стратегия управления пассивами – это заем быстрореализуемых средств в количестве, необходимом для покрытия ожидаемого спроса на ликвидные средства. Это способ считается наиболее рискованным из-за доступности кредита и изменчивости процентных ставок.

Управление пассивными операциями представляет деятельность банка, связанную с привлечением финансовых средств вкладчиков и других кредиторов и определением соответствующей комбинации источников средств, необходимой для соблюдения ликвидности.

Коммерческий банк разрабатывают и развивают новые формы и методы привлечения сбережений частных вкладчиков. Банки развивают рынок «коротких денег», на котором представлены срочные депозиты (от 14 дней до 2 месяцев). Практикуются фьючерсные вклады, по которым внесенные в рублях средства пересчитываются в свободно конвертируемую валюту.

Сбалансированный подход в управлении ликвидностью предполагает часть ожидаемого спроса на ликвидные средства накапливать в виде быстрореализуемых ценных бумаг и депозитов в других банках, а другие потребности в ликвидных средствах обеспечивать предварительными соглашениями об открытии кредитов в других банках.

Для контроля ЦБ уровня ликвидности в соответствии с Инструкцией ЦБ РФ «Об обязательных нормативах банков» №110-И от 16 января 2004 (в ред. Указаний от 18.06.2008г.) устанавливаются следующие обязательные нормативы ликвидности:

- минимальные размеры уставного капитала;

- минимальные размеры собственных средств;

- предельный размер не денежной части уставного капитала;

- максимальный размер риска на одного заемщика;

- максимальный размер крупных кредитных рисков;

- нормативы ликвидности;

- размер валютных, процентных и иных рисков;

- минимальный размер резервов высокорисковых активов;

- нормативы использования собственных средств банка для приобретения долей (акций) других юридических лиц;

- максимальный размер кредитов, гарантий и поручительств, предоставляемых банком своим участникам и др.

Источник - Т.А. Фролова Банковское дело: конспект лекций Таганрог: ТТИ ЮФУ, 2010.