Доходность по банковским депозитам оценивается по нескольким параметрам. Важную роль здесь, конечно, играет процентная ставка. Многие вкладчики только исходя из нее решаются вложить свои накопления в тот или иной банк. Однако, есть виды вкладов, которые даже под меньший процент приносят бОльший доход. К ним относятся депозиты с капитализацией процентов. Выдвигаемая ставка становится не основным показателем, а лишь базовой величиной. За счет капитализации процентов эффективная ставка будет превышать заявленное значение указанного в депозитном договоре номинального процентного дохода, то есть дает возможность пассивно увеличивать свой доход. Вклады с капитализацией являются одной из немногих форм приумножения сбережений с использованием банковских депозитов для вкладчиков, которые предпочитают пассивный способ зарабатывания прибыли. Рассмотрим подробнее, что такое капитализация, зачем она нужна, какие бывают типы, какой тип самый доходный?

Что такое капитализация?

Она является важной характеристикой банковских вкладов и представляет собой присоединение начисленных процентов к основному телу вклада в течение срока его действия. Таких периодов в основном сроке может быть несколько. В результате этого начисленные проценты присоединяются к сумме вклада и уже на увеличенную сумму будут начислены новые проценты. Таким образом, капитализация представляет собой увеличение доходности депозитов по методу сложных процентов, что позволяет увеличить скорость роста прибыли вкладчика по сравнению расчета процентов по простой схеме, когда доход начисляется и выплачивается в конце срока вклада.

Читайте также: Санация и отзыв лицензии у банка

Зачем нужна капитализация?

Она позволяет получить бОльший доход по сравнению с видами вкладов с простым начислением процентов в конце срока. Оценить эффект капитализации позволяет эффективная ставка. С ее помощью можно оценивать предложения различных банков.

У многих вкладчиков всегда возникает вопрос: лучше вложить деньги на вклад под 10% годовых с начислением процентов в конце срока вклада или же разместить его с условием капитализации.

Произведем простой расчет.

Если вложить 100 000 рублей под 10% на 1 год с учетом выплаты процентного дохода в конце срока, то итоговая сумма к получению составит:

100 000+(100 000 * 10%)= 110 000 рублей

Если вложить эту сумму на таких же условиях, но с учетом ежемесячной капитализации, то получим:

Эффект капитализации здесь очевиден. Чтобы получить такой же доход, ставка по вкладу с начислением процентов в конце срока должна составлять:

110 471/100 000 = 10,47%

Крупнейшие банки страны предлагают вклады с возможностью капитализации процентов. Однако, ставки по ним ниже аналогичных предложений среди остальных банков. ВТБ 24 и Сбербанк предлагают размещение средств во вклады с капитализацией и выбором периода причисления процентов. Вкладчик может на своем усмотрение выбрать несколько видов капитализации своего процентного дохода. Рассчитаем эффективную ставку (исходя из номинальной 10%) в каждом случае по формуле:

- Ежемесячная капитализация. Она подразумевает начисление и причисление процентов к основной сумме депозита в конце каждого месяца. ЕС = 10,47%

- Ежеквартальная. В этом случае проценты начисляются и присоединяются каждые три месяца. ЕС = 10,38%.

- Полугодовая. Причисление процентов происходит раз в полгода. ЕС=10,25%.

Таким образом, более частая капитализация дает более высокий доход, поэтому стоит обратить внимание на предложения с ежемесячной капитализацией процентов.

Читайте также: Что такое USSD запросы и зачем они?

«Подводные камни», уменьшающие доходность депозита:

- Скрытые комиссии за мобильный банк, смс-уведомления, комиссии за снятие наличных средств с депозитного счета и проч. Данные условия могут быть и не указаны в депозитном договоре, поскольку они относятся к расчетно-кассовому обслуживанию.

- Право банка менять процентную ставку в течение срока вклада в одностороннем порядке путем уведомления вкладчика. Подвох заключается в том, что человек может и не получить такого уведомления.

Таким образом, вклады с капитализацией на длинные сроки гораздо выгоднее вкладов с начислением дохода в конце срока, даже если ставка по ним будет ниже. Выбирая такой вид вклада, нужно быть готовым к тому, что пользоваться своими процентами уже не получится. Стоит помнить, что каждый случай нужно просчитывать отдельно. Посчитать вклад с различными типами капитализации вы можете на нашем калькуляторе вкладов.

investor100.ru

Что такое капитализация вклада в Сбербанке

Нередко при оформлении вклада в банке и, читая условия в договоре, вкладчики сталкиваются с понятием «капитализация». Возникает вопрос - в чем суть данного пункта в договоре и выгодно ли это? Тема нашей статьи: капитализация вклада в Сбербанке - что это такое и стоит ли брать во внимание это условие.

Что такое капитализация процентов по вкладу?

Капитализация процентов - это не только начисление дохода на сумму депозита, но и причисление процентов на проценты в течение всего срока вклада, при условии, что вкладчик не будет снимать доход в виде процентов со счета.

Капитализация бывает еженедельная, ежемесячная, ежеквартальная и даже ежегодная. При ежемесячной, в конце каждого месяца будет начислен процент как на всю сумму первоначального взноса, так и на сумму процентов за предыдущие месяцы. В итоге процентная ставка становится выше, чем первоначально была указана в договоре.

Сбербанк в основном предлагает оформление депозитов с ежемесячной капитализацией процентов. Самые популярные среди них – «Сохраняй», «Пополняй» и «Управляй».

Ниже мы приведем пример начисления процентов по вкладу с капитализацией и без нее, а также сравним условия.

Какой вклад выгоднее – с капитализацией или без?

С первого взгляда, многие отметят, что такие депозиты – наиболее выгодное решение для вложения своих средств, поскольку общая сумма вклада в течение всего срока увеличивается не только на размер начисляемой базовой процентной ставки, но и за счет процентов, которые плюсом прибавляются на сумму депозита с причисленными процентами.

И это действительно так, если:

- перед вами ряд депозитных продуктов с равными условиями размещения денежных средств;

- сравнивать процентную ставку в договоре и фактически начисленный годовой доход;

- вы готовы вложить денежные средства на длительный срок (от 1 до 3 лет).

В данный момент депозит с капитализацией популярен во многих банках и занимает большую долю предложений по вкладным продуктам. Любой клиент сможет подобрать для себя наиболее выгодный вариант.

Выбирая пассивный источник для получения дохода от свободных денежных средств в Сбербанке, вкладчику следует тщательно изучить условия всей линейки депозитов и особое внимание придать размеру процентной ставки по другим депозитам, в частности, тем, по которым не предусмотрена капитализация.

На практике складывается следующая ситуация: по вкладам с капитализацией процентная ставка не является самой высокой, и среди всех предложенных депозитов можно найти и более выгодные вложения. Особенно часто в Сбербанке проходят акции по вкладам с повышенной процентной ставкой, доход по которым можно получить только в конце срока договора.

А теперь рассмотрим, как начисляются проценты по вкладу на примере депозитов «Сохраняй» и «Пополняй».

«Сохраняй» - вклад по которому установлена максимальная процентная ставка среди базовых депозитных продуктов Сбербанка. Разместить денежные средства можно как в рублях, так и в валюте иностранных государств (доллар США и евро). Минимальный взнос в рублях – 1000, а в долларах и евро – 100 у.е., при этом срок размещения от 1 месяца – до 3 лет. По счету не предусмотрено пополнение и снятие. Клиент вправе снимать начисленные проценты либо оставлять их на счете для дальнейшей капитализации. Годовая ставка варьирует от 4,40 до 7,76 в рублях, а другой валюте от 0,30 до 2,33%. Если клиент открывает депозит «Сохраняй» на 1 год, его доходность составляет - 5,96%, а с учетом капитализации - 6,59 % годовых.

По депозиту «Пополняй» основные условия схожи с предыдущей программой, но в данном случае предусмотрено пополнение счета, а минимальный срок – 3 месяца. Также по вкладу установлена ежемесячная капитализация, что увеличивает его доходность. Размер процентной ставки в рублях – 4,62-7,28% годовых, в валюте – 0,4-2,11% годовых. Оформляя вклад в валюте РФ на 1 год, ставка установлена в размере от 5,64%, до 6,27%. В иностранной валюте от 0,90 до 1,41% годовых.

Что думают эксперты?

Специалисты в банковской сфере рекомендуют вкладчикам, при выборе депозита руководствоваться не только размером процентной ставки, но и потребностью и целью вложения. Если клиент планирует каждый месяц пользоваться начисленным доходом, то смысла в открытии счета с капитализацией нет, ведь прибыль будет приносить только основная часть вложения.

Для получения максимального дохода лучше всего открыть депозит, по которому проценты выплачиваются в конце срока, так как, обычно размер годового процента по нему гораздо выше.

Вклады с капитализацией подойдут тем вкладчикам, которые готовы разместить деньги в банке на длительный срок и не планируют пользоваться процентами либо тем, кто еще не определился с наиболее подходящим вариантом для себя.

Подводя итоги статьи, хотелось бы еще раз отметить, что капитализация по счету - это, безусловно, выгодно и каждый клиент должен обращать на это особое внимание. Однако, прежде чем расстаться со своими деньгами очень важно проанализировать условия по всем вкладным продуктам и выбрать надежный банк, где ваши средства будут застрахованы, и вы сможете получить не только прибыль, но и будете уверены, что в любой момент сможете забрать всю сумму. В Сбербанке на сегодняшний день все счета клиентов застрахованы на сумму до 1 млн 400 тыс. рублей.

1sberbank.ru

Капитализация процентов: что это такое?

Калькулятор вкладов Вклады в Сбербанке Задать вопрос

Вы хотели бы узнать, что такое капитализация процентов на счету по вкладу? Сегодня мы максимально подробно раскроем для вас суть данного банковского термина, а также на примере покажем порядок расчета доходности вклада.

Многим из нас известна простая истина о том, что деньги не должны просто так лежать дома под подушкой или матрасом, они должны работать и приносить пользу своему владельцу. Есть множество способов инвестирования – в недвижимость, в бизнес, в драгоценные металлы, ценные бумаги и т.д., но все эти сопряжены с большой долей риска.

В том случае, если вы располагаете небольшой денежной суммой, которую бы вы хотели вложить в надежную компанию и периодически получать с нее прибыль, то для вас самым лучшим и удобным способом инвестирования станет оформление банковского вклада. Мы рекомендуем выбирать крупные компании, они перечислены в этой статье.

Перед тем, как выбрать для себя программу депозиту, вам нужно будет определиться с несколькими определяющими данного продукта, т.е. с его возможностями:

- Минимальная сумма – сколько нужно вложить для открытия счета;

- Срок действия договора – какой период времени деньги будут находиться в банке;

- Процентная ставка – процент, по которому будет в годовом исчислении рассчитываться ваша прибыль от размещения денег;

- Возможность пополнения или расходования средств – данные функции удобны для тех, кто хочет иметь возможность периодически увеличивать сумму своего счета для увеличения прибыли, либо в срочных ситуациях иметь шанс снять деньги без ущерба для процента;

- Начисление и выплата процентов – здесь обычно указывается периодичность, с которой банк будет начислять вам проценты, а затем их выплачивать. Это могут быть ежемесячные, ежеквартальные или ежегодные выплаты, либо в конце срока действия договора.

В описаниях некоторых программ клиент может встретиться с таким термином, как «капитализация». Поясняем: при капитализации начисленные за определенный период времени деньги (за месяц, квартал или год) прибавляются к основной сумме вашего вклада.

В следующий раз проценты будут начисляться уже на большую сумму, и клиент тем самым будет с каждым месяцем получать все большую и большую прибыль.

Таким образом, доход будет зависеть не только от величины вашего первоначального вложения на счет, но и ото всех начисленных процентов на него. Подобную схему расчета еще могут называть вкладом со сложным процентов, потому как итоговый процент обычно оказывается выше.

Еще раз уточним – в том случае, если вы выбираете в качестве начисления процентов капитализацию, то всю прибыль вы будете получать в конце выбранного вами срока размещения средств.

Теперь мы рассмотрим с вами такой расчет на примере вклада «Сохраняй» в Сбербанке.

Допустим, вы хотите вложить 100 тыс. рублей на 1 год через отделение банка, при этом вам предлагается на выбор начисление процентов ежемесячное со ставкой 7,7% в год или с капитализацией.

В первом случае формула простая: Сумма * Ставку, доход будет таким - 100.000 *0,77=7700 рублей;

Во втором случае формула будет сложнее:

Расчет будет следующим: (-1) * = 7816,81 рубль, эффективная ставка составит 7,82% годовых.

Если вы не хотите самостоятельно рассчитывать капитализацию процентов по вкладу на счету, то вы можете воспользоваться нашим онлайн-калькулятором по этой ссылке.

Если вы хотите узнать, куда лучше вложить деньги, чтобы заработать в этом году, тогда пройдите по этой ссылке.Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете здесь.Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда. Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

При выборе банка для заключения депозитного договора потенциальному вкладчику приходится сравнивать несколько параметров: процентную ставку, срок размещения, частота выплаты процентов, возможность довложения, условия досрочного закрытия договора. Клиент также часто слышит от банковского специалиста понятия «капитализация вклада » и « капитализация процентов ». Что это такое и какую выгоду от таких депозитов получает клиент?

Капитализация вклада

Капитализация вклада - это увеличение первоначальной суммы на сумму начисленных процентов. При этом в следующем периоде проценты начисляются на первоначально вложенные денежные средства. По истечению срока действия договора банк просто перечислит основную сумму и начисленные проценты на текущий или карточный счет.

В договоре может быть также предусмотрено автоматическое продление вклада с капитализацией. Это означает, что в случае, когда вкладчик не обращается в банк в день окончания договора, он автоматически продлевается на тот же срок, а проценты будут присоединены к сумме вложения.

подразумевает прибавление начисленных, согласно договору, процентов к основной сумме вклада. Начисление процентов за следующий период уже осуществляется на увеличенную сумму депозита. Таким образом, используется формула сложных процентов, что позволяет вкладчику получить дополнительный доход.

подразумевает прибавление начисленных, согласно договору, процентов к основной сумме вклада. Начисление процентов за следующий период уже осуществляется на увеличенную сумму депозита. Таким образом, используется формула сложных процентов, что позволяет вкладчику получить дополнительный доход.

В договоре должна быть указана периодичность капитализации, а именно:

- Ежегодная капитализация. Такой вариант используется редко, только при долгосрочных вкладах.

- Ежеквартальная капитализация. Проценты начисляются и присоединяются к первоначальной сумме депозита через 3 месяца, квартал или года после открытия договора. Такая капитализация принесет вкладчику более высокий доход, чем первый вариант.

- Ежемесячная капитализация - проценты присоединяются к основной сумме вклада в конце каждого месяца. Такая схема наиболее распространенная у банков и пользуется хорошим спросом у вкладчиков.

- Наиболее высокий доход приносит ежедневная капитализация, но она не используется российскими банками.

Общая формула расчета дохода при капитализации выглядит следующим образом:

К=S*(1+r/m) m *n , где

К - общая сумма, которую получит клиент по окончанию договора;

S - первоначальная сумма вложения;

r - годовая процентная ставка;

m - количество периодов начисления, то есть при полугодовой капитализации m=2, при ежемесячной m=12.

n - количество лет.

Например, вкладчик хочет положить в банк денежные средства в размере 100 000 рублей на 1 год под 10% годовых. Если условия договора не предусматривают капитализацию процентов , то в конце срока он получит:

100 000 + 100 000*0.1 = 110 000 рублей.

Если заемщик забирает проценты и снова размешает деньги в течение двух лет, то за три года его доход составит:

10 000*3 = 30 000 рублей

При ежеквартальной капитализации расчет прибыли за три года будет выглядеть следующим образом:

100 000*(1+0,1/2) 4*3 = 134 488,88

Таким образом, клиент получит доход в размере 34 488,88 рублей

При ежемесячной капитализации расчет делается так:

100 000*(1+0,1/12) 12*3 = 134 818,2

Чистый доход вкладчика составит 34 818,2

Таким образом, из примера понятно, что, чем чаще делается капитализация, тем выше будет доход вкладчика.

Для быстрого расчета прибыли от банковского депозита, вы можете воспользоваться нашим онлайн калькулятором доходности вкладов.

Как выбрать вклад?

Процентные ставки по депозитам с капитализацией и без нее отличаются. Чтобы сравнить доходность того или иного банковского предложения необходимо сравнить эффективную ставку.

Например, если разметить 100 000 под 10% на год, но с ежемесячной капитализацией, то доход составит:

100000*(1+0,1/12) 12*1 = 110 471,3

Чтобы получить такой же доход, но без капитализации процентов годовая процентная ставка должна составлять:

110471,3/100000 = 1,105 или 10,5% годовых .

Вклады с капитализацией процентов интересны вкладчикам, главная цель которых является получение максимального дохода. Но доходность вклада стоит оценивать с точки зрения эффективной ставки. Банки очень часто применяют вклады с капитализацией для маркетинговых целей, а по факту обычные депозиты приносят вкладчику большую выгоду.

Стоит обратить внимание на вклады с капитализацией, когда планируется размещение денежных средств на длительный срок (несколько лет) без ежегодного обращения в банк для перезаключения договора. Таким образом, часто накапливают необходимую сумму к определенной дате.

Когда не выгодно?

Капитализация интересна, прежде всего, при длительном размещении денежных средств. Обычное начисление будет более удобным в следующих случаях:

- Клиент хочет получать проценты ежемесячно, рассматривая их как регулярный дополнительный доход.

- Для клиента важна возможность досрочного расторжения договора или частичного снятия. Такие банковские программы обычно не предполагают капитализацию.

Дополнительным существенным плюсом капитализации процентов является то, что после их присоединения к основной сумме, они подпадают под систему страхования вкладов. Главное условие - капитализация должна быть осуществлена до даты наступления страхового случая. Проценты же, которые были начислены, но не капитализированы и не выплачены вкладчику, могут быть утеряны в случае финансовых проблем банка.

Капитализация вклада – это суммирование начисленных за предыдущий период процентов с основной суммой сбережений. Иногда ее называют проценты с процентов. Эта опция позволяет получить больший доход без дополнительного пополнения счета. Если функция капитализации не предусмотрена, проценты чаще всего начисляются только к концу срока действия вклада.

Условия вкладов с капитализацией

Прибавляться проценты к основной сумме могут в разные временные периоды: ежемесячно, ежеквартально, даже ежедневно. Естественно, чем чаще будет происходить капитализация процентов на счете по вкладу, тем выгоднее это для вкладчика. Поэтому прибыльнее с ежедневной капитализацией, но такие предложения банки делают крайне редко. Самый распространенный вариант – ежемесячное суммирование процентов с телом депозита.

Увеличить доходность можно, если дополнительно пополнять счет. Этот вопрос нужно выяснять сразу, потому что вклады с пополнением и капитализацией вдвойне прибыльны. Обычно банки ограничивают минимальные и максимальные суммы однократного пополнения.

Большинство банковских предложений – это вклады с капитализацией. Например, в из шести возможных депозитов четыре – с капитализацией. Пополняемых вкладов гораздо меньше.

Естественно, снимать накопленные проценты нельзя, иначе прибыль уменьшиться, потому что капитализации происходить не будет.

Чаще всего их нельзя снимать не просто по желанию клиента, но из-за условий банка. Если хотите частично снимать прибыль, придется отказаться от капитализации.

У капитализации есть и недостаток. Если банк предлагает ежемесячно или ежедневно прибавлять проценты к основной сумме, то, скорее всего, процентная ставка будет ниже, чем у депозитов без капитализации. Ведь банкам не выгодна сверхприбыль вкладчиков.

Иногда вкладчики путают два понятия – периодичность начисления процентов и капитализацию процентов. Например, проценты могут начисляться ежемесячно, а прибавляться к телу вклада ежеквартально. Или депозит с ежеквартальным начислением процентов будет вовсе без капитализации. В таких случаях начисленные проценты могут быть переведены на дебетовую карту, на расчетный счет или сняты в кассе банка.

При выборе банка , которому собираетесь доверить деньги, смотрите, чтобы он находился в системе государственного страхования вкладов.

Расчет вклада с капитализацией процентов

- с помощью онлайн калькулятора вкладов;

- по формуле (по-другому вклады с капитализацией называют вклады со сложными процентами);

- попросить провести расчеты сотрудников банка.

Калькулятор не просто умножает проценты на сумму вклада. Он рассчитывает выгоду именно по банковской формуле. Поэтому самостоятельно рассчитать по формуле не обязательно.

Для наглядности посчитаем результаты банковских вложений депозита без капитализации, с ежемесячной капитализацией и ежеквартальной капитализацией.

Представим, что мы отдали банку 600 000 российских рублей под 11 процентов годовых сроком на один год. Счет пополнять не будем. Если капитализации не предусмотрено, мы получим в итоге 666 000 рублей. Если проценты будут прибавляться ежеквартально – 668 773. Если ежемесячно – 669 431.

Если открывать вклад на более длительный срок, то разница между этими цифрами будет гораздо больше. Например, оставим базовые условия такими же, увеличив срок до двух лет. Наш онлайн калькулятор показывает следующие цифры:

- 732 000 – без капитализации;

- 745 428 – ежеквартальное суммирование;

- 746 897 – ежемесячное прибавление процентов.

Вклад с ежемесячной капитализацией оказался самым прибыльным, что и требовалось доказать.

В условиях мы брали вклад с 11 процентами, поэтому налог с прибыли не высчитывается. Но если открыть депозит под 14,75 процентов и выше в рублях и 9 процентов и выше в иностранной валюте, то придется отдать налоговой 35 процентов от прибыли.

Оформляя договор вклада в банке, первое, чем интересуется клиент ― это процентная ставка и условия начисления процентов. Одним из таких условий может стать капитализация процентов на вкладе, капитализация вклада. Подобную услугу предлагает большая часть российских кредитных учреждений, в том числе и Сберегательный банк. Капитализация вклада в Сбербанке – это возможность увеличить свои накопления за счет причисления суммы процентов к основным средствам и дальнейшего начисления процентов на общую (увеличенную) сумму. В любой момент клиент имеет право отключить опцию, в таком случае начисленные проценты будут выплачиваться каждый месяц.

Разновидности капитализации

Капитализация процентов на счете в Сбербанке зависит от условий по вкладу, которые различаются сроками начисления на сумму договора и возможностью причисления к остатку на основном счете:

- Разовая. Проценты начисляются один раз по истечении срока действия соглашения, подписанного с банком, при условии, что проводится пролонгация вклада. Это небольшая хитрость кредитного учреждения, побуждающая клиентов оставить свои средства на балансе банка;

- Ежедневная. Начисления производятся каждый день. Казалось бы, в этом случае размер капитала должен расти с космической скоростью, но обычно размер процентов настолько мал, что при незначительной сумме депозита вы даже не почувствуете что получаете какую-то прибыль;

- Ежемесячная. Самый востребованный вариант, проценты добавляются к вкладу каждый месяц, можно использовать для краткосрочных вложений сроком на три или шесть месяцев;

- Ежеквартальная. Начисления проводятся один раз в квартал. Идеальный вариант для вкладчиков, оформивших депозит сроком от трех до двенадцати месяцев;

- Полугодовая. Используется очень редко, проценты начисляют один раз в полгода;

- Ежегодная. Подходит для долгосрочных вкладов сроком от двух до пяти лет. Выгоден только для солидных вложений.

Опция капитализации дает возможность получать прибыль от своих накоплений. Собственно, для этого она и предусмотрена.

Программы от Сбербанка

Сберегательный банк предлагает своим клиентам несколько тарифных планов для приумножения своего дохода. Рассмотрим наиболее популярные из них:

Основная часть депозитных тарифов Сберегательного банка предполагает возможность использования капитализации. В описании процентная ставка указывается в максимальном размере, она зависит от суммы вклада и срока соглашения.

Для открытия депозита необходимо:

- Посетить ближайшее подразделение Сберегательного банка (при себе обязательно иметь паспорт гражданина РФ);

- Взять в терминале талон по направлению «Открыть вклад;

- Выбрать подходящий тарифный план;

- Внимательно ознакомиться с условиями и правами/обязанностями сторон, подписать соглашение с банком;

- Внести сумму по приходно-кассовому ордеру, забрать сберкнижку.

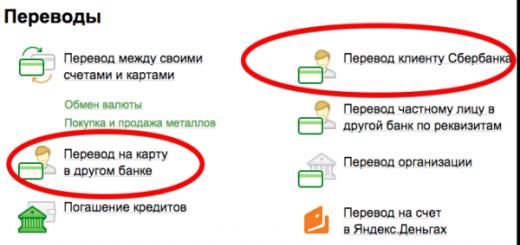

Активные пользователи интернета могут открыть вклад в режиме онлайн, воспользовавшись интернет-банкингом, переведя необходимую сумму с кредитки или расчетного счёта. Через Сбербанк Онлайн можно управлять всеми счетами, для доступа к Личному кабинету: пройдите процедуру регистрации на сайте, получите идентификатор и пароль. Войдя в ЛК, найдите раздел «Открыть вклад», выберите подходящий вариант и заполните форму. При открытии депозита самостоятельно банк предлагает клиенту более высокие процентные ставки.

Для того чтобы рассчитать возможную прибыль, воспользуйтесь онлайн-калькулятором, его можно найти на официальном сайте кредитного учреждения. Достаточно задать несколько параметров, таких как размер вклада, срок. Система автоматически произведет расчет, и вы сможете узнать приблизительную сумму выплат по заключенному договору.

Выгода от капитализации

Капитализация процентов на счете, несомненно, выгодна, поскольку дает возможность увеличить доходность по вкладу в Сбербанке. Также к преимуществам услуги можно отнести тот факт, что клиенту нет необходимости каждый месяц посещать отделение банка для получения процентов.

Капитализация депозитного вклада в Сбербанке – это шанс увеличить в несколько раз свои накопления. Никакой дополнительной документации для подключения подобной опции не требуется. Если эта услуга предусмотрена в программе, то проценты будут начисляться автоматически.

Видео о принципе сложных процентов, на которых строится суть капитализации:

При выборе условий вклада обращать внимание следует не только на процентную ставку, но и другие условия, в частности, предусмотрена ли капитализация процентов – то есть их начисление не только на первоначальную сумму депозита, но и на суммы начисляемых процентов.

Капитализация процентов на счете по вкладу – это когда проценты начисляются не только на первоначальную сумму депозита, но и на уже начисленные и присоединенные за установленный период проценты.

Вклад временно свободных денежных средств в банк способен обеспечить неплохое подспорье к семейному бюджету или оказаться выгодным предложением для пенсионеров , желающих сохранить и приумножить свои накопления. Банкиры рекомендуют выбирать предложения по вкладам , в условиях которых предусмотрена капитализация процентов, то есть их присоединение к первоначально внесенной сумме. По-другому это называется методом расчета сложных процентов. На таких условиях эффективная ставка по вкладу будет выше номинальной.

Существует две версии происхождения самого знака %. По первой версии предполагается, что термин произошел от cente – итальянского слова, обозначающего число сто. Оно часто записывалось сокращенно, как cto. Для упрощения записи вместо t стали писать наклонную черту, так произошел символ %. И по второй версии: наборщик руководства по коммерческой арифметике в 1685 году в Париже допустил опечатку, и вместо слова cto напечатал символ %.

Наглядный пример

Понятно объясним что это такое капитализации процентов, простыми словами при помощи следующего примера.

Ситуация следующая: вносятся денежные средства во вклад в банке в размере 100 тыс. руб. под 12% годовых, т.е. 1% в месяц. Ставки условные, берем их для удобства и наглядности в расчетах.

Если по условиям вклада капитализации не предусмотрено, то в месяц будет прибавляться 1 тыс. рублей (условно говоря), не берем сейчас сложный банковский расчет по дням, округляем суммы для наглядности.

По истечении срока вклада (если он не будет пролонгироваться и пополняться), сумма составит 112 тыс. рублей, в том числе 100 тыс. рублей – тело вклада, и 12 тыс. рублей – доходность.

Другая ситуация получается, если по условиям вклада предусмотрена, допустим, ежемесячная капитализация. Это означает следующее: начисляемые проценты ежемесячно прибавляется к телу вклада, то есть в следующем месяце доходность считается уже не на 100 тыс., а на 101 тыс. рублей и так далее.

Во второй месяц начисляется не 1 тыс. рублей, а 1 010 руб., которые тоже прибавляются к телу вклада, и в следующем расчетном периоде (в нашем случае это месяц), доходность снова начисляется на всю сумму, которая включает в себя тело вклада плюс уже начисленные средства.

На графике 1 приведено сравнение сложных и простых процентов по депозиту в 100 тыс. рублей со ставкой 10% годовых с ежегодной капитализацией за период времени, равный десяти годам. Так, за десять лет первоначальная сумма увеличивается в два раза при условии начисления простых и вырастает в 2,59 раза при начислении сложных.

Как рассчитать

Расчет капитализации процентов производится в зависимости от периодичности начисления (ежедневно, ежемесячно, ежеквартально, ежегодно) по следующей формуле:

SUM = X * (1 + %) n – если расчетный период – год

Где SUM – общая сумма, которую вкладчик получит по истечению срока депозита;

X – первоначальная внесенная сумма;

n – количество лет, на которые внесен депозит;

% – годовая ставка, выраженная в десятичной дроби больше 0, но меньше 1, например, если годовая ставка 10, то % будет выражен 0,1

К ежемесячному расчету применяют следующую формулу:

SUM = X * (1 + %) S /12

где S – срок депозита в месяцах.

Банковский расчет (пример)

В таблице отражен пример расчета доходности вклада в размере 1 млн. рублей с ежемесячной капитализацией и без, положенного под ставку 10% годовых на срок 12 месяцев без пополнения. Здесь ежемесячная доходность рассчитана из расчета количества дней в месяц так, как их рассчитывают в банках, поэтому начисленные суммы неодинаковы, но сути дела это не меняет.

| Общая доходность по депозиту с ежемесячной капитализацией, руб. | Общая доходность по депозиту без капитализации, руб. | |

|---|---|---|

| Первый месяц | 8 197 | 8 197 |

| Второй | 16 736 | 16 667 |

| Третий | 25 070 | 24 864 |

| Четвертый | 33 752 | 33 334 |

| Пятый | 42 532 | 41 827 |

| Шестой | 50 530 | 49 498 |

| Седьмой | 59 452 | 57 991 |

| Восьмой | 68 160 | 66 210 |

| Девятый | 77 232 | 74 703 |

| Десятый | 86 086 | 82 922 |

| Одиннадцатый | 95 310 | 91 415 |

| Двенадцатый | 104 613 | 99 908 |

Ниже расчет доходности по депозиту в 1 млн. рублей, размещенному на различные сроки на аналогичных первому примеру условиях.

Разница между эффективной и номинальной ставкой при условии ежемесячного присоединению доходности к телу депозита прямо пропорциональна сроку, на который вкладываются денежные средства.

Две монеты

Польский математик Станислав Коваль применил расчет сложных процентов к евангельской притче о бедной вдовице, которая пожертвовала две монеты (две лепты – все, что у нее было) на строительство храма, отсюда, кстати, пошло выражение «жертва вдовицы», означающее что-то очень-очень малое, но имеющее большую ценность.

Станислав Коваль применил формулу расчета к этим двум лептам, как если бы это были две копейки положенные в банк под 5% с ежегодной капитализацией.

Получается, что к 2012 году сумма составила бы 2 * (1 + 0,05) 2012 , что равняется 2 * 4,29 * 10 42 .

Таким образом, две монеты за 2012 лет превратились бы 8,58 * 10 42 , это число называется тредециллионом. Недаром Альберт Эйнштейн называл сложные проценты самой могущественной силой во Вселенной.

Автор: . Два высших образования: юридическое (специализация гражданское право) и экономическое (специальность: экономика и психология). Профессиональный опыт: юрист в кредитном потребительском кооперативе, с 2010 года работа в банке руководителем отдела продаж.

1 ноября 2016

.