Аккредитив - это финансовая операция, в рамках которой банку плательщику выдается поручение в сторону банка получателя. Банковская манипуляция осуществляется по инициативе клиентов, по их поручению в соответствии с договором о партнерстве. Поручение заключается в проведении платежей физическим или юридическим лицом в рамках оговоренных условий по распоряжению.

Примеры выполнения банковской операции

Изучив понятие и виды аккредитивов, остановимся на том, что данный формат взаиморасчетов через банк имеет как положительные моменты, так и свои недостатки. Аккредитив можно назвать условным денежным обязательством, которое принимается банком по указанию приказодателя, в соответствии с которым финансовый институт берет на себя обязанность осуществить выплату в сторону бенефициара в размере указанном в документах. Это определяет высокий уровень безопасности и выступает гарантией того, что ни одна из сторон не окажется обманутой. Можно описать ситуацию проще. К примеру, одна фирма желает приобрести у другой определенный товар, но в силу риска не желает оплачивать его сразу. В данной ситуации покупатель просит банк оплатить товар за него, предоставляя ему расписку о том, что осуществление выплаты произойдет позже, по факту получения товара. Банк перечисляет определенную сумму средств продавцу, а потом, на основе расписки, взымает средства с покупателя. Расчеты с банком и между сторонами в таком формате известны как расчеты аккредитивами. Виды аккредитивов определяют отдельные тонкости партнерства между 4 сторонами.

Аккредитив как форма минимизации рисков

При формировании партнерских отношений между предпринимателем и организацией, а также между и ИП, существует высокий риск утратить деньги или товар при заключении договора или при взаиморасчетах. Представленные в банковской сфере виды аккредитивов позволяют избежать значительных потерь при проведении сделок на крупные суммы. Минимизация рисков происходит благодаря тому, что любой финансовый процесс в рамках аккредитива реализуется при жестком контроле одновременно со стороны двух банков. Невыполнение условий договора с каждой из сторон полностью исключено. Поставщик продукции, собственно, как и ее покупатель, просто не могут не выполнить своих обязательств в рамках партнерства.

Виды аккредитивов

При использовании аккредитивов при проведении взаиморасчетов крайне важно выбрать подходящий вид операции. Открытие последнего выполняется банком исключительно по указанию плательщика, следовательно, и выбор в отношении формата операции остается за плательщиком. Информация относительно предполагаемого подтипа банковской операции вносится в договор. В соответствии со стандартами ЦБ РФ принято выделять следующие виды аккредитивов:

- Покрытый, или депонированный.

- Непокрытый, или гарантированный.

- Отзывной.

- Безотзывной.

- Подтвержденный. Он может быть как отзывным, так и безотзывным.

Покрытые и непокрытые банковские операции

Депонированная и гарантированная операции - это самые распространенные расчеты аккредитивами. Виды аккредитивов определяют спецификацию самих операций.

- Покрытая операция. В данной ситуации при открытии аккредитива банк-эмитент выполняет перечисление средств счетом плательщика на весь размер аккредитива. Это называется покрытием. Средства передаются в распоряжение банка исполнителя на весь термин действия договора.

- Непокрытая операция. Гарантированная банковская операция предусматривает при открытии аккредитива перечисление средств банком-эмитентом. Исполняющему банку просто предоставляется право списывать средства с имеющегося у него счета в рамках стоимости аккредитива. Порядок процедуры списания средств с находящегося в банке-эмитенте, определяется специальными соглашениями между финансовыми институтами.

Вариации подтвержденной банковской операции

Подтвержденный аккредитив, виды которого могут отличаться в зависимости от спецификации сделок (отзывной и безотзывной), представляет собой аккредитив, при выполнении которого исполнительный финансовый институт берет на себя обязательства в осуществлении платежа независимо от факта перечисления денег от банка, где был оформлен подтверждающий аккредитив. Порядок согласования нюансов по проведению операции определяется межбанковскими соглашениями. Ответ на вопрос о том, какая комбинация видов аккредитива невозможна, кроется именно в представленном выше определении. Другие тандемы просто неприемлемы.

Отзывные и безотзывные операции

Не менее востребованным при проведении взаиморасчетов принято считать как отзывной, так и безотзывной аккредитив. Виды аккредитивов этой категории также имеют свою специфику.

- Отзывная банковская операция может быть модернизирована либо полностью отменена банком-эмитентом. Основанием для отказа может служить письменное распоряжение плательщика. Согласование с получателем средств в данной ситуации не требуется. После отзыва аккредитива банк-эмитент не несет никакой ответственности перед плательщиком.

- Безотказная операция может быть отозвана только в той ситуации, если получатель даст свое согласие на изменение условий партнерства и предоставит его в исполняющий банк. Частичная смена условий по данной категории взаиморасчетов не предусмотрена.

Получатель средств по банковской операции имеет право отказаться от платежа, но до момента истечения его срока действия и при условии, что данный нюанс оговорен в договоре. Допускается по предварительной договоренности и акцепт третьего лица, которое уполномочено правами плательщика.

Разновидности основных форматов банковских операций

Выделяют не только основные виды аккредитивов, но и их разновидности. Можно упомянуть следующие модификации банковской операции:

- С красной оговоркой. Это договор, в соответствии с которым банк-эмитент предоставляет право исполняющему банку на произведение оплаты в форме аванса поставщику товаров. Сумма аванса определяется заранее и предоставляется до того момента, как оказана услуга или произведена отгрузка товаров. Именно эти виды аккредитивов при международных расчетах наиболее востребованы, так как повышают уровень доверия между сторонами.

- Револьверная операция. Она представляет собой аккредитив, который открывается частично по платежам в рамках суммы контракта. Он автоматически обновляется по мере расчета за каждую из партий товаров или за определенный объем услуг. Для цикличного снижения денежного объема контракта при систематических поставках идеально подходит данный аккредитив. Виды аккредитивов этой категории пользуются популярностью.

Взаиморасчеты

При заключении контрактов в договорах обязательно указывается форма взаиморасчетов, а также особенности поставки товара или схема предоставления услуги. Обязательно прописываются в бумагах планируемые виды аккредитивов и их характеристики. Во избежание проблем бумаги должны содержать следующую информацию:

- Название банка-эмитента.

- Название финансового института, который будет осуществлять обслуживание получателя средств.

- Идентификационные данные получателя средств.

- Размер банковской операции.

- Виды которые планируется использовать.

- Формат информирования получателя об открытии банковской сделки.

- Формат информирования плательщика о который предназначен для депонирования денег. Счет открывается исполнительным финансовым институтом.

- Срок действия самого аккредитива, сроки предоставления документов и нормы по их оформлению.

- Спецификация оплаты сделки.

Важные моменты

Для того чтобы партнерство прошло успешно, плательщик должен самостоятельно или с помощью специалиста изучить этот формат банковских операций, ориентируясь на то, кто использует какие виды. Аккредитивы различаются в зависимости от формата взаиморасчетов. Для конкретного случая нужно выбирать оптимальный формат партнерства. Стоит сказать, что в случае нарушения формата расчетов вся ответственность возлагается на финансовые институты в соответствии с законодательством. Это определяет тот факт, что представители финансовых заведений особо внимательно подходят к проверке документации, которая подтверждает поставку товара, выполнение определенного объема работ или оказание услуги.

Преимущества и недостатки

Для данного типа свойственны и плюсы, и минусы. К положительным сторонам партнерства стоит отнести наличие 100-процентной гарантии осуществления платежа продавцу товара или представителю услуг. Контроль над осуществлением взаиморасчетов по сделке реализуется самими финансовыми институтами, что исключает риск обмана и надлежащее выполнение своих обязательств каждой из сторон. При осуществлении банковской операции, благодаря отсрочке в выплате, покупатель не изымает часть капитала из хозяйственного оборота. Оплата товара или услуги проводится как бы в рассрочку. На момент подписания договора средств на руках у покупателя может и не быть. Этот же момент выступает и недостатком, но уже для продавца товаров и представителя услуг. Они получают деньги с отсрочкой. Стоит упомянуть, что схема партнерства по аккредитиву весьма сложная, разобраться в ней сразу не получится. Однако мировая практика показывает, что бизнесмены, которые единожды воспользовались предложением, уже никогда не используют другие форматы оплаты. Преимущество в плане высоких показателей безопасности полностью перекрывает сложную схему документооборота и относительно высокие комиссии банков.

Опасаетесь рисков, связанных с предоплатой по сделке? Желаете подстраховаться как клиент, впервые сотрудничающий с новым поставщиком? Воспользуйтесь преимуществами аккредитива - одного из самых надёжных и выгодных банковских инструментов, используемых при заключении контрактов.

Аккредитивная форма расчётов выгодна как продавцу, так и покупателю. Может с одинаковым успехом использоваться не только при внутрироссийских сделках, но и во внешнеторговых операциях. Сегодня услуги проведения расчётов в форме документарных аккредитивов предоставляются большинством крупных российских банков.

Аккредитив: что это простым языком?

Говоря простыми словами, аккредитивом называется открываемый в банке специальный счёт, на котором можно зарезервировать денежные средства при проведении сделок по продаже товаров или предоставлении услуг (выполнении работ). При полном соблюдении обеими сторонами оговоренных в контракте условий, банк выплачивает необходимую сумму на счёт получателя (бенефициара).

Таким образом, банк выступает в роли гаранта и берёт на себя ответственность за совершение выплат. Поставщик на 100% уверен, что товар/услуга будут оплачены, а покупатель знает, что сможет оплатить их вовремя и без задолженности.

Аккредитивная форма

Действует по следующей схеме.

- Стороны заключают контракт, в котором оговариваются условия аккредитивного расчёта.

- Покупатель подаёт в свой банк (эмитент) заявление на открытие аккредитивного счёта и вносит на него необходимую для покрытия сделки сумму (бронирует средства).

- После успешного открытия аккредитива банк-эмитент извещает об этом банк продавца (авизующий банк).

- Авизующий банк уведомляет продавца об открытии аккредитива. Продавец отгружает товар и предоставляет подтверждающие документы в свой банк.

- После проверки документов оплата перечисляется на счёт продавца банком-эмитентом или авизующим банком (в зависимости от условий договора).

Безотзывный аккредитив

Один из основных и часто используемых видов документарных расчётов. В отличие от отзывного аккредитива, подтверждённый или неподтверждённый безотзывный не отзывается и не изменяется ни одной из сторон (включая банк) без предварительного согласия продавца/поставщика. Считается самой надёжной формой аккредитивных расчётов, так как полностью освобождает торгово-денежную сделку от всех возможных рисков, в первую очередь финансовых.

Если в процессе проведения сделки поставщик и покупатель придут к взаимному соглашению, условия безотзывного аккредитива могут быть изменены.

Договор аккредитива

В договоре о проведении сделки, предусматривающей такую форму расчётов, оговаривается и строго фиксируется любая информация, которая впоследствии может быть использована при совершении торгово-денежной операции и оплате по ней:

- наименования поставщика и получателя,

- вид используемой аккредитивной формы (безотзывная/отзывная, покрытая/непокрытая),

- сумма, бронируемая на счету для оплаты сделки,

- сроки действия обязательства,

- размер комиссии,

- порядок оплаты,

- порядок действий в случае не погашения задолженности по аккредитиву,

- права и обязанности всех сторон.

Оплата аккредитивом

Расчёты аккредитивами предусматривают перечисление средств на счёт продавца только в том случае, если все оговоренные контрактом условия были выполнены. В частности, перечисление денег на счёт продавца производится после полной отгрузки товара и предоставления в банк всех требуемых документов. В том случае, если условия договора по аккредитиву были нарушены, плательщик (покупатель) имеет право отказаться от оплаты и вернуть товар поставщику.

Нюанс: аккредитивный счёт открывается покупателем за собственные деньги или с привлечением кредитных средств банка (при наличии права на кредитование).

Открытие аккредитива

Для открытия аккредитивного счёта в банковскую организацию подаётся письменное заявление в соответствующей форме. В заявлении обозначается:

- номер договора, по которому открывается аккредитив,

- наименование и данные поставщика,

- вид, сроки действия, денежная сумма аккредитива,

- способ его реализации,

- список отгружаемых (предоставляемых) товаров/услуг,

- наименование банка-исполнителя по аккредитивному обязательству,

- перечень документов, которые будут использоваться в качестве основания для выплаты средств поставщику.

Совет Сравни.ру: используйте аккредитивную форму расчётов при необходимости проведения безопасных торгово-денежных сделок с новыми и «проблемными» деловыми партнёрами.

При аккредитивах можно выделить три группы участников. Это аппликанты - плательщики по аккредитиву, бенефициары - получатели платежа по аккредитиву, сам банк, который выступает гарантом сделки между сторонами. Такая форма расчетов практикуется во внешней и внутренней торговле.

Как на практике работает аккредитив? К примеру, продавец и покупатель заключили договор поставки, но работать в связи с высокими рисками непоставки или неоплаты товара они не готовы. Тогда покупатель обращается в банк для открытия аккредитива на сумму договора. Оговариваются условия, по которому деньги подлежат списанию в счет продавца. Это, например, предоставление документов об отгрузке (товарная накладная, ). Чем меньше доверия между компаниями, тем шире перечень документов. В заявлении на аккредитив прописываются также название , вид аккредитива, дата открытия и прочие параметры.

Продавец, получив уведомление о поступившем аккредитиве, предоставляет банку предусмотренные договором документом и получает свои деньги за товары.

Такие услуги оказываются банками не бесплатно. Комиссия за открытие аккредитива оплачивается покупателем, она варьируется в зависимости от банка.

Преимущества аккредитивной формы расчетов заключаются в дополнительных гарантиях оплаты для поставщика, контроле выполнения условий поставки банками. Недостатки - в сложном документообороте и высоких комиссиях банков.

Классификация аккредитивов

Сегодня различают множество разновидностей аккредитивов, среди который плательщик может выбрать для себя оптимальный.

В России аккредитивы разделяют на следующие группы:

Отзывные и безотзывные - сегодня все аккредитивы являются безотзывными;

Подтвержденные и неподтвержденные;

Покрытые (депонированные) и гарантированные.

По подтвержденному аккредитиву другой банк (помимо эмитента) обязан выплатить всю сумму в пользу бенефициара при предъявлении им документов, соответствующих условиям аккредитива, вне зависимости от перечисления ему денег. Если обязательство другого банка отсутствует, то аккредитив - неподтвержденный.

По покрытому аккредитиву, вся сумма переводится банком на счет покрытия в банке бенефициара за счет средств плательщика или кредита.

Большая часть аккредитивов является непокрытыми. По ним банк не переводит деньги на счет бенефициара, а обеспечивает ему возможность списать необходимую сумму со своего корсчета.

Различают и другие типы аккредитивов. По аккредитиву с красной оговоркой поставщик может получить аванс до момента предоставления отгрузочных документов. Револьверный аккредитив применяется при регулярных поставках и имеет свойство автоматически возобновляться.

Переводной аккредитив позволяет осуществлять переводы части аккредитива другим бенефициарам.

Понятие расчетов по аккредитиву.

В соответствии с п.1 ст.867 Гражданского кодекса РФ (далее – ГК РФ) при расчетах по аккредитиву кредитная организация, действующая по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк - эмитент), обязуется произвести платежи получателю средств либо дать полномочие другой кредитной организации (исполняющему банку) произвести платежи получателю средств (бенефициару).

В качестве исполняющего банка может выступать -эмитент, получателя средств или иной .

Обособлен и независим от основного договора (п.4.1 ч.I Положения Банка России от 3 октября 2002 г. № 2-П «О безналичных расчетах в Российской Федерации» - далее Положение № 2-П).

Сфера применения расчетов аккредитивами.

Применяются только по гражданско-правовым обязательствам, при расчетах по публичным обязательствам данная форма расчетов не используется.

Применительно к гражданско-правовым отношениям аккредитивы могут использоваться при расчетах по любым обязательствам, предметом которых является товаров (работ, услуг). Однако традиционной сферой его применения являются отношения по договору поставки.

Аккредитивы при расчетах с контрагентами могут использовать как юридические, так и физические лица.

Российское допускает в рамках расчетов по аккредитиву производить оплату, или учет переводного векселя (п.1 ст.867 ГК РФ).

Правовое регулирование расчетов аккредитивами.

Расчеты аккредитивами регулируются § 3 главы 46 ГК РФ и главой 4 ч. I Положения № 2-П.

При этом следует учитывать, что Унифицированные правила и обычаи для документарных аккредитивов (публикация Международной торговой палаты N 500 в редакции 1993 года) во внутренних расчетах на территории Российской Федерации не применяются.

Это связано с тем, что Унифицированные правила и обычаи не являются международными договорами и соответственно не имеют силы правовых норм. Они также не должны рассматриваться на территории Российской Федерации как обычаи делового оборота, поскольку являются международными банковскими обычаями.

Поэтому они могут применяться во внутренних расчетах только как договорные условия при наличии об этом соглашения между плательщиком и получателем средств. При этом применяемые правила и обычаи не должны противоречить российскому законодательству.

Основанием для такого подхода является ст.421 ГК РФ.

Пример из судебной практики.

Акционерным обществом для оплаты продукции по договору поставки был открыт покрытый безотзывный аккредитив с условием оплаты без акцепта (имеется в виду акцепт уполномоченного плательщиком лица – прим. автора).

Средства по аккредитиву были выплачены поставщику. Однако товар от него получен не был.

Учитывая это, акционерное общество обратилось в арбитражный суд с иском к исполняющему банку о взыскании денежных средств, неосновательно выплаченных по аккредитиву.

Суд первой инстанции в удовлетворении иска отказал.

Постановлением суда апелляционной инстанции решение суда первой инстанции отменено, исковые требования акционерного общества удовлетворены.

При этом суд апелляционной инстанции указал, что выплата денежных средств по аккредитиву произведена исполняющим банком при наличии противоречий и неточностей в документах.

Суд кассационной инстанции отменил постановление суда апелляционной инстанции, отказав акционерному обществу в иске.

При этом суд сослался на ст.15 Унифицированных правил и обычаев для документарных аккредитивов, в соответствии с которой банки не несут никакой ответственности за форму, полноту, точность, подлинность, подделку или юридическое значение любых документов, равно как за общие и (или) частные условия, имеющиеся в документах или дополнительно включенные в них.

Высший Арбитражный Суд РФ, постановление суда кассационной инстанции отменил, а постановление суда апелляционной инстанции оставил в силе.

При рассмотрении дела Президиум Высшего Арбитражного Суда РФ исходил из того, что в соответствии с п.1 ст.870 ГК РФ получатель средств представляет в исполняющий банк документы, подтверждающие выполнение всех условий аккредитива. При нарушении хотя бы одного из этих условий исполнение аккредитива не производится.

По смыслу п.1 ст.871 ГК РФ исполняющий банк, оценивая документы, предъявленные получателем средств, должен определить, соответствуют ли они условиям аккредитива по формальным (внешним) признакам.

Исполняющий банк в данном случае произвел выплату по аккредитиву, несмотря на то, что представленные получателем средств документы не соответствовали условиям аккредитива.

В связи с этим банк-эмитент не принял исполнение по аккредитиву и потребовал возврата денежных средств.

Согласно п.1 ст.872 ГК РФ ответственность за нарушение условий аккредитива перед плательщиком несет банк-эмитент, а перед банком-эмитентом - исполняющий банк, за исключением случаев, предусмотренных этой статьей.

В соответствии с п.3 ст.872 ГК РФ в случае неправильной выплаты исполняющим банком денежных средств по покрытому или подтвержденному аккредитиву вследствие нарушения условий аккредитива ответственность перед плательщиком может быть возложена на исполняющий банк.

Поскольку в данном случае неправильная выплата средств произведена исполняющим банком по покрытому аккредитиву, Президиум Высшего Арбитражного Суда РФ сделал вывод, что суд апелляционной инстанции обоснованно взыскал с этого банка неосновательно выплаченную сумму.

Ссылка суда кассационной инстанции на Унифицированные правила и обычаи для документарных аккредитивов была признана необоснованной, поскольку названные правила во внутренних расчетах на территории Российской Федерации не применяются (см. постановление Президиума Высшего Арбитражного Суда РФ от 31 мая 2005 г. № 15479/04).

Открытие аккредитива.

При расчетах по аккредитиву плательщик представляет в банк-эмитент два экземпляра заявления на открытие аккредитива, в котором поручает банку-эмитенту открыть аккредитив. Форму заявления на открытие аккредитива банк-эмитент разрабатывает самостоятельно. В заявлении на открытие аккредитива указываются реквизиты, предусмотренные для расчетных документов, а также следующие сведения:

Наименование банка-эмитента;

Наименование банка - получателя средств;

Наименование исполняющего банка;

Вид аккредитива (отзывный или безотзывный);

Условие оплаты аккредитива;

Перечень и характеристика документов, представляемых получателем средств, и требования к оформлению указанных документов;

Дата закрытия аккредитива, период представления документов;

Наименование товаров (работ, услуг), для оплаты которых открывается аккредитив, срок отгрузки товаров (выполнения работ, оказания услуг), грузоотправитель, грузополучатель, место назначения груза.

На основании заявления на открытие аккредитива банк-эмитент составляет аккредитив на бланке определенной формы (п. п. 5.1 и 5.2 ч.I Положения № 2-П.

Об открытии аккредитива и его условиях банк-эмитент сообщает получателю средств через исполняющий банк либо через банк получателя средств с согласия последнего.

Виды аккредитивов.

Кредитными организациями могут открываться следующие виды аккредитивов:

Покрытые (депонированные) и непокрытые (гарантированные);

Отзывные и безотзывные (могут быть подтвержденными). При этом аккредитив является отзывным, если в его тексте прямо не установлено иное (п.3 ст.868 ГК РФ).

1. При открытии покрытого (депонированного) аккредитива (абз.1 п.2 ст.867 ГК РФ) банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. Данная сумма депонируется исполняющим банком на специальном балансовом счете (см. письмо Банка России от 4 ноября 2002 г. № 08-31-1/3922 «О порядке открытия счета № 40901 «Аккредитивы к оплате»).

При открытии непокрытого (гарантированного) аккредитива (абз.2 п.2 ст.867 ГК РФ) банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета банка-эмитента в пределах суммы аккредитива либо указывает в аккредитиве иной способ возмещения исполняющему банку сумм, выплаченных по аккредитиву в соответствии с его условиями. Такими способами могут быть, например, предоставление права третьему банку, в котором открыт корреспондентский счет банка-эмитента, списывать денежные средства по аккредитиву на основании требования исполняющего банка, а также выдача гарантии платежа банка-эмитента или третьего банка в пользу исполняющего банка (см. письмо Банка России от 24 августа 2004 г. № 36-3/1643).

Порядок списания денежных средств с корреспондентского счета банка-эмитента по непокрытому (гарантированному) аккредитиву, а также порядок возмещения денежных средств по непокрытому (гарантированному) аккредитиву банком-эмитентом исполняющему банку определяется соглашением между банками. Порядок возмещения денежных средств по непокрытому (гарантированному) аккредитиву плательщиком банку-эмитенту определяется в договоре между плательщиком и банком-эмитентом.

2. Отзывным признается аккредитив, который может быть изменен или отменен банком - эмитентом без предварительного уведомления получателя средств (п.1 ст.868 ГК РФ). Отзыв аккредитива не создает каких-либо обязательств банка - эмитента перед получателем средств. Однако, исполняющий банк обязан осуществить платеж или иные операции по отзывному аккредитиву, если к моменту их совершения им не получено уведомление об изменении условий или отмене аккредитива.

В случае изменения условий или отмены отзывного аккредитива банк-эмитент обязан направить соответствующее уведомление получателю средств не позже рабочего дня, следующего за днем изменения условий или отмены аккредитива.

Все распоряжения об изменении условий отзывного аккредитива исходят от плательщика, но они должны передаваться через банк - эмитент, который извещает исполняющий банк, а тот соответственно - получателя (банк получателя).

Безотзывным признается аккредитив, который не может быть отменен без согласия получателя средств (п.1 ст.869 ГК РФ). Условия безотзывного аккредитива считаются измененными или безотзывный аккредитив считается отмененным с момента получения исполняющим банком согласия получателя средств. Частичное принятие изменений условий безотзывного аккредитива получателем средств не допускается.

3. На основании п.2 ст.869 ГК РФ по просьбе банка-эмитента безотзывный аккредитив может быть подтвержден исполняющим банком с принятием на себя обязательства, дополнительного к обязательству банка-эмитента, произвести платеж получателю средств по представлении им документов, соответствующих условиям аккредитива (подтвержденный аккредитив). Условия подтвержденного аккредитива считаются измененными или аккредитив считается отмененным с момента получения банком-эмитентом согласия исполняющего банка, подтвердившего аккредитив, и получателя средств. Подтвержденный аккредитив не может быть изменен или отменен без согласия исполняющего банка.

4. Кроме того, не противоречит российскому законодательству использование делимых аккредитивов (т. е. когда можно открыть несколько аккредитивов в пределах суммы, указанной в аккредитиве).

При этом следует учитывать, что действующим российским законодательством делимых аккредитивов не предусмотрено. Это понятие из международной практики, в частности, делимость аккредитивов упоминается в Унифицированных правилах и обычаях для документарных аккредитивов.

Вместе с тем применение делимых аккредитивов не противоречит российскому законодательству, если стороны согласовали в договоре их применение. По соглашению плательщика и получателя должны определяться и критерии делимости аккредитива.

Пример из судебной практики.

Юридическим лицом был заключен договор поставки нефтепродуктов, в котором он являлся покупателем.

Во исполнение этого договора был открыт безотзывный покрытый безакцептный делимый аккредитив.

При этом было предусмотрено, что раскрытие аккредитива производится:

за транспортные расходы - по предъявлению: 1) договора (копии) с перевозчиком (заверенной печатью поставщика); 2) счета-фактуры (оригинала) поставщика;

за загруженный товар - по предъявлению: 1) железнодорожных накладных (копии), заверенных печатью поставщика; 2) копии грузовой таможенной декларации, заверенной печатью выпускающей таможни; 3) копии договора и соответствующего приложения; 4) счета-фактуры (оригинала) поставщика.

В связи с расторжением договора поставки и закрытием аккредитива средства аккредитива были возвращены плательщику. При этом выяснилось, что исполняющим банком часть средств была выплачена по аккредитиву в счет оплаты транспортных расходов поставщика на основании документов, указанных в аккредитиве.

В связи с изложенным юридическое лицо обратилось в арбитражный суд с иском к исполняющему банку о взыскании убытков в размере выплаченной по аккредитиву суммы, поскольку исполняющий банк нарушил условия аккредитива.

Решением арбитражного суда, оставленным без изменения постановлением апелляционного суда, в удовлетворении исковых требований отказано. Кассационная инстанция указанные решения оставила без изменения.

Фактически между сторонами возник спор о том, как должно трактоваться условие спорного аккредитива о его делимости: в отношении оплаты только отдельных партий товара либо в отношении отдельной оплаты транспортных расходов продавца и непосредственно товара.

Отказывая в удовлетворении исковых требований арбитражные суды исходили из того, что требования к документам, указанным в аккредитиве, получателем были выполнены.

Доводы истца о необоснованности делимости аккредитива на оплату транспортных расходов и непосредственно самого товара были отклонены.

При буквальном толковании условий данного аккредитива, с учетом положений ст. 421 ГК РФ, арбитражные суды пришли к выводу о том, что в нем предусмотрена возможность его делимости, как по количеству поставок, так и по разделению оплаты каждой поставки на оплату транспортных расходов и непосредственно самого товара.

Условия договора поставки нефтепродуктов о порядке расчетов и условия аккредитива арбитражные суды сочли соответствующими действующим нормативным актам (постановление Федерального арбитражного суда Московского округа от 29 августа 2005 г. N КГ-А41/7336-05).

Исполнение аккредитива.

Открытие аккредитива не является платежом по договору. Погашение основного обязательства произойдет только при исполнении аккредитива. При этом выплата наличных денег по аккредитиву не допускается.

Для получения денежных средств по аккредитиву получатель средств представляет в исполняющий банк четыре экземпляра реестра счетов специальной формы и предусмотренные условиями аккредитива документы

При нарушении хотя бы одного из условий аккредитива исполнение аккредитива не производится (п.1 ст.870 ГК РФ).

Если исполняющий банк отказывает в принятии документов, которые по внешним признакам не соответствуют условиям аккредитива, он обязан незамедлительно проинформировать об этом получателя средств и банк - эмитент с указанием причин отказа (п.1 ст.871 ГК РФ). Обязанности проверять фактическое исполнение договора, по которому осуществляются расчеты, исполняющий банк не несет (п.9 Обзора практики рассмотрения споров, связанных с использованием аккредитивной и инкассовой форм расчетов, являющегося приложением к информационному письму Высшего Арбитражного Суда РФ от 15 января 1999 г. № 39).

При платеже по аккредитиву сумма, указанная в реестре счетов, зачисляется (перечисляется) на счет получателя средств платежным поручением исполняющего банка (п. п. 6.3 и 6.4 ч.I Положения № 2-П).

В тех случаях, когда банк - эмитент, получив принятые исполняющим банком документы, считает, что они не соответствуют по внешним признакам условиям аккредитива, он вправе отказаться от их принятия и потребовать от исполняющего банка сумму, уплаченную получателю средств с нарушением условий аккредитива, а по непокрытому (гарантированному) аккредитиву отказаться от возмещения выплаченных сумм (п.2 ст.871 ГК РФ, п.5.6 ч.I Положения № 2-П).

Условиями аккредитива может быть предусмотрен обязательный акцепт уполномоченного плательщиком лица (п.6.5 ч.I Положения № 2-П). В этом случае представитель плательщика сам знакомится с документами, представленными получателем средств, и дает согласие на исполнение аккредитива путем совершения на этих документах определенной надписи. Смысл акцепта заключается в том, что плательщик принимает на себя риск необоснованной выплаты, например по поддельным документам.

Если исполняющий банк произвел платеж или осуществил иную операцию в соответствии с условиями аккредитива, банк - эмитент обязан возместить ему понесенные расходы. Указанные расходы, а также все иные расходы банка - эмитента, связанные с исполнением аккредитива, возмещаются плательщиком (п.2 ст.870 ГК РФ). Однако необходимо учитывать, что обязанность банка - эмитента возместить исполняющему банку его расходы не зависит от возможности их возмещения плательщиком (п.13 Обзора практики рассмотрения споров, связанных с использованием аккредитивной и инкассовой форм расчетов, являющегося приложением к информационному письму Высшего Арбитражного Суда РФ от 15 января 1999 г. № 39).

Закрытие аккредитива.

Закрытие аккредитива в исполняющем банке производится:

По истечении срока аккредитива;

По заявлению получателя средств об отказе от использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива;

По требованию плательщика о полном или частичном отзыве аккредитива, если такой отзыв возможен по условиям аккредитива.

О закрытии аккредитива исполняющий банк должен поставить в известность банк - эмитент.

Неиспользованная сумма покрытого (депонированного) аккредитива подлежит возврату банку - эмитенту незамедлительно одновременно с закрытием аккредитива. Банк - эмитент обязан зачислить возвращенные суммы на счет плательщика, с которого депонировались средства (ст.873 ГК РФ).

Возврат суммы банку-эмитенту по покрытому (депонированному) аккредитиву осуществляется исполняющим банком платежным поручением одновременно с закрытием аккредитива по истечении срока действия аккредитива или в день представления документа, служащего основанием для закрытия аккредитива (п.6.6 ч.I Положения № 2-П).

Ответственность кредитных организаций при расчетах аккредитивами.

В соответствии с п.1 ст.872 ГК РФ по общему правилу ответственность за нарушение условий аккредитива перед плательщиком несет банк-эмитент, а перед банком-эмитентом исполняющий банк, за исключением случаев, предусмотренных данной статьей.

Так, например, банк – эмитент несет ответственность за несвоевременный возврат средств неиспользованного аккредитива.

Пример из судебной практики.

По указанию акционерного общества для оплаты нефтепродуктов по договору поставки был открыт покрытый безотзывный аккредитив.

Необходимые денежные средства были списаны банком-эмитентом с расчетного счета истца и перечислены на корреспондентский счет исполняющего банка.

Поскольку участники договора поставки приостановили его действие, продавец (получатель средств) по просьбе акционерного общества направил в исполняющий банк письмо с указанием осуществить возврат плательщику суммы неиспользованного аккредитива. Однако денежные средства исполняющим банком были возвращены лишь частично.

Акционерное общество обратилось в арбитражный суд с иском к банку-эмитенту и исполняющему банку о взыскании суммы неиспользованного аккредитива.

Кассационная инстанция арбитражного суда подтвердила правильность решений нижестоящих судов об удовлетворении исковых требований за счет банка-эмитента, поскольку в соответствии со ст.872 ГК РФ, по общему правилу, банк-эмитент несет ответственность перед плательщиком, а исполняющий банк - перед банком-эмитентом. Предъявление плательщиком исковых требований непосредственно исполняющему банку не допускается, за исключением случая неправильной выплаты исполняющим банком денежных средств по покрытому или подтвержденному аккредитиву вследствие нарушения условий аккредитива (постановление Федерального арбитражного суда Северо-Западного округа от 11 марта 2003 г. N А56-16525/02).

Как уже отмечалось, исключений из указанного выше общего правила об ответственности банка – эмитента два.

При необоснованном отказе исполняющего банка в выплате денежных средств по покрытому или подтвержденному аккредитиву ответственность перед получателем средств может быть возложена на исполняющий банк (п.2 ст.872 ГК РФ).

В случае неправильной выплаты исполняющим банком денежных средств по покрытому или подтвержденному аккредитиву вследствие нарушения условий аккредитива ответственность перед плательщиком может быть возложена на исполняющий банк (п.2 ст.872 ГК РФ).

При этом принятие банком-эмитентом документов по исполнению аккредитива от исполняющего банка без замечаний и возражений не освобождает исполняющий банк от ответственности перед плательщиком по аккредитиву.

Пример из судебной практики.

Общество с ограниченной ответственностью как покупатель по договору поставки производило оплату товара с помощью безотзывного покрытого неделимого аккредитива. Причем, условием оплаты по аккредитиву, в соответствии с договором поставки, должен быть акцепт уполномоченного покупателем лица.

Аккредитив был исполнен, о чем общество с ограниченной ответственностью было поставлено в известность исполняющим банком через банк-эмитент.

Однако никакого товара от поставщика общество с ограниченной ответственностью не получило, своего представителя в исполняющий банк для совершения акцепта по аккредитиву не направляло и никому доверенности на совершение акцепта не выдавало.

Соответственно оно обратилось в арбитражный суд с иском к исполняющему банку о взыскании суммы, неправомерно выплаченной по аккредитиву.

Решением арбитражного суда данное исковое требование было удовлетворено.

Постановлением арбитражного апелляционного суда данное решение было оставлено без изменения.

Кассационная инстанция указанные решения также оставила без изменения.

При рассмотрении дела выяснилось, что раскрытие спорного аккредитива было произведено исполняющим банком с нарушением требований к их оформлению, установленных нормативными актами.

В частности, товарно-транспортные накладные были представлены исполняющему банку в виде, которые не соответствовали по своей форме и содержанию положениям, закрепленным в постановлении Госкомстата РФ от 28 ноября 1997 г. N 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте».

Помимо этого, если в товарно-транспортных накладных грузоотправителем значится открытое акционерное общество, то печать на них стоит общества с ограниченной ответственностью с аналогичным названием.

В связи с этим на основании п.3 ст.872 ГК РФ ответственность перед плательщиком по аккредитиву была возложена арбитражными судами на исполняющий банк.

Доводы исполняющего банка о том, что, поскольку документы по раскрытию аккредитива банк-эмитент принял от него без замечаний и возражений, то на него и следует возложить ответственность, не были приняты арбитражными судами во внимание, так как данные обстоятельства не предусмотрены п. п. 2 и 3 ст.872 ГК РФ (постановление Федерального арбитражного суда Московского округа от 13 апреля 2006 г. N КГ-А40/2541-06).

Также следует отметить, что исполняющий банк обязан проверить предъявляемые для исполнения аккредитива документы по внешним признакам, на предмет их соответствия требованиям нормативных актов, даже если эти требования не указаны плательщиком по аккредитиву в заявлении на открытие аккредитива. Нотариальное заверение представляемых копий документов не освобождает исполняющий банк от этой обязанности.

Пример из судебной практики.

Акционерное общество приобретало по договору поставки экскаватор, оплата которого производилась посредством безотзывного покрытого аккредитива.

При этом оно как плательщик в заявлении на открытие аккредитива ограничилось только указанием перечня документов, при предоставлении которых производятся выплаты по аккредитиву, без указания требований к их оформлению.

Средства по аккредитиву были поставщиком получены, однако экскаватор акционерное общество не получило.

Полагая, что денежные средства были выплачены исполняющим банком с нарушением условий аккредитива, акционерное общество обратилось в арбитражный суд с иском к исполняющему банку о взыскании убытков в сумме, необоснованно выплаченной по аккредитиву

Решением арбитражного суда в удовлетворении исковых требований было отказано.

Арбитражный апелляционный суд решение отменил, исковые требования удовлетворил.

Кассационная инстанция постановление апелляционного суда оставила без изменения, а кассационную жалобу исполняющего банка - без удовлетворения.

Как было установлено судом апелляционной инстанции, на представленной в исполняющий банк получателем денежных средств железнодорожной квитанции в приеме груза, являющейся одним из документов подтверждающим выполнение условий аккредитива, была не заполнена графа «N вагона», что является нарушением порядка оформления квитанции в приеме груза, являющейся одним из частей транспортной железнодорожной накладной, который установлен Правилами заполнения перевозочных документов на перевозку грузов железнодорожным транспортом, утвержденных приказом Министерства путей сообщения РФ от 18 июня 2003 г. N 39 во исполнение Федерального закона «Устав железнодорожного транспорта Российской Федерации».

Кроме того, в паспорте самоходной машины, представленном в исполняющий банк, отсутствует подпись уполномоченного лица предприятия-изготовителя, что противоречит Положению о паспорте самоходной машины и других видов техники, утвержденному приказами Госстандарта РФ от 26 июня 1995 г. и Минсельхозпрода РФ от 28 июня 1995 г. (в редакции приказа Минсельхоза РФ N 942 и Госстандарта РФ N 318 от 27 сентября 2001 г.).

Суды отклонили доводы ответчика о том, что характеристики документов и требования к их оформлению должны были быть указаны истцом в заявлении об открытии аккредитива, поскольку требования к заполнению документов, на нарушение оформления которых ссылался истец, установлены нормативными актами.

Требования нормативных актов не могут быть отнесены к техническим характеристикам, поэтому, например, п.5.1 Положения № 2-П, где говорится о необходимости указания при открытии аккредитива характеристик документов, в данном случае арбитражные суды сочли не применимым.

Также суд кассационной инстанции поддержал вывод суда апелляционной инстанции о том, что нотариальное заверение копий документов не освобождает исполняющий банк от обязанности проверить их по внешним признакам на соответствие закону, иным нормативным актам, поскольку нотариальное удостоверение, на которое ссылался исполняющий банк, подтверждает, что документ существовал в оригинале, и согласно удостоверительной надписи не содержал подчисток, приписок, зачеркнутых слов и иных неоговоренных исправлений или каких-либо особенностей (постановление Федерального арбитражного суда Московского округа от 31 января 2006 г. N КГ-А40/13937-05).

Особенности расчетов по аккредитиву физическими лицами.

Основные особенности расчетов физических лиц по аккредитивам связаны с оформлением документов. Физическое лицо может передать банку право составления аккредитива, который при этом должен исходить из условий, указанных этим физическим лицом в заявлении на открытие аккредитива (п.3.2.3 Положение Банка России от 1 апреля 2003 г. № 222-П «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации» (далее - Положение № 222-П)).

В отличие от случаев использования физическими лицами платежных поручений частичные выплаты по аккредитиву допускаются (п.3.5.2 Положения № 222-П), если в аккредитиве или в заявлении на открытие аккредитива плательщик прямо не указал на запрещение частичных выплат по аккредитиву (абз.3 п.3.2 Положения № 222-П).

Положение № 222-П устанавливает, что при осуществлении безналичных расчетов физическими лицами могут использоваться все виды аккредитивов, установленные законодательством (п.3.1).

Аккредитив, используемый физическими лицами, предназначен для расчетов с одним получателем: физическим лицом, индивидуальным предпринимателем или юридическим лицом (3.1.2 Положения № 222-П). При этом получатель - физическое лицо при получении средств по аккредитиву освобождается от необходимости оформления реестра счетов, а представляет просто опись документов, предусмотренных условиями аккредитива, в произвольной форме (п.3.5 Положения № 222-П).

Выплата средств по аккредитиву производится только в безналичном порядке (п.3.5.2 Положения № 222-П), т. е. путем перечисления средств на банковский счет получателя.

В последнем случае необходимо учитывать, что р асчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами без ограничения суммы (п.1 ст.861 ГК РФ).

Физическое лицо может рассчитываться со своими кредиторами наличными деньгами по основному обязательству, Банк России этого запретить не может.

Однако, если стороны этого обязательства выбрали такую форму безналичных расчетов как расчеты аккредитивами, то они должны подчиняться соответствующим требованиям Банка России.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru

Введение

1. Понятие аккредитива и его сущность

2. Бланк оформления аккредитива

3. Виды аккредитива

4. Схема документооборота аккредитива

5. Назначение аккредитива

6. Особенности использования аккредитива

Заключение

Список используемой литературы

Приложение 1 «Аккредитив формы 040163»

Ведение

Основные функции по исполнению аккредитивов возлагаются на исполняющий банк, который осуществляет исполнение за счет банка-эмитента. аккредитив бланк реквизит документооборот

1. Понятие аккредитива и его сущность

При установлении новых партнерских отношений между предприятиями и организациями, частными лицами и индивидуальными предпринимателями часто встает вопрос: Как избежать потери денег или товара, при заключении сделки и расчетов с еще незнакомой фирмой? Как подстраховать свой бизнес от необязательных и нечестных партнеров, особенно, если контракт заключается на значительную сумму? Ответ простой - применят при расчетах аккредитивы. Конечно, достаточно сложно изучить все тонкости работы с аккредитивами и применять их в расчетах, но зато появляется чувство защищенности. А изучив аккредитивную форму расчетов однажды, клиенты от нее отказываются редко. Итак, расчет по аккредитиву осуществляется под контролем двух банков и исключает невыполнение условий по заключенным контрактам, как со стороны поставщика продукции, так и со стороны покупателя.

Аккредитив - это поручение банка плательщика, банку получателя средств, производить по распоряжению и за счет средств клиента платежи физическому или юридическому лицу в пределах обозначенной суммы и на условиях, указанных в этом поручении.

Иными словами аккредитив - это расчетный документ, на бумажном носителе, на основании которого банк, действующий по поручению плательщика об открытии аккредитива (далее - банк-эмитент), обязуется произвести платежи в пользу получателя средств по представлении последним документов, соответствующих всем условиям аккредитива, либо предоставить полномочие другому банку (далее - исполняющий банк) произвести такие платежи.

2. Бланк оформления аккредитива

Для открытия аккредитива покупатель предоставляет банку заявление (далее бланк) с указанием суммы аккредитива. Данную сумму банк депонирует на отдельный счёт. (Приложение1)

Обязательными реквизитами бланка являются:

· номер заявки

· дата её подачи;

· полное наименование и юридический адрес приказодателя;

· наименование банка-эмитента;

· форма аккредитива;

· дата истечения срока действия;

· место представления документов;

· полное наименование и адрес бенефициара;

· отметка о разрешении/запрете частичных отгрузок;

· отметка о разрешении/запрете перегрузок;

· кем исполняется аккредитив (исполняющий банк);

· отметка о том, кто оплачивает страховку;

· перечень документов, против которых оплачивается аккредитив;

· место отгрузки (ст. 46 «унифицированных правил»);

· крайний срок отгрузки (ст. 46 «унифицированных правил»);

· краткое и точное описание товара;

· условия поставки;

· сроки предоставления документов;

· подпись руководителя, главного бухгалтера и печать предприятия.

Для получения аккредитива необходимы следующие документы:

· коммерческий счёт (оригинал и несколько копий);

· транспортный документ (морской коносамент, авианакладная или другой);

· страховой документ (полис, сертификат или декларация по открытому полису);

· упаковочный лист.

Как можно заметить, сделки с использованием аккредитивов требуют предельно точного оформления большого числа документов. Ошибка в любом из них может привести (и почти всегда ведёт) к отказу банка оплатить аккредитив. Причём оформлять эти документы и впоследствии предоставлять их в банк - задача экспортёра. Естественно, что дополнительный риск снижает привлекательность схемы и увеличивает её стоимость.

Порядок расчетов по аккредитиву и срок его действия определяются в основном договоре, который заключают между собой покупатель и поставщик. В данном договоре рекомендуется оговорить и указать следующие сведения:

· наименование банка-эмитента (банк покупателя);

· наименование банка получателя денежных средств, т.е. поставщика;

· наименование получателя средств (поставщика);

· сумма аккредитива;

· вид аккредитива (покрытый / непокрытый и отзывной / безотзывной);

· способ извещения плательщика о номере счёта для депонирования средств, открытого исполняющим банком;

· полный перечень документов, которые должен предоставить поставщик;

· сроки действия аккредитива, представления документов, подтверждающих отгрузку товара (выполнение работ), и требования к оформлению этих документов;

· условие оплаты (с акцептом или без);

· ответственность за неисполнение или ненадлежащее исполнение обязательств.

3. Виды аккредитива

В нынешнее время опыт компаний, да и просто граждан, показывает, что существует некоторый риск неплатежа, и зачастую, совсем отсутствуют гарантии между плательщиком и получателем. Поэтому, люди и компании, имея желание обезопасить себя, прибегают к аккредитивам, обеспечивающим получение денежных средств от поставок товара/оказания услуг/продажи недвижимости.

Такие гарантии и обязательства ликвидируют риски, неоплаты услуг/товара. Деньги переводятся банком непосредственно после выполнения определенных условий, которые принимаются обеими сторонами.

Среди преимуществ такой формы расчетов появляется именно та гарантия, которой сейчас не достает всем сторонам сделки. Среди недостатков аккредитивов считаются достаточно высокие комиссионные вознаграждения банков, а также трудоемкий документооборот.

Зачастую аккредитивы используются в торговых операциях, хотя схема применима и для любого вида деятельности, где существуют отношения продавца и покупателя.

Виды аккредитивов:

- отзывной аккредитив - его может отозвать или аннулировать сам плательщик или банк (мало применяется);

- безотзывной аккредитив - не может быть отозван или аннулирован в одностороннем порядке ни одной из сторон (применяется наиболее часто);

- аккредитив с красной оговоркой - согласно этому аккредитиву банк может выплатить авансовый платеж на оговоренную сумму до предоставления торговой документации;

- аккредитив покрытый - при открытии такого аккредитива происходит перечисление средств плательщика (или кредита на сумму аккредитива - покрытие) банком-эмитентом исполняющему банку на весь срок действия аккредитива. Такой вид применяется в России, а в международных банках действуют межбанковские соглашения, где покрытие отсутствует или размещается в ценных бумагах, депозитах и т.д.;

- аккредитив непокрытый - при открытии этого вида аккредитива банк-эмитент дает право, исполняющему банку проводить списание денежных средств (не более суммы аккредитива) с открытого у него корреспондентского счета или договаривается с исполнительным банком об иных условиях возмещения уплаченных средств получателю;

- аккредитив подтвержденный - вне зависимости от поступления средств от банка открывшего аккредитив, исполняющий банк обязуется оплатить сумму, указанную в аккредитиве;

- аккредитив револьверный - открывается на часть суммы платежей, после проведения расчетов по партии товаров, автоматически возобновляется. Такие аккредитивы замечательны при долгосрочных поставках товара партиями;

- аккредитив циркулярный - позволяет получить денежные средства в пределах лимита во всех банках-корреспондентах банка, выдавшего своему клиенту этот аккредитив;

- аккредитив резервный - вид банковской гарантии, может допускать предоставление других документов, нежели требует сам платеж. Его используют для осуществления финансирования международной торговли со странами, где запрещается использование банковских гарантий в торговых сделках, запрещен документарный характер гарантий, при осуществлении операций с международными организациями;

- аккредитив кумулятивный - этот вид аккредитива позволяет плательщику зачислить не истраченную сумму текущего аккредитива к сумме нового, открывающегося исключительно в этом же банке. Тогда как, открыв некумулятивный аккредитив - остаток суммы возвращается банку-эмитенту для зачисления на расчетный счет приказодателя.

4. Схема документооборота аккредитива

Расчеты по аккредитиву

При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель либо дать полномочие другому банку (исполняющему банку) произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель.

В заявлении на аккредитив должны быть отражены следующие реквизиты: номер договора, по которому открывается аккредитив; срок действия аккредитива (число и месяц закрытия аккредитива); наименование поставщика; наименование банка, исполняющего аккредитив; место исполнения аккредитива; полное и точное наименование документов, против которых производятся выплаты по аккредитиву, срок их представления и порядок оформления; вид аккредитива с указанием по нему необходимых данных; для отгрузки каких товаров (оказания услуг) открывается аккредитив; срок отгрузки (оказания услуг); сумма аккредитива; способ реализации аккредитива (путем платежа по предъявлении документов, оплаты, акцепта или учета переводного векселя).

В аккредитивном заявлении могут быть отражены и другие дополнительные условия, например запрещение частичных выплат; способ транспортировки груза, отгрузка товаров в определенных пунктах назначения и др.

Достоинством аккредитива является то, что с его помощью обеспечиваются гарантия платежа и возможность получения его в оптимальный срок после отгрузки товаров. Недостаток расчетов аккредитивом - отвлечение из оборота покупателя средств, так как он резервирует их для оплаты счетов поставщика до отгрузки товаров.

Аккредитив предназначен для расчетов с одним получателем средств и может предусматривать акцепт (согласие) уполномоченного плательщиком лица. Получатель средств может отказаться от использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива. Платеж по аккредитиву производится в безналичной форме путем перечисления общей суммы или частичных платежей на счет получателя средств.

Порядок расчетов по аккредитиву в банке-эмитенте и исполняющем банке разный.

Получив бланк аккредитива, банк-эмитент открывает его и ведет учет сумм покрытых (депонированных) аккредитивов и сумм гарантий по непокрытым (гарантированным) аккредитивам. В случае отзыва или изменения условий аккредитива плательщиком в банк представляется соответствующее распоряжение, составленное в произвольной форме, суммы неиспользованного покрытого аккредитива зачисляются на счет плательщика по аккредитиву. Исполняющий банк зачисляет на соответствующий балансовый счет поступившие от банка-эмитента денежные средства и ведет расчеты по ним в пределах срока действия аккредитива.

Закрытие аккредитива в исполняющем банке производится по истечении его срока в сумме аккредитива или его остатка. В условиях аккредитива можно предусмотреть отказ от аккредитива до истечения срока его действия по заявлению получателя или по распоряжению плательщика средств. При отзыве аккредитива он закрывается или его сумма уменьшается. Неиспользованная или отозванная сумма покрытого аккредитива возвращается исполняющим банком платежным поручением банку-эмитенту одновременно с закрытием аккредитива или уменьшением его суммы.

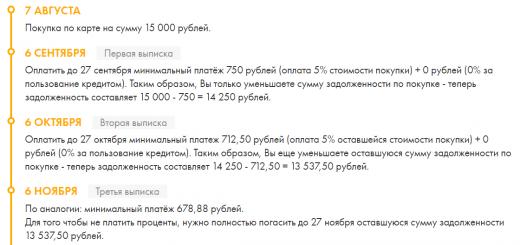

Схема документооборота при аккредитивной форме расчетов приведена на рис. 1.

Рис. 1. Схема документооборота при аккредитивной форме расчетов:

1 -- покупатель представляет в банк заявление на открытие аккредитива;

2 -- в банке покупателя открывается аккредитив путем бронирования средств на счете "Аккредитивы";

3 -- покупателю выдается расписка банка об открытии аккредитива;

4 -- банк покупателя извещает банк поставщика об открытии аккредитива;

5 -- в банке поставщика открывается аккредитив на счете "Аккредитивы к оплате";

6 -- поставщик извещается об открытии аккредитива;

7 -- поставщик отгружает продукцию покупателю;

8 -- поставщик предъявляет реестр счетов и отгрузочные документы на получение средств аккредитива;

9 -- в банке поставщика зачисляется сумма реестра счетов с аккредитива на счет поставщика, аккредитив в банке поставщика закрывается;

10 -- документы об оплате передаются банку покупателя;

11 -- в банке покупателя списывается сумма оплаты со счета "Аккредитивы", аккредитив закрывается;

12 -- клиентам банков выдаются выписки со счетов и документы.

5. Назначение аккредитива

Аккредитив представляет собой условное денежное обязательство банка, выдаваемой им по поручению клиентов в пользу его контрагента по договору по которому банк, открывает аккредитив (банк -эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии предоставления им документов, предусмотренных в аккредитиве.

Аккредитив позволяет:

· осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки;

· оплатить, акцептовать или учесть переводной вексель;

· предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть перевод.

Аккредитивы используются как форма расчётов в торговой сделке, наряду с авансом, инкассо и открытым счётом (или оплатой по факту). Кроме того, в международной торговле аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией.

Аккредитив является особым средством платежа, но не формой расчета. Стоит отдельно отметить это различие: понятие метода платежа, сложившееся в международной торговли, является более широким и более комплексным, нежели понятие формы расчетов. Если последнее охватывает лишь формально-юридические формы расчетной операции, то метод платежа наряду с ним включает также экономическую сторону внешнеторговой операции.

6. Особенности использования аккредитива

Основные функции по исполнению аккредитивов возлагаются на исполняющий банк, который осуществляет исполнение за счет банка-эмитента. Банк-эмитент (исполняющий банк) обязан рассмотреть документы и исполнить аккредитив в срок, не превышающий 7 банковских дней, следующих за днем получения документов. Этот срок предоставляется банку для проверки представленных документов и принятия решения об исполнении аккредитива.

При проверке документов банки руководствуются следующими основными принципами:

А. Полнота представления (комплектность) документов. Банки исполняют аккредитивы лишь тогда, когда бенефициаром представлены все документы, оговоренные аккредитивом, в необходимом количестве оригиналов и копий.

Б. Правильность. Банки проверяют правильность оформления документов установленным правилам (правильность заполнения бланков, наличие необходимых подписей, печатей, штампов, передаточных надписей, обусловленных формой документов или определенных условиями аккредитива).

В. Соответствие содержания документов. Банки проверяют соответствие содержания документов условиям аккредитивов (описание товаров, их количество, условия поставки и т.п.). Допускается отклонение по количеству товара на 5 % больше или меньше. Однако такое отклонение не допускается, если, во-первых, в аккредитиве прямо указано, что установленное количество товара не должно быть превышено или уменьшено и, во-вторых, если в аккредитиве количество товара указывается в определенном числе упаковочных единиц или штуках. Если в аккредитиве используются выражения в отношении суммы, цены за единицу товара, то допускаются отклонения в пределах ±10 %.

Г. Соблюдение сроков. Банки принимают к исполнению документы только в пределах оговоренных аккредитивом сроков их представления. Если в аккредитиве специально не оговорена предельная дата представления документов, она совпадает с датой истечения срока аккредитива. Кроме даты истечения срока для представления документов каждый аккредитив, по которому требуется представление транспортного документа, должен также предусматривать определенный срок от даты отгрузки, в течение которого документы должны быть представлены в соответствии с указаниями аккредитива. Если такой срок не обусловлен, банки будут отказывать в приеме документов, представленных им позднее 21 дня от даты отгрузки. Но в любом случае документы должны быть представлены не позднее даты истечения срока аккредитива.

Если бенефициар представляет документы, не соответствующие требованиям аккредитива, то исполняющий банк отказывает в приеме документов. В этом случае исполняющий банк незамедлительно, но не позднее седьмого банковского дня после представления документов, сообщает бенефициару об этом. Одновременно с этим по внутреннему аккредитиву банк возвращает бенефициару представленные документы, а при международных аккредитивах вопрос о возврате документов бенефициару отдается на усмотрение исполняющего банка.

Полученные документы исполняющий банк направляет банку-эмитенту, а тот обязан выдать их приказодателю в течение 7 банковских дней, следующих за днем их получения.

Заключение

В отличие от других форм безналичных расчетов аккредитивная форма гарантирует платеж поставщику либо за счет собственных средств покупателя, либо за счет средств банка (за счет ссуды, полученной плательщиком в банке-эмитенте).

Положительной стороной аккредитивной формы расчетов является гарантия платежа при соблюдении всех основных правил осуществления расчетов:

· оплата осуществляется после отгрузки товара;

· оплата производится с согласия плательщика, выраженного в данном случае самим фактом открытия аккредитива;

· плательщику предоставляется право отказаться от оплаты, если обнаружены нарушения условий договора;

· аккредитив открывается за счет средств покупателя или кредита Банка, если покупатель имеет право на его получение.

Для того, чтобы воспользоваться аккредитивной формой расчетов контрагентам необходимо указать в договоре поставки (подряда, оказания услуг и т.д.) данную форму расчетов, а также:

· наименование Банка-эмитента и исполняющего Банка;

· вид аккредитива и форма его исполнения;

· срок действия аккредитива, срок отгрузки товаров;

· способ извещения получателя средств об открытии аккредитива;

· полный перечень и точную характеристику документов, представляемых контрагентом для получения средств по аккредитиву;

· сроки представления документов после отгрузки товаров (оказанных услуг), требования к их оформлению;

· осуществление платежа по предъявлении документов или в установленный срок после их предъявления;

· условия поставки, место отправки и место назначения товара; другие необходимые документы и условия.

Список используемой литературы

1. Бухгалтерский учет в банках: учеб. пособие \ В.И. Малая и др.; под общ. Ред. В.И. Малой.- Минск: Выш.шк., 2008.- 447 с.;

2. Бухгалтерский учет в банках: Учебное пособие \ В.И.Малая, Т.А. Купрюшина, Е.С. Пономарева- Мн.: БГЭУ, 2004.- 391с.;

3. Международное регулирование внешнеэкономической деятельности / Д.П. Александров, А.В. Бобков, С.А. Васьковский и др.; Под ред. В.С. Каменкова. - М.: Издательство деловой и учебной литературы. - Мн.: Дикта, 2005. - 800с.

Приложение 1 Аккредитив формы 040163

|

Сумма прописью |

|||||

|

Плательщик |

|||||

|

Банк плательщика |

|||||

|

Банк получателя |

|||||

|

Срок дейст. аккредит. |

|||||

|

Получатель |

Рез. поле |

||||

|

Вид аккредитива |

|||||

|

Условие оплаты |

|||||

|

Наименование товаров (работ, услуг), № и дата договора, срок отгрузки товаров (выполнения работ, оказания услуг), грузополучатель и место назначения |

|||||

|

Платеж по представлению (вид документа) |

|||||

|

Дополнительные условия |

|||||

|

№ сч. получателя |

|

Отметки банка |

|||

Размещено на Allbest.ru

...Подобные документы

Сущность безналичных расчетов, их виды и признаки. Документооборот при расчете платежными поручениями. Анализ системы безналичных расчетов. Сущность аккредитива и особенности его открытия. Расчеты с использованием банковских пластиковых карточек.

курсовая работа , добавлен 26.09.2012

Понятие, унифицированные правила и методы расчета документарного аккредитива. Особенности отзывного, переводного, револьверного, компенсационного, передаточного, резервного, циркулярного, акцептного, негоциируемого видов условного денежного обязательства.

контрольная работа , добавлен 24.10.2010

Документарный аккредитив - одностороннее условное денежное обязательство банка. Порядок проведения аккредитивной операции: составление контракта, поручение на открытие аккредитива, авизование; недостатки формы расчета. "Электронный аккредитив" - Escrow.

контрольная работа , добавлен 02.03.2012

Перечень законодательных и нормативных актов, регулирующих операции межбанковских расчетов по корреспондентским счетам. Проверка соблюдения порядка открытия и закрытия корреспондентских счетов. Порядок заполнения аккредитива и инкассового поручения.

курсовая работа , добавлен 23.01.2014

Особенности осуществления расчетов аккредитивом. Понятие и виды аккредитива по условиям платежа. Формы и этапы работы с аккредитивом. Основные принципы совершения операций. Гарантия оплаты поставки для бенефициара. Положительные и отрицательные стороны.

контрольная работа , добавлен 15.02.2009

Достоинства расчетов платежными поручениями. Срочные, досрочные и отсроченные платежи поручениями. Расчеты по аккредитиву и по инкассо. Порядок и условия использования чеков в платежном обороте. Простые и переводные векселя, обязательные реквизиты.

контрольная работа , добавлен 15.01.2012

Принципы организации безналичных расчетов в кредитных организациях. Правовое обеспечение расчетных операций. Виды счетов, открываемых в коммерческом банке, порядок их открытия. Виды расчетных документов, обязательные реквизиты и особенности их расчетов.

курсовая работа , добавлен 21.04.2011

Аккредитив как средство осуществления безналичных платежей. Использование аккредитивной формы расчетов. Общий обзор работы аккредитивной системы. Формы аккредитива. Виды аккредитивов и способы их исполнения. Порядок работы с аккредитивами.

курсовая работа , добавлен 01.05.2007

Суть внешнеэкономических и неэкономических связей между юридическими и физическими лицами. Использование корреспондентских счетов, виды платежей и форм расчетов. Суть аккредитива и его применение, понятие инкассо, классификация операций с векселями.

контрольная работа , добавлен 18.05.2011

Сущность и содержание понятия расчётных документов, их виды, обязательные реквизиты и порядок их заполнения, предоставления, отзыва и возврата, требования к оформлению. Анализ процесса организации и проведения безналичных расчетов в коммерческом банке.