Не стоит паниковать и расстраиваться, ведь выходов из данного положения есть несколько. Перед тем, как брать кредит, стоит учитывать все факторы, из-за которых можно получить отказ в кредите. В целом, чтобы изменить возникшую ситуацию и без проблем получать кредиты в будущем, необходимо стать желаемым клиентом для банка.

Основные причины отказа

Перед тем, как пробовать брать кредиты повторно, следует выявить основную причину , из-за которой отказывают все банки и организации. Каждая организация имеет собственные требования к клиенту поэтому, если в одной заявке на получение кредита было отказано, то это совсем не означает, что кредит нельзя получить вообще.

В большинстве случаев, отказывают в получении кредита именно из-за самого клиента. Все крупные учреждения имеют свободный доступ к базе, в которой вписана история всех отклоненных кредитов.

Если клиент является недобропорядочным, ранее имел и не вовремя вносил все необходимые платежи или на данный момент уже имеет кредит, скорее всего в новой заявке ему будет отказано. Если везде отказывают в получении денег, не стоит поднимать тревогу, поскольку данная ситуация исправима.

Дополнительные причины отказа

Довольно популярными причинами отказа в получении займа являются:

Довольно популярными причинами отказа в получении займа являются:

- недостаточный уровень дохода. Перед тем, как брать деньги в кредит, следует просчитать сумму, которую необходимо занять и сумму стабильного дохода. Для этого можно воспользоваться специальными калькуляторами или прочитать необходимую информацию в социальных сетях;

- тяжело получить кредит, когда клиент является судимым. Заметим, что банки или другие подобные организации проверяют наличие судимости;

- если родственники имеют невыплаченные ссуды или имеют проблемы с законом, скорее всего в получении денег клиенту откажут;

- также всеми организациями проверяется наличие иждивенце в – лиц, находящихся на материальном содержании клиента;

- для увеличения шанса получить кредит, клиент должен работать официально и быть совершеннолетним .

Предоставление для организации неправдоподобной информации считается мошенничеством, поэтому делать такого не стоит. При попытке обмануть банк можно ожидать стопроцентный отказ. Соответствующий уровень дохода, место работы и наличие стажа в разы увеличивает шансы на принятие заявки.

Даже при всех хороших показателях кредитной истории, непрезентабельный вид клиента или неадекватное поведение могут повлиять на удовлетворение заявки. Для получения кредита необходимо указывать исключительно достоверную информацию.

Куда обращаться за ссудой

Что делать, когда , а времени на поиски кредитора и оформления всех документов нет? Распространенное решение данной проблемы – обратиться в МФО

. Данные организации предоставляют займы небольшого размера, без оформления специальных документов и даже без личной встречи клиента и кредитора.

Что делать, когда , а времени на поиски кредитора и оформления всех документов нет? Распространенное решение данной проблемы – обратиться в МФО

. Данные организации предоставляют займы небольшого размера, без оформления специальных документов и даже без личной встречи клиента и кредитора.

К преимуществам данных организаций можно отнести:

- быстрота принятия решения относительно выдачи займа;

- поскольку не все МФО имеют доступ к базе истории выдачи кредитов, выдача кредита может произойти даже в случае в прошлом;

- если решение о выдаче займа положительное, клиенту не придется ждать, пока средства зачислят на карту, это делается мгновенно;

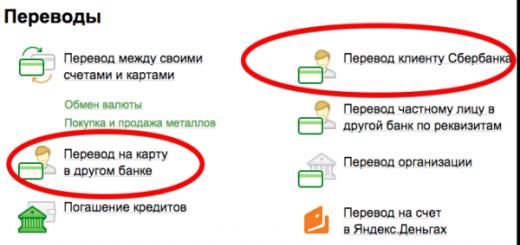

- упрощенная процедура возврата – можно оплатить долг просто с карты;

- если клиент по той или иной причине не может отдать долг, он имеет право заплатить проценты, а тело кредита вернуть позже.

Сравнивая с банковскими процентами за использование кредита, в данных организаций процент намного выше. Именно по этому, данный способ получить денежные средства не вызывает особого доверия.

Сравнивая с банковскими процентами за использование кредита, в данных организаций процент намного выше. Именно по этому, данный способ получить денежные средства не вызывает особого доверия.

Второй способ, которым можно воспользоваться – получить кредит в новых, только открывшихся, банках или подобных организациях . Зачастую новый банк может предложить акцию новому клиенту, поскольку им нужно развивать структуру и находить новых клиентов. Возможно, взять микрокредит в подобной организации и сможет выручить человека, но не стоит забывать о завышенных процентных ставках.

Для повышения уровня доверия подобных организаций, изначально стоит брать кредиты небольшого размера и благополучно отдавать проценты. Также можно открыть собственный депозит или накопительный счет. Клиенту стоит оформить дебетовую карту и, по возможности, получать на нее зарплату или стипендию. Управляющие банка увидят, что клиент сможет платить кредит поэтому, могут одобрить заявку на кредит.

Способ получить деньги через ломбард

Хотя ломбарды существуют не одно столетие, принцип выдачи денег совсем не изменился. При этом, нет никакой разницы, частный ли это или государственный ломбард. Ломбарды специализируются на выдаче финансовых средств под большой процент, при этом клиент должен заложить определенную ценность

.

Хотя ломбарды существуют не одно столетие, принцип выдачи денег совсем не изменился. При этом, нет никакой разницы, частный ли это или государственный ломбард. Ломбарды специализируются на выдаче финансовых средств под большой процент, при этом клиент должен заложить определенную ценность

.

Чтобы получить определенную сумму денег, клиент должен оставить ценную ему вещь. Ломбард возвращает ценную вещь тогда, когда клиент полностью оплатит проценты и тело кредита. Для получения денег, обратившийся человек должен предъявить паспорт, а также идентификационный код. Кроме этих документов, ни один ломбард дополнительное наличие каких-либо справок.

Данные организации принимают достаточно много вещей под залог. Так, к примеру, клиент может оставить бытовую технику, золото, автомобили, земельные участки (но в последних двух случаях процедура оформления совершенно иная).

Донорский кредит

Если микрокредит не дают, а все банки отказывают в выдаче займа, можно воспользоваться донорским кредитом

. Выдача донорского кредита – аналогичная процедура выдачи частного займа. Данные кредиты могут предоставлять лишь лица или компании, которые имеют определенное количество денежных средств в обороте. Простыми словами: кредитной донор – «перекупщик» кредита между клиентом и банком или другой организацией.

Если микрокредит не дают, а все банки отказывают в выдаче займа, можно воспользоваться донорским кредитом

. Выдача донорского кредита – аналогичная процедура выдачи частного займа. Данные кредиты могут предоставлять лишь лица или компании, которые имеют определенное количество денежных средств в обороте. Простыми словами: кредитной донор – «перекупщик» кредита между клиентом и банком или другой организацией.

Лицо или компания оформляет кредит на свое имя, а клиент, в свою очередь, под расписку или залог получает финансовые средства. Конечно, кредитный донор сразу же повышает процент.

Условия предоставления данного кредита

Для получения займа, клиент оформляет заявку у кредитного донора, в которой указывает сумму, которую он хочет занять. Кредитный донор оформляет заявку на выдачу займа в банке или другой финансовой организации. Срок кредита для клиента будет меньше срока, на который взял средства донор в банке.

Схема выглядит следующим образом: донор получает денежные средства при этом, сразу же добавляет от 20 до 30% к сумме возврата, за оказанные услуги. При передаче денег клиенту, оформляется расписка или берется ранее оговоренный залог.

Насколько законны донорские кредиты

Донорские кредиты разрешены законодательством Российской Федерации. Поскольку организации или частные лица оформляют все документы, они обеспечивают себе стопроцентную законную безопасность. Все варианты невыплаты долга рассматриваются и перед заключением договора официально заверяются у нотариуса.

Плюсы и минусы данного вида кредитования

Огромным плюсом донорского кредитования является то, что клиент может получить финансовые средства даже, если ему отказывают все банки или другие финансовые организации. Получить кредит у такой организации легко и быстро.

К недостаткам можно отнести то, что клиент должен переплачивать огромные проценты, поскольку кредитный донор забирает 20-30 процентов от окончательной суммы кредита. Допустим, клиент обратился в фирму и хочет получить 100.000 рублей на срок 12 месяцев. Помимо первоначального платежа в размере 20-30 процентов, клиенту придется полностью выплатить все проценты за пользование кредитом. Для погашения долга клиенту нужно будет заплатить свыше 200% за год пользования кредитом.

Взять кредит у частных лиц под расписку

Предоставить деньги человеку может специальная организация или частное лицо. Если ранее можно было занять денег у знакомых или родственников, то сейчас их занять можно даже у третьих лиц. В роли заемщика выступает финансово обеспеченный человек, который имеет достаточное количество наличных средств, для выдачи займа.

Предоставить деньги человеку может специальная организация или частное лицо. Если ранее можно было занять денег у знакомых или родственников, то сейчас их занять можно даже у третьих лиц. В роли заемщика выступает финансово обеспеченный человек, который имеет достаточное количество наличных средств, для выдачи займа.

Заемщики получают определенную прибыль, за счет выплачиваемых клиентом процентов. Когда человеку срочно нужна определенная сумма денег, он может воспользоваться услугами частных лиц, . По сравнению с займом в банке, частные лица устанавливают меньшие проценты. В данном процессе, человеческий фактор также играет роль, поскольку клиент может внушить доверие и объяснить, для каких целей ему требуются финансовые средства.

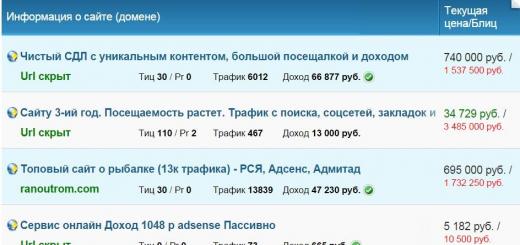

Чтобы найти человека, который сможет выдать финансовые средства на определенный срок, стоит почитать тематические форумы, где частное лицо сразу оглашает условия выдачи займа и процентную ставку. Также поиском частных лиц можно заняться в сообществах социальных сетей. Требуемый клиенту заемщик может находиться «в сети» или заранее опубликовать номер телефона. Связаться с заемщиком не составит труда, а в телефонном режиме можно будет обсудить все детали будущей сделки.

Как получить деньги через белых брокеров

Кто такие кредитные брокеры и как они работают

На сегодняшний день на территории РФ действует примерно 2.000 – 3.000 официальных и неофициальных кредитных брокеров. Данный показатель не является точным, поскольку кредитный брокер может являться частным лицом.

На сегодняшний день на территории РФ действует примерно 2.000 – 3.000 официальных и неофициальных кредитных брокеров. Данный показатель не является точным, поскольку кредитный брокер может являться частным лицом.

Помощь в получении займа от брокера

Брокеры имеют базу организаций, выдающие финансовые средства. После обращения клиента в компанию, брокер подбирает наиболее подходящий вариант для выдачи займа. Специализированные брокеры обладают отличными навыками правильного расчета по кредитам сразу в нескольких финансовых организациях или банках. Клиент, который обращается за помощью к брокеру, экономит время на поиски финансовой организации для выдачи денег.

Брокеры имеют базу организаций, выдающие финансовые средства. После обращения клиента в компанию, брокер подбирает наиболее подходящий вариант для выдачи займа. Специализированные брокеры обладают отличными навыками правильного расчета по кредитам сразу в нескольких финансовых организациях или банках. Клиент, который обращается за помощью к брокеру, экономит время на поиски финансовой организации для выдачи денег.

Брокеры консультируют клиента относительно правильности заполнения заявки на кредит. Брокер сопровождает весь процесс: от подачи заявки до получения кредита. Благодаря профессиональному консультированию брокером, клиент не тратит время на поиски финансовых организаций, а просто выбирает подходящий ему вариант.

Кредитный брокер берет плату исключительно за консультацию клиента и оформление необходимого пакета документов для выдачи займа. Важно заметить, что брокеры занимаются поиском частных лиц для выдачи денег поэтому, к брокерам можно обращаться за помощью, при этом следует тщательно относиться к выбору.

Сложная затея

Кредит без залога и переплат — желание многих. Но это из разряда «мечтать не вредно». Многих интересует, что можно сделать, что бы заявка на оформление займа была удовлетворена. Для начала, стоит понимать, что сумма, которую выдаст банк и сумма, которую придется отдать клиенту, чтобы погасить долг будет значительно выше в любом случае .

Перед тем, как искать кредитора, стоит почитать форумы и отзывы о всех организациях и компаниях. Также нужно заняться поиском частных лиц в социальных сетях или специальных сайтах. Следует обращаться к знакомым и родственникам, возможно, они подскажут, в какую организацию или к какому частному лица следует обратиться.

Иногда можно получить займ даже без залога, но залог подкрепит уверенность кредитора в возврате средств клиентоми значительно повышает шансы получить кредит, даже если уже везде отказали.

Испорченная кредитная история, низкая зарплата, нестабильный доход. Вы сбились с ног в поисках кредита и не знаете где взять денег, если все банки и микрозаймы отказывают? Тогда вы попали по адресу. Мы расскажем где срочно взять деньги, когда случай настолько безнадежный, что даже МФО отказывают.

Вариант 1. Займ от частного инвестора

Займы у частных кредиторов еще никто не отменял. Это достаточно неплохой вариант получения необходимой суммы денег. Однако этот вариант имеет как положительные, так и отрицательные стороны. Во-первых, найти честного частного инвестора не так-то легко. В большинстве случаев это мошенники, которые требуют предоплату или идут на другие хитрости, чтобы завладеть деньгами заемщика. На нашем сайте есть кредитная доска объявлений , где заемщики и кредиторы оставляют свои заявки. Вы можете ознакомиться с уже опубликованными предложениями или создать собственную заявку на получение частного займа.

Во-вторых , нужно внимательно оформлять и читать документы, писать расписку. Любые несоблюдения или малейшие недочеты в договоре могут привести к непоправимым последствиям.

В-третьих , такие займы выдаются, как правило, под залог. В качестве залога может выступать любое движимое и недвижимое имущество заемщика, по согласованию с кредитором. Конечно, последние отдают предпочтение земельным участкам, квартирам, комнатам, дачам и т. д. Но велик шанс лишиться всего, если вы невнимательно прочитаете договор или не сможете выплатить долг.

Конечно, получить займ у частного инвестора не легко. Некоторые требуют справки о доходах и проверяют клиента не хуже, чем в банке. Однако именно к этому виду займа прибегают чаще всего.

Обычно все частники требуют от вас ваш кредитный рейтинг или кредитную историю и берут деньги за это. Получить данную услугу абсолютно бесплатно можно ниже:

Получи свою кредитную историю онлайн

Вариант 2. Попросить в долг в Интернете

На просторах Рунета очень много сервисов p2p-кредитования, когда заемщики и займодавцы находят друг друга на специализированных сайтах, которые выполняют функции посредников и арбитража, а иногда и сами дают взаймы. Среди самых популярных можно выделить сервис Кредбери, Fingоoroo и Вдолг.ру. Принцип действия практически идентичен, но функционал и возможности у сайтов разные. Например, после регистрации в Фингоро, клиенту сразу присваивается рейтинг на основании предоставленной информации. При желании получить займ, заемщик сначала получает микрозаем от самого сервиса и только в случае полного погашения получает доступ к списку частных кредиторов. Это своего рода проверка на «вшивость». В Кредбери нужно зарабатывать рейтинг, выкладывая о себе больше информации, вплоть до фамилий друзей и ссылок на социальные сети.

Как правило, на таких сервисах регистрируются действительно настоящие кредиторы, которые готовы помочь и выдать займ, но всем нужны определенные гарантии. В этом случае, в качестве гаранта выступает сервис. Так что один из варинатов взять деньги в долг, если банки и микрозаймы дали отказ — частное кредитование. А еще лучше, если частный кредитор ваш друг.

Вариант 3. Мини-займ в онлайн МФО с возможностью исправления кредитной истории

Сегодня некоторые микрофинансовые организации предоставляют для проблемных клиентов специальные условия по займам. Эти программы называются «Исправление кредитной истории».

Вы можете поправить свою историю с помощью сервиса Займер или выбрать другой вариант.

Как правило, тип их схож и состоит из нескольких шагов. В первый раз заемщику с плохой кредитной историей выдают займ на сумму не более 1000 рублей на определенный срок, который нельзя нарушать. Второй раз выдают займ до 2 000 рублей на более короткий срок, ну а в третий раз можно получить до 3000 рублей. Если вы пройдете все три шага, не нарушив сроки предоставления микрозайма, то сможете получить заем на общих условиях, а информация о погашенных микрозаймах попадет в БКИ, что поможет улучшить вашу кредитную историю. Чем чаще вы будете пользоваться займами, тем больше положительных записей будет в вашей КИ.

Соответственно, тем быстрее она улучшится. В этом случае, вы сможете попробовать оформить кредит в банке или взять микрозайм в МФО. Помните, что максимальная сумма займа в онлайн сервисах составляет не больше 15-20 000 рублей.

Если нужна крупная сумма денег, то обращение в МФО – не лучший вариант, особенно, когда кредит – долгосрочный. Поэтому рекомендуется подать заявки в несколько банков, потому что сегодня они – отказывают, а завтра – одобряют.

Важно! Так же особое внимание хотелось бы обратить на , выдаваемые некоторыми МФО. То есть, можно воспользоваться заемными средствами совершенно бесплатно, при условии своевременного погашения займа.

C полным перечнем инструментов, позволяющих улучшить КИ, можно ознакомиться в обзоре « ».

Где взять деньги, если банки отказывают «новичку»

Отсутствие кредитной истории и плохая КИ – это тождественные понятия. Гражданин, если никогда не брал кредит, для любого КФУ – «тёмная лошадка». То есть, банк не знает, чего ждать от этого человека, потому что он никак и нигде себя не зарекомендовал, и оттого ему отказывают в предоставлении заёмных средств. С одной стороны, это хорошо, что человек не знает о существовании терминов «чёрный список» и «долг», но с другой, это – плохо, потому что высок процент отказов именно по причине отсутствия КИ. Что можно предпринять в такой ситуации:

- постараться по максимуму подойти под основные условия кредитования;

- обратиться в микрофинансовую компанию, взять несколько займов и своевременно погасить их;

- взять товарный кредит в магазине, например, это может быть ЖК-телевизор или ноутбук;

- ежедневно подавать заявки в банки, потому что в случае одобрения сразу нескольких из них, можно отказаться от неподходящего варианта, ничем не рискуя;

- собрать пакет документов, необходимых для получения займа, и в его состав могут входить: справка с места работы, налоговые декларации и пр.

Основные условия кредитования физических лиц

Здесь многое зависит от вида займа, срока, на который он предоставляется, и от его суммы, а чем она больше, тем жёстче требования к заёмщику. Каждое КФУ предоставляет денежные средства на определённых условиях, а общий их перечень выглядит так:

- Наличие действующего паспорта гражданина РФ, и лучше – с постоянной регистрацией. Без этого документа денег никто не даст, даже МФО.

- Соответствие возрастным критериям. Восемнадцатилетним гражданам кредиты предоставляются редко, и на их получение могут рассчитывать люди в возрасте 21-75 лет.

- Хороший кредитный рейтинг, отсутствие задолженностей и просрочек.

- Предоставление второго и даже третьего документа, и это может быть: СНИЛС, водительское удостоверение, загранпаспорт.

- Предоставление справок: о трудоустройстве, и о доходах.

- Наличие поручителей и залогового имущества.

- Доказательства платёжеспособности.

Срочная необходимость в денежных средствах появлялась практически у каждого человека. Естественно первым вариантом финансирования каждый рассматривал получение кредита в банке. До недавнего времени такой подход действительно мог спасти, но современные реалии изменили тенденцию.

Теперь банки все чаще отказывают гражданам, и появляется логичный вопрос – где же взять кредит в подобной ситуации? В этой статье будут рассмотрены все возможные решения сложившейся проблемы.

Почему банки отказывают в кредите

Банковская система проверки потенциальных заемщиков является довольно сложным процессом с огромным количеством нюансов. Причем каждый банк включает в процедуру верификации свои индивидуальные тонкости. Хотя все же можно выделить шесть основных причин, по которым банки отказывают в выдаче кредита. Стоит отметить, что каждый из этих вариантов имеет свой способ решения проблемы.

Испорченная кредитная история. На данный момент это основание является одним из наиболее популярных проблем при отрицательном решении в выдаче ссуды. Единственным выходом является исправление кредитной истории клиента. Это возможно сделать посредством обращения в микрофинансовые организации (МФО), которые более лояльны в требованиях к своим заемщикам. С помощью получения и своевременного погашения нескольких займов подряд, банк в момент запроса кредитной истории увидит, что последние долговые обязательства выполнялись качественно. Это значит, что клиент исправился и ему можно доверять.

Недостаточность доходов. Также очень популярная причина отказа. Выходом из нее может быть увеличение срока, либо использование другой программы с более низким процентом таким образом, чтобы ежемесячный платеж по ссуде составлял не более 35% от общей суммы доходов заемщика.

Наличие действующих просрочек. При невозможности качественного погашения имеющихся долговых обязательств выходом может стать только обращение к частным кредиторам.

Отсутствие справки 2-НДФЛ. Невозможность подтвердить заработную плату установленным образцом справки, часто встречающаяся причина отказа. Хотя из этой ситуации самый простой выход. Достаточно найти банк, который выдает ссуды без предоставления справки 2-НДФЛ, но с дополнительным документом, который будет подтверждать состоятельность заемщика.

Недостоверная информация в анкете. Это обоснование отказа в выдаче денег может быть связано как со специальной подачей ложных данных, так и со случайными ошибками. Предотвратить подобное можно, если быть полностью честным перед банком, и если проверять заполненную информацию в анкете кредитным экспертом. Стоит помнить, что банки проводят тщательную проверку любых, даже самых малозначимых деталей, с помощью нескольких путей. Поэтому обмануть кредитора не получится.

Недостаточность информации. Подобная проблема появляется в основном из-за неподготовленности заемщика. Наиболее часто не хватает каких-либо данных по родственникам или знакомым, а также контактным номерам телефонов. Желательно, при подаче заявки иметь в наличие три стационарных номера телефона (домашний, рабочий и близкого родственника), а также все возможные данные о двух знакомых (место работы, проживания и прописки, контактные данные, уровень дохода, социальный статус и т.п.).

Микрозаймы в МФО

В связи с ужесточением требований к заемщикам в банках, МФО начали предлагать взять кредит даже тем кому везде отказывают. По срокам и максимальным суммам их предложения являются отличной альтернативой привычным кредитам. В пример можно привести три микрофинансовых организации:

Кредитные карты

Такой банковский продукт, как кредитные карты является одним из наиболее популярных способов получения денежных средств в долг. Хотя достаточно мало банков делают проверку клиентов для открытия кредитного лимита более лояльной, чем при оформлении ссуды.

В список тех банков, у которых высокий процент выдачи попадают Тинькофф (карта Платинум) и Ренессанс Кредит (Прозрачная карта) . Обе этих коммерческих структуры предлагают максимально возможный лимит в 300 тыс. рублей под годовую процентную ставку от 24,9%. Максимальный возраст заемщика – 70 лет.

Для оформления как в Ренессанс Кредите, так и Тинькофф банке потребуется предоставить только паспорт гражданина России. Стоит отметить, что получение кредитных карт производится посредством курьерской доставки или почтовой пересылки. Поэтому добираться до офиса банка и тратить время на ожидании в очередях не придется.

Основным отличием в требованиях данных кредиторов является минимальный возраст заемщика и стаж на последнем месте работы. В Ренессанс Кредите – от 24 лет и 3-х месяцев, соответственно. Для Тинькофф банка стаж не играет роли, а для получения кредитной карты клиенту должно исполниться 18 лет.

Где взять кредит, если нужна крупная сумма

При необходимости больших сумм, которые превышают 200-300 тыс. рублей, а все банки отказывают в кредите, есть и другие способы решения вопроса. К таковым относятся кредитные брокеры и частные инвесторы.

Наиболее оптимальным вариантом будет обращение в компании кредитных брокеров . За определенное вознаграждение они возьмутся за подбор наиболее подходящих предложений от банков и МФО.

Главным моментом является то, что брокеры тесно сотрудничают с банками, тем самым знакомы со всеми возможными нюансами, которые возникают при оформлении займа. Поэтому клиенту будет достаточно лишь совместно с брокером собрать необходимый пакет документов и дождаться положительного ответа от банка или МФО.

Стоит отметить, что компаний, предоставляющих подобные услуги в наше время огромное количество. Например, такие как «Русская Заемная Компания» , « Finance Group » и многие другие. Важно перед обращением к брокеру проверить отзывы о его деятельности в интернете, дабы не нарваться на мошенников.

Найти частного инвестора довольно просто, воспользовавшись специализированными сервисами с объявлениями о предоставлении займов. Главным преимуществом данного способа является более лояльная проверка заемщика. Причем многие частные кредиторы готовы предоставлять очень большие суммы денег даже тем клиентам, у которых существуют действующие просрочки по ссудам.

Нюансом при этом способе получения финансов является необходимость самостоятельной проверки документов, заключаемых между заемщиком и заимодателем. Придется разобраться во всевозможных нюансах при составлении договора займа и расписки, которые могут оказаться ловушкой мошенников. Также получение и каждые выплаты по долгу, должны сопровождаться распиской о передаче денежных средств от одного участника кредитных взаимоотношений другой стороне.

Исходя из всего вышеизложенного, можно сделать вывод, что вопрос - где взять кредит, если везде отказывают, является неправильно сформулированным. Ведь найти кредитора возможно, а это уже не «везде». Главное быть осведомленным и хладнокровно подходить к решению проблемы.

Может ли банк отказать в кредите? Вас интересует ответ на этот вопрос? Прочитав статью, вы поймете, чем именно обосновывают банки свое отрицательное решение. А практические рекомендации помогут вам избежать рисков, связанных с получением отказа кредитора.

Почему отказывают в кредите: основные причины

- Плохая кредитная история. Банки считают, что клиент, однажды просрочивший кредит, может сделать это повторно. Поэтому рисковать никто не спешит. Хотя есть .

- Не соблюдены все требования банка. Т.е. либо по определенным критериям не подходит заемщик, либо на рассмотрение кредитного отдела подан неполный пакет документов.

- Наличие непогашенных кредитов. Оформление еще одной ссуды всегда сопровождается тщательным изучением клиента, а в особенности его дохода. Если результаты проверки будут неудовлетворительными, кредитор отклонит рассмотрение заявки.

- Запрашивается небольшая сумма на короткий срок. Оформление такой ссуды займет много времени, а прибыль от сделки будет незначительной. Поэтому учреждения не желают тратить время впустую. Они заинтересованы в долгосрочных проектах, пополняющих капитал. Исключением из этого правила являются микрозаймы и потребительские кредиты.

- Заявка подается нескольким кредиторам одновременно. Сведения по всем заявкам передаются в определенное . Узнав от последнего всю правду, банки подумают, что заемщик ненадежен и, возможно, испытывает проблемы с получением займа. Поэтому отказ только убережет кредитора от потери денег.

- Заемщик состоит в так называемых «черных списках». В последние попадают те, у кого были неприятности с банком: лица, пытавшиеся подделать документы для оформления ссуды; привлекавшиеся к уголовной ответственности граждане (в основном за мошенничество) и другие заемщики, признанные банком недостойными для дальнейшего сотрудничества. Учреждения таким образом запоминают нежелательных клиентов, а также обмениваются своими списками. Обойти эту причину и получить необходимый кредит практически невозможно.

- Внешний вид клиента и его поведение на собеседовании. Кредитный менеджер при общении определяет для себя статус клиента. Непрезентабельный вид, грубое поведение и другие подобные качества, скорее всего, вызовут отрицательную реакцию со стороны банка.

- для оформления ссуды достаточно двух документов;

- отсутствуют комиссии за выдачу займа;

- сумма - до 500 тыс. р.;

- ставка - от 19,9%;

- срок - от 24 до 60 мес.;

- деньги предоставляются в день обращения.

Клиенты, предоставившие дополнительные сведения получат от банка скидку.

- при оформлении кредита до 301 тыс. р. требуется всего ;

- заявка рассматривается не более полутора часов;

- деньги выдаются сразу после подписания договора;

- ставка - от 19,9%;

- срок - до 60 мес.

3. «РосГосстрахБанк» :

3. «РосГосстрахБанк» :- отсутствие обеспечения;

- без комиссий за оформление и штрафов за досрочное погашение;

- льготные условия для отдельных заемщиков.

- требуется один либо два документа;

- возможность онлайн-оформления за 5 минут;

- сумма - до 300 тыс. р.

- достаточно только паспорта;

- возможность получить 1 млн руб.;

- процесс оформления занимает около 20 минут.

Облегчить условия заемщикам, которым уже было отказано, могут и другие банки. Опять-таки, это не касается кредиторов с жесткими требованиями. Например, в такой ситуации ВТБ отказал бы в кредите и отклонил бы заявку на оформление ссуды. Этот банк тщательно проверяет кредитные истории своих клиентов.

Кредит, если везде отказывают: отзывы заемщиков

Анализ мнений клиентов, получавших отказы от банка, указывают на следующие трудности при оформлении займа:

- Выйти из черного списка очень сложно. Банки даже не соглашаются рассматривать кандидатуру такого клиента как потенциального заемщика.

- Очень сложно найти предложение с необходимой суммой. В основном кредиторы предлагают небольшие суммы, которых недостаточно.

- Для оформления онлайн-ссуды необходимо наличие банковской карты. Многим недобросовестным заемщикам банк ее заблокировал. Поэтому, воспользоваться указанными услугами тоже сложно.

- Как видите, вопрос «Могут ли отказать в кредите?» очень актуален. Клиенты, однажды не получившие подтверждение сделки от банка, вынуждены все время прорабатывать самые различные варианты. Чтобы избавить себя от подобных поисков, в первую очередь старайтесь оставаться добросовестным заемщиком. Ведь вам еще пригодится финансовая помощь учреждения.

- Если вы уже столкнулись с отказом, то следуйте приведенным в статье рекомендациям, проверьте все возможные варианты выхода и не останавливайтесь после первой неудачи.

- Изучите основные причины отказа финансовых учреждений и примите всевозможные меры для устранения подобных препятствий.

- Предложите банку обеспечение кредита. Для этого выберите качественный и ценный объект недвижимости. От такого залога кредитор вряд ли откажется.