KPI – показатель эффективности, позволяющий объективно оценить результативность выполняемых действий. Данная система применяется для оценки различных показателей (деятельности всей компании, отдельных структур, конкретных специалистов). Она выполняет не только функции контроля, но и стимулирует трудовую активность. Часто на основе KPI строится система оплаты труда. Это методика формирования переменной части зарплаты.

KPI ключевые показатели эффективности: примеры в Excel

Стимулирующий фактор в системе мотивации KPI – денежное вознаграждение. Получить его может тот работник, который выполнил поставленную перед ним задачу. Сумма премии / бонуса зависит от результата конкретного сотрудника в отчетном периоде. Объем вознаграждения может быть фиксированным или выражаться в процентах к окладу.

Каждое предприятие определяет ключевые показатели эффективности и вес каждого индивидуально. Данные зависят от задач компании. Например:

- Цель – обеспечить план продаж продукта в размере 500 000 рублей ежемесячно. Ключевой показатель – план продаж. Система измерения: фактическая сумма продаж / плановая сумма продаж.

- Цель – повысить сумму отгрузки в периоде на 20%. Ключевой показатель – средняя сумма отгрузки. Система измерения: фактическая средняя величина отгрузки / плановая средняя величина отгрузки.

- Задача – увеличить число клиентов на 15% в определенном регионе. Ключевой показатель – число клиентов в базе данных предприятия. Система измерения: фактическое число клиентов / плановое число клиентов.

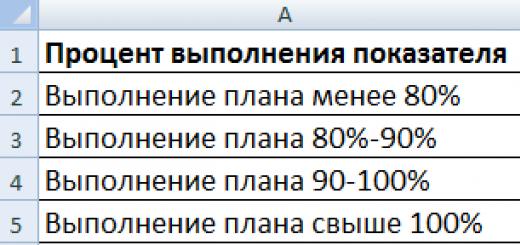

Разброс коэффициента (весы) предприятие также определяет самостоятельно. Например:

- Выполнение плана менее 80% - недопустимо.

- Выполнение плана 100% - коэффициент 0,45.

- Выполнение плана 100-115% - коэффициент 0,005 за каждые 5%.

- Отсутствие ошибок – коэффициент 0,15.

- В отчетном периоде не было замечаний – коэффициент 0,15.

Это лишь возможный вариант определения мотивационных коэффициентов.

Ключевой момент в измерении KPI – отношение фактического показателя к плановому. Практически всегда заработная плата сотрудника складывается из оклада (постоянной части) и премии (переменной / изменяемой части). Мотивационный коэффициент влияет на формирование переменной.

Предположим, что соотношение постоянной и изменяемой частей в зарплате – 50 × 50. Ключевые показатели эффективности и вес каждого из них:

Примем следующие значения коэффициентов (одинаковые для показателя 1 и показателя 2):

Таблица KPI в Excel:

Пояснения:

Это примерная таблица KPI в Excel. Каждое предприятие составляет собственную (с учетом особенностей работы и системы премирования).

Матрица KPI и пример в Excel

Для оценки работников по ключевым показателям эффективности составляется матрица, или соглашение о целях. Общая форма выглядит так:

- Ключевые показатели – критерии, по которым оценивается работа персонала. Для каждой должности они свои.

- Веса – числа в интервале от 0 до 1, общая сумма которых равняется 1. Отражают приоритеты каждого ключевого показателя с учетом задач компании.

- База – допустимое минимальное значение показателя. Ниже базового уровня – отсутствие результата.

- Норма – плановый уровень. То, что сотрудник должен выполнять обязательно. Ниже – работник не справился со своими обязанностями.

- Цель – значение, к которому нужно стремиться. Сверхнормативный показатель, позволяющий улучшить результаты.

- Факт – фактические результаты работы.

- Индекс KPI показывает уровень результата по отношению к норме.

Формула расчета kpi:

Индекс KPI = ((Факт – База) / (Норма – База)) * 100%.

Пример заполнения матрицы для офис-менеджера:

Коэффициент результативности – сумма произведений индексов и весов. Оценка эффективности сотрудника наглядно показана с помощью условного форматирования.

Любой принципал стремится снизить расходы на оплату услуг агента. Чтобы одновременно избежать необоснованных затрат и обезопасить себя от возможных рисков, в агентском договоре необходимо правильно сформулировать условие о вознаграждении. Например, нужно настоять на том, чтобы вознаграждение выплачивалось только после того, как агент исполнит свои обязательства и представит отчет. Если агент предложит включить в договор условие об уплате аванса, то надо понимать, что в таком случае принципал будет рисковать своими денежными средствами.

Принципал будет нести риск и в том случае, если он поручит агенту вести расчеты с третьими лицами, самостоятельно исчислять сумму вознаграждения и удерживать ее из полученных средств. Вместе с тем, такие действия агента упростят порядок расчетов между сторонами договора агентирования.

Наконец принципал должен учесть, что если в договоре, заключенном по модели договора комиссии, не сформулировать условие о вознаграждении за делькредере, то агент не будет отвечать за исполнение сделок третьими лицами.

Почему агентский договор должен содержать условие о вознаграждении

По договору агентирования принципал обязан выплатить агенту вознаграждение (абз. 1 ст. 1006 ГК РФ). Другими словами, агентский договор является возмездным. Это императивное правило: стороны не могут сформулировать условие о безвозмездном характере договора. Так, в одном из своих определений ВАС РФ указал, что статья 1006 Гражданского кодекса РФ не предусматривает случаев, когда агентское вознаграждение не выплачивается (определение ВАС РФ от 13 октября 2008 г. № 13250/08).

Юрист организации, выступающей в роли принципала, должен проследить за тем, чтобы договор содержал условие о размере вознаграждения и условие о порядке уплаты вознаграждения. Лишь в этом случае интересы принципала будут наилучшим образом защищены.

Если же договор не будет содержать таких условий, то это может повлечь одно из следующих негативных последствий.

1. Агентский договор будет считаться заключенным, однако расчет вознаграждения окажется затруднительным. Так, закон устанавливает, что при отсутствии в договоре условия о вознаграждении действуют правила пункта 3 статьи 424 Гражданского кодекса РФ (абз. 2 ст. 1006 ГК РФ). Это означает, что агент сможет получить сумму, которая при сравнимых обстоятельствах обычно взимается за аналогичные услуги. Установить размер такой суммы, вероятнее всего, удастся лишь в суде. Если агент сможет обосновать заявленные требования, то принципал будет вынужден уплатить вознаграждение, превышающее по размеру ожидаемые расходы на оплату услуг посредника.

2. Агентский договор будет считаться незаключенным. Это негативное последствие наступит только в том случае, когда условие о вознаграждении будет существенным условием договора (п. 1 ст. 432 ГК РФ, п. 1 информационного письма Президиума ВАС РФ от 25 февраля 2014 г. № 165 «Обзор судебной практики по спорам, связанным с признанием договоров незаключенными»; далее - информационное письмо № 165).

В качестве существенного условие о награде выступает, например, когда организация заключает договор (соглашение об оказании юридической помощи) с адвокатом. По закону условие о вознаграждении - существенное условие соглашения с адвокатом (подп. 3 п. 4 ст. 25 Федерального закона от 31 мая 2002 г. № 63-ФЗ «Об адвокатской деятельности и адвокатуре в Российской Федерации»). Соглашение можно заключить в форме агентского договора по модели договора поручения. Следовательно, в такой ситуации суд может посчитать условие о вознаграждении существенным условием договора агентирования.

Кроме того, условие о вознаграждении является существенным в случае, когда в ходе переговоров одна из сторон договора предложила формулировку этого условия или заявила о необходимости согласовать награду. В такой ситуации договор не будет считаться заключенным до тех пор, пока стороны не согласуют условие о вознаграждении либо сторона, предложившая это условие или заявившая о согласовании награды, не откажется от своего предложения (п. 11 информационного письма № 165).

Как сформулировать условие о размере вознаграждения

При заключении агентского договора стороны вправе самостоятельно сформулировать условие о размере вознаграждения агента. Размер вознаграждения можно определить разными способами. Основной способ, применимый для любого агентского договора, - выплата вознаграждения в твердой сумме. Также стороны вправе определить размер награды как процент от суммы сделки, как разницу между суммами сделки или воспользоваться иными способами расчета вознаграждения.

Кроме того, нужно проверить, содержит ли агентский договор условие о ручательстве агента за исполнение сделки третьим лицом (делькредере). Такое условие стороны вправе предусмотреть, если договор агентирования заключен по модели договора комиссии. Если агентский договор содержит условие о ручательстве, необходимо проверить, чтобы договор предусматривал вознаграждение за делькредере. В противном случае агент не будет нести ответственность за неисполнение сделок со стороны третьих лиц.

Совет : при формулировке условия о размере вознаграждения (независимо от способа определения размера) имеет смысл указать, что в состав награды включается сумма НДС. Например: «Вознаграждение агента составляет 5% от суммы совершенной сделки (в том числе НДС - 18%)».

Если этого не сделать, возникнет риск того, что, помимо вознаграждения, принципал будет вынужден отдельно выплатить агенту сумму НДС.

Вознаграждение как твердая сумма

Независимо от характера поручения стороны вправе определить агентское вознаграждение в виде твердой суммы. Преимущество такого способа в том, что размер оплаты известен заранее. Другими словами, принципал изначально знает, какую именно сумму он должен перечислить агенту.

Помимо этого рассматриваемый способ предоставляет принципалу, действующему в качестве комитента, возможность получить дополнительную прибыль. Право требовать с посредника дополнительную денежную сумму возникает тогда, когда агент, действующий как комиссионер, совершил сделку на более выгодных условиях по сравнению с условиями договора. В этом случае дополнительная выгода должна делиться между клиентом и посредником пополам (абз. 2 ст. 992 ГК РФ). Вместе с тем, стороны вправе установить другой порядок распределения прибыли.

Если же принципал будет действовать в качестве доверителя, то, вероятнее всего, не сможет получить какую-либо дополнительную прибыль по агентскому договору. Прибыль могла бы возникнуть в случае, если бы агент, действующий как поверенный, заключил сделку на более выгодных для клиента условиях по сравнению с условиями договора агентирования. В такой ситуации вся дополнительная выгода поступила бы в собственность принципала (абз. 3 п. 1 ст. 1005 ГК РФ). Однако посредник не заинтересован выполнять поручение на наиболее выгодных условиях, поскольку размер его вознаграждения от этого не изменится. Следовательно, при заключении агентского договора по модели договора поручения принципал, скорее всего, может рассчитывать только на тот результат, который указан в договоре.

Вознаграждение как процент от суммы сделки

Стороны агентского договора вправе установить вознаграждение в виде процента от суммы сделки, заключенной агентом с третьим лицом (т. е. во исполнение агентского договора). По такому условию размер вознаграждения зависит от суммы сделки: чем выше сумма, тем больше прибыль посредника (и наоборот). Следовательно, агент заинтересован выполнять поручение на более выгодных для принципала условиях. Но прежде чем установить вознаграждение как процент от суммы сделки, принципалу нужно обратить внимание на три момента.

Приложение

к Агентскому договору

№__________от «____»___________2016 года

Термины и определения.

Таблица 1

Условные обозначения, определения и пояснения | Размерность | Источник, из которого должна быть получена информация о параметре |

Размер вознаграждения Агента | Формула (1) |

|

Фиксированная часть размера вознаграждения | Таблица 2 |

|

Переменная часть вознаграждения | Формула (2) |

|

Переменная часть размера вознаграждения, исходя из экономического эффекта | Формула (3) |

|

Экономия финансовых средств по конкурентной процедуре, которую обеспечили действия Агента | Формула (4) |

|

, рыночная стоимость по соответствующей закупке | Формула (5) |

|

Стоимость заявки участника, признанного победителем | На основании протокола о выборе победителя |

|

К1, коэффициент сложности | Таблица (5) |

|

Количество заявок участников признанных соответствующими требованиям документации о закупке | ||

Стоимость заявки участника, признанного соответствующим требованиям документации о закупке в соответствии с первоначальным ценовым предложением | На основании заключения закупочной комиссии |

|

Q - нормирующий коэффициент | Таблица (4) |

Назначение и область применения. Целью настоящего документа является определение принципов и алгоритма расчета размера вознаграждения Агента и обоснование целесообразности установления того или иного уровня размера вознаграждения Агента. Настоящая Методика является неотъемлемой частью агентского договора (далее по тексту - Договор).

Порядок расчета размера вознаграждения.

3.1. Итоговый размер вознаграждения по закупочным процедурам, не может превышать 5% от плановой стоимости лота.

В соответствии с положениями настоящей Методики, расчет вознаграждения Агента производится с учетом следующих особенностей:

- вознаграждение Агента рассчитывается в отношении каждого лота отдельно; вознаграждение Агента за проведение комбинированных закупочных процедур рассчитывается путем суммирования вознаграждений Агента за каждый способ проведенной закупочной процедуры; фиксированная часть вознаграждения Агента за проведение многоэтапных процедур рассчитывается и выплачивается за каждый этап отдельно, а переменная часть вознаграждения Агента за проведение многоэтапных процедур рассчитывается на последнем этапе.

3.2. Размер вознаграждения Агента (), согласно условиям Договора, состоит из фиксированной и переменной части.

Формула (1)

3.3. Фиксированная часть размера вознаграждения () для каждой закупочной процедуры i, выполняемой Агентом во исполнение Договора, определяется в соответствии с таблицей 2.

Таблица 2

Плановая стоимость лота, включая НДС (в соответствии с ГКПЗ) | Агентское вознаграждение (без учета НДС) при проведении одноэтапного конкурса /аукциона | Агентское вознаграждение (без учета НДС) при проведении многоэтапного конкурса либо конкурса с предварительным квалификационным отбором | Агентское вознаграждение (без учета НДС) при проведении конкурентных переговоров | Агентское вознаграждение (без учета НДС) при проведении запроса предложений | Агентское вознаграждение (без учета НДС) при проведении запроса цен | Агентское вознаграждение (без учета НДС) при проведении предварительного отбора |

До 350 млн. руб. | 0,1335% от плановой стоимости лота с НДС, но не менее 375 000 руб., при этом размер Агентского вознаграждения по лотам c плановой стоимостью лота до 15 млн. руб. с НДС не может превышать 2,5% от плановой стоимости лота с НДС (в соответствии с ГКПЗ) | 0,375% от плановой стоимости лота с НДС, но не менее 575 000 руб., при этом размер Агентского вознаграждения по лотам c Плановой стоимостью лота до 15 млн. руб. с НДС не может превышать 2,5% от плановой стоимости лота с НДС (в соответствии с ГКПЗ) | 245 000 руб., при этом размер Агентского вознаграждения по лотам c Плановой стоимостью лота до 15 млн. руб. с НДС не может превышать 2,5% от плановой стоимости лота с НДС (в соответствии с ГКПЗ) | 345 000 руб., при этом размер Агентского вознаграждения по лотам c Плановой стоимостью лота до 15 млн. руб. с НДС не может превышать 2,5% от плановой стоимости лота с НДС (в соответствии с ГКПЗ) | 49 500 руб., при этом размер Агентского вознаграждения по лотам c Плановой стоимостью лота до 15 млн. руб. с НДС не может превышать 2,5% от плановой стоимости лота с НДС (в соответствии с ГКПЗ)) | 375 000 руб., при этом размер Агентского вознаграждения по лотам c Плановой стоимостью лота до 15 млн. руб. с НДС не может превышать 2,5% от плановой стоимости лота с НДС (в соответствии с ГКПЗ) |

свыше 350 млн. руб. до 750 млн. руб. включительно | 0,125% от плановой стоимости лота с НДС, но не менее 467 500 руб. | 0,2% от плановой стоимости лота с НДС, но не менее 767 832 руб. | 0,04% от плановой стоимости лота с НДС, но не менее 245 000 руб. | 0,06% от плановой стоимости лота с НДС, но не менее 345 000 руб. | ||

свыше 750 млн. руб. до 1,5 млрд. руб. включительно | 0,0845% от плановой стоимости лота с НДС, но не менее |

1 500 000 руб. | 0,025% от плановой стоимости лота с НДС, но не менее | 0,035 % от плановой стоимости лота с НДС, но не менее | ||

свыше 1,5 млрд. руб. до 5 млрд. руб. включительно | 0,0725 % от плановой стоимости лота с НДС, но не менее 1 340 000 руб. | 0,11% от плановой стоимости лота с НДС, но не менее 2 150 000 руб. 2 150 000 руб. | 0,008% от плановой стоимости лота с НДС, но не менее | 0,015% от плановой стоимости лота с НДС, но не менее | ||

свыше 5 млрд. руб. до 10 млрд. руб. включительно | 0,05 % от плановой стоимости лота с НДС, но не менее 3 725 000 руб. | 0,075% от плановой стоимости лота с НДС, но не менее 5 500 000 руб. | 0,0045% от плановой стоимости лота с НДС, но не менее | 0,01% от плановой стоимости лота с НДС, но не менее | ||

Свыше 10 млрд. | 0,042% от плановой стоимости лота с НДС, но не менее 5 500 000 руб. | 0,14% от плановой стоимости лота с НДС, но не менее 7 250 000 руб. | 0,004% от плановой стоимости лота с НДС, но не менее | 0,0085% от плановой стоимости лота с НДС, но не менее 1 000 000 руб. | ||

3.4. Алгоритм расчета переменной части размера вознаграждения:

Переменная часть размера вознаграждения рассчитывается, исходя из фиксированной части размера вознаграждения, сложности, зависящей от количества участников (К1), и экономического эффекта, полученного Агентом в результате проведения закупочных процедур.

Таблица 3

Формула (2) |

|

Порядок расчета (): |

|

|

при < 0, принимается = 0 Формула (4) |

|

Формула (5) |

Q - нормирующий коэффициент, применяется по следующей шкале:

Таблица 4

Таблица 5

Коэффициент сложности для переменной части агентского вознаграждения (К1)*

*Применяется только для лотов, плановая стоимость которых составляет более 200 млн. руб. (с НДС).

4. Порядок уплаты агентского вознаграждения в случаях признания закупочной процедуры несостоявшейся или её отмены.

4.1. В случае отмены закупочной процедуры по любым причинам во время проведения подготовительного этапа (от подготовки закупочной документации до опубликования информации о проведении закупочной процедуры) вознаграждение Агента составит 10% от вознаграждения, рассчитанного согласно разделу 3 настоящей Методики.

4.2. В случае отсутствия заявок участников (не подано ни одной заявки) либо в случае, если после вскрытия конвертов с заявками закупочная процедура признана несостоявшейся, вознаграждение Агента составит 30 % от суммы вознаграждения, рассчитанного согласно разделу 3 настоящей Методики.

4.3. В случае отмены закупочной процедуры после размещения извещения (уведомления) о проведении закупочной процедуры до вскрытия конвертов с заявками, вознаграждение Агента составит 50% от вознаграждения, рассчитанного согласно разделу 3 настоящей Методики.

4.4. Если после вскрытия конвертов с заявками до выбора победителя закупочной процедуры закупочная процедура отменена по инициативе Принципала, вознаграждение Агента составит 75 % от суммы вознаграждения, рассчитанной согласно разделу 3 настоящей Методики.

4.5. При возникновении случаев, порядок расчета вознаграждения по которым не определен настоящим пунктом, порядок расчета вознаграждения согласовывается сторонами в акте сдачи-приемки поручений и отчете Агента.

5. Отражение агентского вознаграждения в документации сторон.

5.1. Фиксированная часть агентского вознаграждения указывается в поручении, а затем в акте сдачи-приемки поручений.

5.2. Переменная часть агентского вознаграждения указывается только в акте сдачи-приемки поручений.

Система выплата премии работникам устанавливается в каждой организации индивидуально. Предприятие самостоятельно определяет периоды премирования и размер выплат. В основу денежного поощрения заложена сумма зарплаты, в связи с чем возникает вопрос, как рассчитать премию от оклада?

Премия – это дополнительное денежное вознаграждение сотруднику, устанавливаемое по желанию работодателя . Обычно назначается за хорошие показатели в работе, достижения результатов, выполнение планов и пр. Размер премирования устанавливается в трудовом договоре и локальных актах организации в виде фиксированной суммы или процента от заработной платы. Для расчета премиальной выплаты используются:

- трудовое соглашение;

- внутренний коллективный договор;

- приказ о вознаграждении по форме Т-11 для одного сотрудника или Т-11а для группы, отдела и пр.

Премия начисляется в следующие промежутки времени: месяц, квартал, год, единоразовая выплата, связанная с каким-либо событием или достижением определенного результата.

Расчет премии от оклада

В трудовом договоре прописывается размер процента премиальной выплаты. Иногда процент заменяется коэффициентом. Расчет осуществляется следующим способом:

- Величина зарплаты умножается на процент премии.

- Если установлены коэффициенты, связанные с местом, сложностью работы, должностью сотрудника их необходимо перемножить на полученную сумму. Также может учитываться процент отработанного времени сотрудника за месяц.

- От конечного результата вычисляется 13% НДФЛ или 30% для нерезидентов РФ. Работодатель уплачивает взносы в Пенсионный фонд.

Пример расчета премии сотрудникам:

- 25000 (оклад) * 30% (премиальный процент) = 7500;

- 7500 * 13% = 975;

- 7500 – 975 = 6525.

Представленный пример является наиболее простым исчислением вознаграждения. На предприятии могут применяться дополнительные показатели, отраженные во внутренних документах:

- целевое назначение премирования;

- учет отработанного времени;

- периоды выплат;

- условия лишения вознаграждения в результате выявленных нарушений;

- порядок расчета премии в периоды изменения размера оклада.

Как рассчитывается квартальная премия

Вознаграждение за квартал выплачивается в результате успешной работы за трехмесячный период. Такая оплата устанавливается на усмотрение работодателя и может носить обязательный характер либо начисляться только после выполнения поставленных задач.

Отвечая на вопрос, как рассчитать квартальную премию, стоит отметить схожесть формулы с исчислением за месяц. Нужно сложить все оклады, полученные за три месяца. При этом не учитываются надбавки и коэффициенты. Полученная сумма умножается на премиальный процент. После вычитается НДФЛ. С этой суммы также идут отчисления в ПФ РФ.

Часто используется расчет квартальной премии за фактически отработанное время. Это связано с временной нетрудоспособностью сотрудника или его отсутствием на рабочем месте по иным причинам. При подсчете отработанного времени не учитываются периоды ежегодного отпуска. Расчет происходит указанным выше способом. Полученная сумма вознаграждения умножается на показатель фактического времени работы. Он считается отдельно, как соотношение дней отсутствия и присутствия на работе в квартале.

Аналогичным способом считается доплата за год. Учитываются оклады, выплаченные за 12 месяцев.

Законом установлен перечень лиц, которым дополнительное вознаграждение не начисляется. Сюда относятся:

- сотрудники, находящиеся в декретном отпуске;

- работники, в отношении которых действует дисциплинарное взыскание;

- работники, временно отстраненные от выполнения обязанностей.

Коэффициенты при расчете

Если для исчисления дополнительного вознаграждения используются только размер оклада и процент от него, то доплата практически является фиксированной. Ее размер не меняется от количества рабочих дней в месяце, выполнения планов и пр. На размер выплаты влияет изменение самого оклада. Такое изменение учитывается в зависимости от общего правила расчета, зафиксированного во внутреннем документе организации. Есть несколько вариантов учета:

- с первого дня периода расчета;

- с периода, который следует после повышения зарплаты;

- соотношение числа дней в периодах с разными окладами. Необходим расчет коэффициента, в котором будет учтено подобное соотношение.

Когда расчет вознаграждения производится с учетом отработанного времени, доля от оклада будет умножаться на коэффициент соотношения общего периода работы за месяц, квартал или год. При наличии районного коэффициента, размер премиальных обязательно умножается на это показатель. Его величина зависит от условий труда на конкретной территории, увеличение сложности работы в определенные периоды в году и пр.

Расчет выплат по разным условиям оплаты

В зависимости от условий и сферы труда заработная плата имеет свои особенности исчисления. Фиксированный оклад установлен не на каждом предприятии. В результате расчет премиального вознаграждения осуществляется по-разному:

- Оплата по тарифу за час работы. Количество рабочих часов умножается на тариф. От полученного результата рассчитывается процент премии и НДФЛ. При наличии надбавок и коэффициентов сумма премии умножается на соответствующие ставки.

- Зарплата от выработки. Перед исчислением премиальных подсчитывается сумма выработки, а затем она умножается на процент и НДФЛ.

- Фиксированная премия. Сумма дополнительной оплаты оговорена в трудовом соглашении. Ее размер меняется только от районных коэффициентов.

Получение премии возможно не только в качестве наемного работника. Так, при инвестировании денежных средств рассчитывается премия за риск. Она представляет собой дополнительную прибыль, возникающую при повышении риска сделки. Формула расчета премии за риск представляет собой произведение стоимости фондового инструмента на действующий уровень премии по нему. Уровень премии выражается в виде дроби.

Получили одинаково, хотя первый год «вкалывал, как проклятый», а второй полгода лечился от цирроза печени. Может один из них дурак? Ни в коем случае. Это просто в компании при расчете суммы трудового поощрения не учтены все факторы . Как избежать подобной ошибки, и по какой формуле справедливо рассчитывать размер поощрения вы узнаете из этой статьи. О расчете премии и её размере читайте далее.

Кем устанавливается размер премии работникам?

Это ваше право, как руководителя компании. Никто не ограничивает самостоятельно установить виды и размеры поощрений за труд, воплотить все это консолидировано в соответствующее положение, и утвердить его приказом по компании, обязательным для исполнения.

Правда, могут найтись недовольные (из числа потребителей данных поощрений). Мол, суммы копеечные, ко дню рождения ничего не платят.

Этого можно избежать, пригласив к обсуждению коллектив и воплотив совместный результат в коллективный договор. Или лучше в отдельное приложение к нему.

Кто делает расчет поощрительных выплат сотрудникам?

Таким достойным должностным лицом выступает главный бухгалтер или просто бухгалтер . Он должен знать порядок начисления и расчета поощрительных выплат, владеть формулами их вычисления, о чем речь пойдет ниже.

Внимание! После бухгалтер обязан осуществлять перед выплатой поощрительных выплат удержание и уплату в бюджет налоговых платежей.

Однако этот вопрос не является предметом настоящей статьи.

Помощником бухгалтера в вопросах расчета поощрительных выплат часто выступает труженик службы персонала компании . Он, как правило, лучше знаком с первоисточниками, которые содержат порядок и способы расчета поощрительных выплат (к которым относится соответствующее внутреннее положение, а также коллективный договор).

Каков максимальный и минимальный показатель?

Вопросу величин поощрительных выплат труженикам посвящена (далее по тексту – ТК РФ).

При этом, если предыдущая редакция этой статьи не предусматривала ограничений по величине премиальных выплат и отдавала этот вопрос на откуп работодателю, то в настоящей редакции такой демократический подход распространяется только на негосударственные структуры.

Если кратко, приведенной статьей ТК РФ зафиксировано, что структура поощрения тружеников государственной сферы подлежит установлению:

Компании, финансируемые из бюджета, устанавливают разновидности и величины поощрительных выплат, на основе ставок, предусмотренных Единой тарифной сеткой, в пределах выделенных ассигнований из бюджета.

Таким образом, с одной стороны для тружеников бюджетной сфере, максимальный размер премирования также не установлен. Но с другой стороны, понятно, что естественным ограничителем для поощрений и материальных стимулов выступает бюджет, который как известно «не резиновый».

Что касается собственников и руководителей частных компаний, то они не лишены права самостоятельно распоряжаться собственными средствами, в пределах закона, в том числе по своему усмотрению устанавливать величины поощрительных выплат.

Оговорок в отношении минимального лимита поощрительных выплат в законодательства РФ нет. Статьей 133 ТК РФ оговорен минимальный размер оплаты труда, но сразу же оговорено, что поощрительные выплаты в него не входят.

Принципы, по которым определяется размер

Здесь мы говорим о принципах, которые применяются при определении размеров поощрительных выплат. Главных принципа здесь два.

Здесь мы говорим о принципах, которые применяются при определении размеров поощрительных выплат. Главных принципа здесь два.

- Во-первых, размер поощрительной выплаты, в основном, устанавливают в твердой цифре (например, приравненной к ставке), либо в виде заранее в определенного процента от штатной ставки труженика.

- Во-вторых, если говорить о размере поощрения работника за трудовой подвиг в рамках конкретного временного отрезка (квартал, год), то принято учитывать время, которое он фактически отработал

.

В этом есть своя справедливость, проявляющаяся в том, что труженик отработавший год без пропусков должен получить поощрение больше, чем тот, который часть времени отсутствовал на работе.

Формула и ее расшифровка

Итак, как же рассчитывается размер поощрительных выплат сотрудникам? Можно говорить о двух формулах расчета премий:

Формула 1, для поощрения в твердой сумме, равной окладу, за определенный период времени — П = З / КО х КФ , где:

- П – премия;

- З – оклад труженика;

Формула 2, для поощрения в проценте от оклада, за определенный период времени — П = З х РП / 100 / КО х КФ, где:

- П – премия;

- З – оклад труженика;

- РП – величина поощрения в виде установленного процента от оклада;

- КО – общее количество рабочих дней в периоде;

- КФ – фактическое количество отработанных дней в периоде.

Примеры

Теперь пришло время применить формулы расчета поощрений на конкретных примерах.

Теперь пришло время применить формулы расчета поощрений на конкретных примерах.

Испробуем формулу 1 на следующей фабуле:

Труженик Васькин имеет оклад в размере 25 тысяч рублей. По результатам его успешного труда, ему положена премия в размере оклада. Понятно, что если он отработал все дни, то его положено наградить 25 тысячами.

Но мы возьмем усложненный вариант, когда общее количество рабочих дней в квартале равно 64, а Васькин отработал из них только 57. Причиной его семидневного отсутствия на работе была дождливая и ненастная погода, по поводу чего Васькин пребывал в жестоком унынии и тоске, в силу чего, не считал необходимым еще и утруждать себя походами на работу.

Получаем:

25 000 / 64 х 57 = 22 265,62 рублей.

Теперь, испробуем формулу 2 на той же фабуле, установив труженику Васькину квартальное поощрение в размере 30 % от оклада, за успешный труд:

25 000 х 30 / 100 / 64 х 57 = 6 679,68 рублей.

Давайте снова усложним задачу. Пусть наш Васькин, труженик районов Крайнего Севера, где существует районный коэффициент 15 %.

Справка! Согласно статье 316 ТК РФ, для компаний, расположенных в районах Крайнего Севера и в местностях, приравненных к ним местностях, установлен районный коэффициент к месячному заработку.

Статья 316. Районный коэффициент к заработной плате

Размер районного коэффициента и порядок его применения для расчета заработной платы работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, устанавливаются Правительством Российской Федерации.

Органы государственной власти субъектов Российской Федерации и органы местного самоуправления вправе за счет средств соответственно бюджетов субъектов Российской Федерации и бюджетов муниципальных образований устанавливать более высокие размеры районных коэффициентов для государственных органов субъектов Российской Федерации, государственных учреждений субъектов Российской Федерации, органов местного самоуправления, муниципальных учреждений.

Нормативным правовым актом субъекта Российской Федерации может быть установлен предельный размер повышения районного коэффициента, устанавливаемого входящими в состав субъекта Российской Федерации муниципальными образованиями.

Суммы указанных расходов относятся к расходам на оплату труда в полном размере.

Суть этого коэффициента, в том, что он является дельтой повышения месячного заработка за труд в нелегких климатических обстоятельствах.

Этот повышающий коэффициент начисляется на месячные выплаты, установленную конкретным работодателем, согласно положениям трудового договором, а следовательно, и на поощрения.

Также учитываем, что квартальное поощрение, обычно выдается в следующем за кварталом календарном месяце, вместе с месячной ставкой. Вместе с тем, указанный коэффициент начисляется как на заработную плату, так и на поощрение.

Считаем, какую Васькин получит месячную оплату труда и поощрительную выплату с учетом районного коэффициента 15 %:

(25 000 + 6 679,68) х 1,15 = 36 431,63 рублей.

Следует отметить, что приведенные выше формулы, являются основополагающими и могут варьироваться в зависимости от конкретных фактических обстоятельств .

В заключении, хотелось бы сказать, что вопрос правильности и справедливости порядка расчета поощрений вверенным вам, как руководителю компании, бойцам, всецело находится в ваших руках.

Урегулируйте данный вопрос внутренними документами компании, и это поможет вам, надлежащим образом, стимулировать коллектив и подвигнуть его на совершение трудовых подвигов, что станем хорошей предпосылкой для развития бизнеса.