Сейчас многие люди хотят воплощать собственные бизнес-идеи, работать на себя. Для эффективности бизнеса необходимы не только интересные замыслы и умение их реализовать, но и некоторые знания в области финансового учета. В ходе деятельности у любой организации рано или поздно возникают дебиторская и кредиторская задолженности. Логично, что кто-то кому-то должен денежные средства, но как понять – кто и кому? Очень важно различать эти понятия, потому что анализ финансово-хозяйственной детальности юридического лица предполагает их детальное рассмотрение.

Дебиторская задолженность – это что такое?

Каждый человек, наверное, слышал, как у бухгалтеров в период сдачи отчетности таинственный дебет никак не желает сойтись с загадочным кредитом. Необходимо понимать, что дебет, например, это вовсе не дебиторская задолженность, а просто прием бухгалтерского учета. Но, конечно, связь в понятиях есть, так как «debet» с латинского языка переводится как «он должен».Только нужно понять следующее: это мы должны или нам?

Дебиторская задолженность (в простонародье «дебиторка») – это совокупность финансовых средств, которые должны определенной организации, фирме или компании другие юридические и физические лица. В данной ситуации эти лица называются дебиторами, если говорить простыми словами – нашими должниками. Как правило, дебиторка есть у каждого юридического лица, потому что вести деятельность без ее появления практически невозможно. Дебиторская задолженность (ДЗ) является активом организации, причем она относится к оборотным активам без учета срока, в который ее должны погасить.

Важно: активом считается совокупность имущества, принадлежащего организации. То есть дебиторка – это тоже имущество, так как предполагается, что она преобразуется в денежные средства через определенное время.

Когда же возникает дебиторская задолженность? Можно выделить несколько основных способов ее появления:

- Когда фирма осуществила продажу какого-либо товара или оказание услуги, но оплата за эти товары и услуги еще не поступила. То есть покупатели или заказчики получили желанную продукцию (услугу), а деньги за нее пока не заплатили.

- При расчетах с подотчетными лицами. Например, с командировочными сотрудниками или с работниками, которым ошибочно была выплачена заработная плата в большем размере, чем нужно.

- Предоплата каких-либо товаров или услуг. Случай, когда фирма решила приобрести продукцию, перевела денежные средства на счет поставщика, но поставка этой продукции еще не произошла. Если говорить об услугах, то здесь можно привести в пример оплаченную заранее (за год вперед) абонентскую плату за размещение сайта в Интернете.

- При расчетах с бюджетом, касается уплаченных налогов и сборов.

- Если у учредителей имеется задолженность по вкладам в уставный капитал. При открытии, например, ООО учредители по российскому законодательству обязаны внести не менее ¾ от суммы уставного капитала до государственной регистрации юридического лица, оставшуюся часть можно внести в течение одного года. Эта часть, если учредители сразу не внесли всю сумму уставного капитала, как раз и будет их дебиторской задолженностью.

- Прочие случаи появления ДЗ. Например, если в организации была выявлена недостача, то виновник обязан ее покрыть, а сумма, которую он должен внести, будет являться для организации дебиторкой.

Рассмотрим первый случай подробнее – представим, что фирма «Альфа» заключила с фирмой «Гамма» договор, по условиям которого обязуется произвести в адрес «Гаммы» поставку, например, кирпичей. В договоре определено, что «Гамма» должна оплатить кирпичи в течение одного месяца. Дальше «Альфа» привозит кирпичи, «Гамма» в товарной накладной подтверждает их получение печатью и подписью, но пока не оплачивает, потому что есть еще целый месяц срока. В этот момент у фирмы «Альфа» образуется дебиторка – товар поставлен, а деньги за него пока не получены.

Важно: в коммерческих фирмах львиную долю ДЗ (около 80-90%) составляют денежные средства, которые еще не получены за поставленную продукцию или оказанные услуги (рассмотренный выше пример).

Если говорить о сроках, то ДЗ разделяется на два вида:

- Краткосрочная – предполагается, что она будет погашена не позднее чем за один год;

- Долгосрочная – срок ее выплаты составляет более одного года.

Временной интервал, в который выплачивается дебиторка, определен документально, поэтому по наличию или отсутствию выплат выделяют следующие виды долгов:

- Нормальная дебиторка – срок оплаты товаров или услуг, вызвавших ее, еще не наступил.

- Просроченная дебиторка – срок выплат по ней вышел, то есть покупатель получил товары, но не оплатил их в период времени, оговоренный в договоре.

Просроченную ДЗ тоже можно классифицировать по видам, основываясь на том, существует ли вероятность все-таки получить выплаты по долгам:

- Сомнительная – дебиторка считается таковой, когда нет уверенности в том, что долги будут возвращены в рамках установленного договором времени. В этом случае возможность оплаты долга существует, несмотря на неудовлетворительное состояние финансовых дел дебитора.

- Безнадежная – долги, оплата которых считается практически невозможной. Например, если дебитор признан банкротом.

- Невостребованная – по каким-то причинам задолженность не была востребована, возможно, из-за ошибки бухгалтера.

Производить расчет дебиторки необходимо по следующим основным причинам:

- Для составления бухгалтерской отчетности.

- Для проведения анализа финансового состояния организации.

- Для того чтобы руководитель имел возможность принимать верные управленческие решения, основываясь на знаниях о финансовом положении своей фирмы.

Как же рассчитать дебиторку? Ничего сложно в этом нет, если в организации грамотно ведется бухгалтерский учет. В каждой фирме состав ДЗ может отличаться, поэтому подходящей всем формулы расчета нет, в общем же виде она выглядит следующим образом:

Дебиторская задолженность = сумма дебетовых сальдо по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76 минус кредитовое сальдо по счету 63.

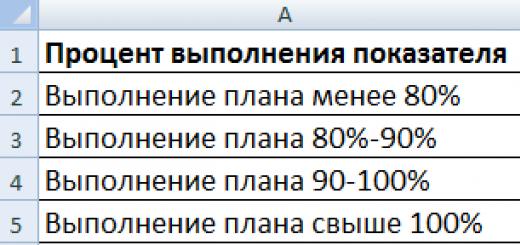

В таблице представлены и охарактеризованы счета, с помощью которых производится расчет дебиторки:

Конечно, дебиторка, по которой выплат не поступило, не может числиться у организации вечно, в итоге неоплаченные долги будут списаны. Каким же образом и когда это можно сделать? Срок исковой давности, определенный статьей 196 Гражданского кодекса РФ, составляет 3 года. Следовательно, по истечении 3 лет дебиторская задолженность списывается. А куда? Если у фирмы создан резерв на сомнительные долги, то он уменьшается на сумму списываемой дебиторки. Если такого резерва нет – то уменьшается прибыль. При списании долгов директор организации издает приказ, а бухгалтер делает соответствующую проводку.

Важно: списанная дебиторка не исчезает в никуда, по законодательству она должна быть отражена на счете 007, который является забалансовым.

Кредиторская задолженность – это что такое?

Кредиторы существовали всегда, наверное, еще и до появления денег. Поэтому с пониманием сути заемных денежных средств, как правило, трудностей не возникает.

Все знают значение слова «кредит» — это наш долг перед лицом, которое предоставило нам в пользование свои денежные средства, продукцию и т.д. Слово произошло от латинского «creditum», что переводится как «заем». Тот, кто берет в долг, — заемщик, а одалживающий что-то является кредитором.

Кредиторская задолженность (в простонародье «кредиторка») –это совокупность финансовых средств, которые наша организация должна другим юридическим и физическим лицам, то есть это наши долги перед поставщиками, сотрудниками и т.д.

Сложно переоценить роль кредиторской задолженности (КЗ), без нее многие организации просто не смогли бы работать, так как заемные средства, особенно на начальном этапе деятельности фирмы, стимулируют ее развитие, позволяют оставаться на плаву.

Кредиторская задолженность – это обязательства фирмы, ее пассив. В обязательства также входят кредиты и займы, полученные организацией.

Можно выделить несколько типов кредиторки, руководствуясь причиной ее возникновения:

- Долги, которые организация должна погасить, за поставленную продукцию или оказанные услуги. Например, наша фирма решила приобрести материально-производственные запасы, они были привезены, но деньги за них мы перечислить не успели.

- Если заказчик сделала предоплату (внес аванс) за товары или услуги, которые он желает получить от нашей организации. Например, денежные средства на наш счет уже поступили, а услуги нами еще не были оказаны.

- Долги по начисленным налоговым платежам и платежам во внебюджетные фонды, возникающим, как правило, в конце отчетного периода.

- Начисленная работникам заработная плата до ее выплаты считается кредиторской задолженностью.

- При расчетах с сотрудниками (подотчетными лицами), например, может возникнуть ситуация: работник должен приобрети что-то для организации, ему выдаются денежные средства под отчет, но в итоге он тратит сумму, превышающую ту, что ему выдали. Его перерасход и будет для организации долгом, который подлежит возвращению.

- Прочие случаи расчетов с персоналом, не попадающие в предыдущие категории.

- Начисленные, но еще не выплаченные,доходы учредителей.

- Долги перед другими кредиторами. Например, штрафы и пенни, которые фирме предстоит заплатить.

Говоря выше о дебиторке, мы рассматривали пример, когда у фирмы «Альфа» (она поставляет товар, но оплаты за него пока нет) появляется дебиторская задолженность. Так в этот же самый момент у «Гаммы» возникает задолженность кредиторская.

Важно: следует понять, что для возникновения у фирмы кредиторки не обязательно брать кредит в банке. Ее наличие – нормальное состояние для организации, ведущей хозяйственную деятельность, так как покупка товаров, начисление заработной платы и т.д. происходят постоянно.

Любой организации необходимо твердо знать, какова же ее кредиторская задолженность? Эти знания помогут грамотно планировать распределение имеющихся денежных средств.

Кредиторка (краткосрочная, со сроком погашения менее одного года) — сумма кредитовых сальдо по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76. Названия данных счетов представлены в таблице выше, только в случае КЗ должны будем мы, а не нам.

Произвести списание кредиторки можно, если в течение 3 лет компания не оплатила долг контрагенту. Каким путем это сделать? Потребуется следующее:

- Оформить акт инвентаризации расчетов с дебиторами и кредиторами;

- Оформить бухгалтерскую справку.

Важно: КЗ с истекшим сроком давности фирма должна отнести на внереализационные доходы.

Также следует аккуратно отнестись к процессу определения срока исковой давности по кредиторке, для этого можно воспользоваться Гражданским кодексом РФ (статьи 196 и 200).

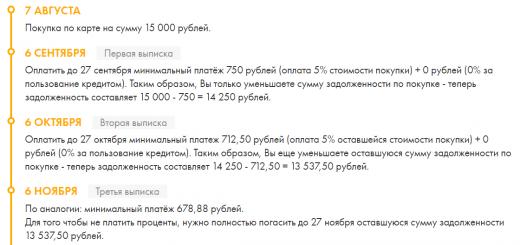

законодательству срок исковой давности считается с даты, которая указана в договоре, а не с даты, например, фактической поставки товаров или оказания услуг. Пример: фирма «Альфа» решила купить у контрагента те же кирпичи, заключила с «Гаммой» договор на их поставку, которая была осуществлена 7 июня 2014 года. В договоре значилось, что «Альфа» обязуется произвести оплату до 20 июня 2014 года. Оплаты не было. С какого числа считать срок исковой давности? С 20 июня. Следовательно, истечет он 20 июня 2017 года.

Как и в каких документах отображаются?

Дебиторка и кредиторка отражаются в бухгалтерской отчетности компании – бухгалтерском балансе (форма 1). Баланс представляет собой две части – актив (имущество) и пассив (капитал и обязательства, за счет которых и было сформировано имущество).

Дебиторка в балансе показывается во втором разделе актива в строке 1230. Краткосрочная кредиторка отображается в пятом разделе в строке 1520. Заемные средства в виде кредитов и займов располагаются в четвертом разделе — строка 1410 (долгосрочные) и в пятом разделе — строка 1510 (краткосрочные).

Попробуем ответить на самые распространенные вопросы, касающиеся дебиторки и кредиторки.

Обязательно ли страхование дебиторской задолженности?

В настоящее время участились случаи непогашения контрагентами дебиторки, поэтому актуальным будет вопрос – можно ли застраховать денежные средства, которые нашей компании должны другие? Можно, но это не является обязательным с точки зрения законодательства. Сейчас существует огромное количество фирм, оказывающих услуги по защите организаций от рисков остаться без выплат по дебиторке. Чтобы застраховаться от получения убытков, нужно заполнить определенные документы:

- Полный список контрагентов, с которым работает юридическое лицо.

- Анкета-заявление, освещающее финансовое состояние юридического лица.

На основании этих данных страхователь примет решение об условиях страхования. Многие фирмы, воспользовавшиеся услугами страховых компаний в 2008 году, после финансового кризиса смогли стабилизировать свое положение только благодаря страхованию дебиторки. Кто знает, что будет завтра? Поэтому, если у компании есть возможность защититься от недобросовестных контрагентов, ей стоит воспользоваться.

В чем важность мониторинга соотношения дебиторки и кредиторки?

Для объективной оценки экономического состояния организации следует постоянно анализировать показатели ее финансово-хозяйственной деятельности. Конечно, анализ должен быть комплексным, не стоит рассматривать, например, элементы баланса отдельно, важно уметь посмотреть на ситуацию в целом. Мониторинг соотношения дебиторской и кредиторской задолженностей здесь играет важную роль – основная идея в следующем: сумма дебиторки должна превышать сумму кредиторки.

о просто и логично для каждого человека, так как ситуация складывается для организации благоприятно, если ей должны больше, чем должна она. Безусловно, обратный вариант совсем не означает, что компания финансово несостоятельна, потому что смотреть нужно и на другие показатели, например, на денежные средства, которых может быть избыток. Правда, такое бывает крайне редко – если есть деньги, то почему бы не заплатить кредиторку? В идеале в компании должно культивироваться правило, по которому отсрочка в оплате КЗ примерно равна сроку ожидания выплат по ДЗ.

Какова ответственность за уклонение от погашения кредиторской задолженности?

Данный вопрос регулируется Уголовным кодексом РФ, статьей 177. Сейчас уголовная ответственность грозит тем, кто уклоняется от выплаты кредиторской задолженности, сумма которой превышает один миллион пятьсот тысяч рублей. Непогашение такого долга грозит одним из перечисленных ниже наказаний:

- Штраф (до двухсот тысяч рублей);

- Обязательные работы (до 480 часов);

- Принудительные работы (до 2 лет);

- Арест (до полугода);

- Лишение свободы (до 2 лет).

Сохраните статью в 2 клика:

Таким образом, суть дебиторской и кредиторской задолженностей простыми словами объясняется довольно легко – в первом случае денежные средства должны нам, во втором – мы являемся должниками. Интересно, что ситуация может быть одной, а двое ее участников будут являться разными сторонами: кто-то дебитором, а другой – кредитором.

Данный тип задолженности может позиционироваться в качестве одной из составных частей оборотного капитала. Кроме этого, он способен характеризовать отвлечение оборотных денежных средств для дальнейшего использования их дебиторами.

СПИСОК БАНКОВ

БАНКОВСКИЙ СЛОВАРЬ

АДРЕСА И ТЕЛЕФОНЫ ОТДЕЛЕНИЙ

БАНКОМАТЫ МОСКВЫ

ПОЛЕЗНЫЕ СТАТЬИ

СОДЕРЖАНИЕ

Любая фирма ведет учет своих доходов и затрат. Это имеет огромное значение и для крупномасштабных компаний, и для малых. Понятие дебиторская задолженность нередко фигурирует при подобных расчетах. Чтобы проанализировать данные по дебиторке и результативно их использовать, важно иметь на руках всю информацию, а также выстраивать тщательный ее контроль. Только в таком случае реально добиться позитивного результата. Сегодня поговорим о том, что такое дебиторская задолженность и рассмотрим её виды.

«Понятие» — что «значит» дебиторская задолженность

Это денежный объем, который организации обязаны проплатить дебиторы в рамках конкретных сроков. Дебитор – должник, физлицо или юридическое.

Дебиторская задолженность организации – это составная ее актива. Она действует негативно на компанию, так как входящими в нее средствами предприятие распоряжаться не может, а значит, они не будут пущены на выгодные проекты прямо в данный момент. Упущенное время – упущенные возможности. Вот почему столь серьезное значение имеет контролирование объема непогашенного долга.

Не всем начинающим бизнесменам ясно, что такое дебиторская задолженность и почему ее причисляют к активам, то есть к имуществу. Объясняется это так: дебиторка – что это? Долги, причитающиеся юрлицу от частных или иных юрлиц, но все еще не оплаченные.

Что такое дебиторская задолженность простыми словами? То, что задолжали организации. При устранении долгов в договоренный срок число денег в кассе растет. Отсюда очевидно, что дебиторка – часть имущества компании.

Этот инструмент не столь однозначен.

Если умело вести управление дебиторкой, она позволяет сделать рынок сбыта услуг или продукции, продвигаемой компанией, шире, открыть новые области для предполагаемого развития, наладить новые связи. Происходит это за счет отсрочки по оплатам.

Они разнообразны. Одни напрямую связаны с финансовым функционалом компании (предоставление товарного кредита), другие не зависят от него. Когда говорят о последнем варианте, чаще всего подразумевают недобросовестных партнеров. Они могли пойти на предложенные условия, заранее зная о своей платежной несостоятельности.

Продающие менеджеры нередко акцентируют внимание на собираемость средств, при этом некоторые стороны вопроса, в том числе напрямую связанные с интересами компании, могут быть упущены из виду. Это нередко касается и платежеспособности компании-партнера. Результат – возникновение и возрастание дебиторки, которую иногда приходится просто списывать.

Что же дебиторская задолженность представляет собой? Это долги клиентов за услуги или отправленную продукцию. Сюда же включают авансовые выплаты подрядчикам, суммы, выдающиеся под отчет на разнообразные нужды. К дебиторской задолженности относятся долги по ссудам, займам, которые могли быть выданы работникам предприятия. Частым явлением, конечно, остается долг заказчиков и покупателей. Порой дебиторка возникает при недоговорных ситуациях, например, при нанесении вреда.

Что входит в дебиторскую задолженность

Описывают два основных типа дебиторки:

- Та, по которой срок выплат не наступил.

- Просроченная.

Про первую уже было сказано выше. Дебиторская задолженность просроченная – это долги, которые не были своевременно погашены, то есть средства по ним не были внесены в сроки, прописанные в договоре. Большая часть таких долгов – расчеты с контрагентами.

Разобравшись с тем, что такое просроченная дебиторская задолженность, перейдем к ее разновидностям. Обычно ее подразделяют на сомнительную и безнадежную.

К первой относят неоплаченные своевременно долги, не обеспеченные поручительством, залогом. Такие обязательства сомнительны, что связано со способностью партнера платить и деловой репутацией. Примером дебиторской задолженности могут оказаться долги предприятия, предыдущая работа с которым показывала стабильность, то есть оно регулярно исполняло партнерские обязательства. Оно вполне может испытывать кратковременные денежные сложности, по опыту допустимо судить о благополучном исходе сделки, так как это заслуживший доверие партнер. А если таким же образом себя ведет клиент, с которым договор подписывается впервые, как он будет себя вести, неизвестно. Долг в последнем случае становится сомнительным, его причисляют к безнадежным. Названная дебиторская задолженность предприятия — это долги, взыскать которые нельзя по истечении закрепленного в законе времени (три года).

Появление безнадежных долгов может быть спровоцировано:

- Банкротством организации.

- Ликвидацией предприятия-должника.

- Концом срока исковой давности.

- Невозможностью взыскать долг, даже имея решение суда. Это может быть связано с переходом компании на оперативное управление, правда, подобные меры обычно связаны с проведением процедуры банкротства.

- Содержанием финансов на счете должника в банке, что лишен права продолжать ведение деятельности. Этот запрет может коснуться многих банков, что связано с инициативой ЦБ РФ, соответственно, исключать данный фактор нельзя.

Что делать, если дебиторская задолженность предприятия попадает под влияние данных факторов? Специалисты говорят о существовании двух вариантов:

- Арбитраж принимает постановление о ликвидации банка, при этом средств для ликвидации фирмы нет. Задолженность называют безнадежной и списывают. Для принятия подобного решения необходимой составляющей считаются документы от должника, подтверждающие его положение.

- Суд вынес решение о реструктуризации банка. В данном случае компания имеет возможность создания резерва по долгам сомнительного качества и ожидания наступления лучшей ситуации в компании-дебиторе или банке.

В отчетности разделяют краткосрочную и долгосрочную дебиторку.

Краткосрочной дебиторской задолженностью называют такую, при которой планируется возврат долга менее, чем через год. Под долгосрочной имеется в виду долг, по которому средства поступят не ранее, чем спустя двенадцать месяцев.

«Контроль» — что делать с дебиторской задолженностью.

Управление дебиторкой требует досконального подхода. Некоторые руководители досконально продумывают процессы, имеющие отношение к отсрочкам платежей, другие, упускают из виду этот вопрос. Однако практика доказывает: легкомысленное отношение к дебиторке нередко имеет плачевный исход.

Еще раз вернемся к тому, что значит дебиторская задолженность. Это составляющая оборотного капитала. Средства берутся из оборота и употребляются дебиторами.

Объясняясь юридическим языком, дебиторская задолженность предприятия — это включенные в состав имущества фирмы имущественные требования к прочим лицам.

Почему дебиторку необходимо контролировать? Потому что этот вопрос часто напрямую связан с безопасностью организации. Откладывая его решение, с одной стороны, владельцы бизнеса освобождают для себя массу времени. Но решения не происходит. Более того, с немалой вероятностью возникают всевозможные неприятные явления:

- Денежные средства теряются. Дебиторка: что это? Иной раз это прямая утрата финансов. Иной раз прослеживается связь с компаниями-однодневками, отсрочка платежа для которых не была обоснована. С них взятки гладки, даже решение суда не окажется панацеей при желании вернуть свои финансы.

- Финансовая стойкость компании может пошатнуться. При регулярной открытой дебиторке, организация может столкнуться с проблемой оплаты зарплаты, налогов и иных платежей.

- Происходит неэффективное употребление ресурсов. Над дебиторкой трудятся сразу несколько работников, включая менеджеров, директора, юристов. Развитие новых направлений при этом может притормаживаться. Плюс издержки в суде также могут быть далеко не маленькими.

- Страдает деловая репутация. При передаче продукции одному заказчику, второй их не получает (ждет). Помимо напряженных отношений с клиентурой неизбежно появление проблем: часть клиентов, скорее, отправится к конкурентам, чтобы избежать длительного ожидания.

- Конкурентные преимущества теряются. Дебиторская задолженность провоцирует дополнительные расходы. Если в обороте употребляются деньги компании, они не идут на развитие, если речь о заемных, то с них еще требуется выплата процентов.

Если копнуть глубже, можно найти и массу иных проблем. У каждого предприятия они будут индивидуальные, связанные со сферой деятельности и прочими нюансами.

Измерение и учет каждого показателя – основа разумного ведения бизнеса. Чтобы четко понимать, что относится к дебиторской задолженности и что стало ее первопричиной, нужно неизменно анализировать показатели, заниматься управлением процессом, не пуская его на самотек.

Важные мероприятия при работе с дебиторкой:

- Назначение лица, ведущего ее контроль (ревизора).

- Установка определенных дат контроля дебиторки.

- Введение регламента передачи продукции при применении отсрочки платежа. Контроль его исполнения.

- Регулярный учет размера дебиторки.

- Определение лимитов для всех контрагентов по долговременности и размеру отсрочки платежа.

- Крайне важно взвешивать состав дебиторки. Информацией для подобного анализа могут служить данные бухучета по дебиторке. Учитывать нужно не одну величину долга, но и время его появления.

- Чтобы понять состояние деловой октивности организации часто проводят сравнение сроков ликвидации дебиторки со сроками, на которые планировалось предоставить кредитование.

- Чтобы провести планирование дебиторки по результатам конца месяца, специалисты советуют обращаться к расчету коэффициента инкассации, демонстрирующего долю оплаты, осуществленной в текущем периоде до отгрузки продукции. К примеру, если клиент выплатит 70% суммы на стадии покупки, а 30% — спустя месяц, коэффициентом инкассации можно назвать 70% в этом месяце, а в последующем — 30%.

Многие практикуют учет информации о компаниях, задолжавших дебиторам. Это нередко приносит пользу и позволяет гасить кредиторские обязательства под дебиторку.

Разобравшись, что означает дебиторская задолженность, остается взять ее на контроль. Немаловажной окажется четкая сформированная система правил, которая помогает достичь решения многих проблем, связанных так или иначе с дебиторкой. Если держать в поле зрения все описанные показатели и моменты, можно не беспокоиться о здоровье компании.

Внимание, только СЕГОДНЯ!

amvtrade.ru

Дебиторская задолженность — информация из Википедии

Возникновению дебиторской задолженности

Возникновению задолженности такого типа предшествует ситуация, в которой товар по факту уже реализован, а вот оговоренная сумма ещё не переведена на счёт продавца. В данной ситуации не происходит составление какого-либо документа, который мог бы подтвердить факт задолженности в письменном виде. Исключением может оказаться поставленная подпись, подтверждающая приёмку товара на сопроводительном документе.

Виды дебиторской задолженности

Существует несколько видов дебиторской задолженности. Речь идёт о нормальной и просроченной.

- В первом случае речь идёт о задолженности за определённые товары, которые по факту уже принадлежат покупателю, но срок оплаты ещё не наступил.

- Просроченной дебиторской задолженностью называется задолженность за товары, по которым не поступила оплата в указанные двумя сторонами сроки. В свою очередь, такой тип задолженности может быть сомнительным или же безнадёжным. В последнем случае проблема разрешается при участии коллекторских агентств.

Вне зависимости от срока погашения дебиторской задолженности, она относится исключительно к оборотным активам фирмы. Соответственно и управление данной суммой на предприятиях осуществляется в чётко установленных рамках. Данная функция зачастую возлагается на финансового менеджера, генерального или коммерческого директора. Кроме этого, обязанности могут быть разделены между юридическим отделом и менеджерами.

Долгосрочная и краткосрочная дебиторская задолженность

Деление дебиторской задолженности на долгосрочную и краткосрочную обусловлено сроками возврата долгов подотчётными лицами, заёмщиками, заказчиками, покупателями.

Различают несколько видов долгосрочной дебиторской задолженности:

- за имущество, переданное в финансовую аренду, например, оборудование, здания, жильё;

- полученные долгосрочные векселя, которые являются инструментом долгосрочного привлечения финансовых ресурсов для финансирования приобретения конкретных активов, реализации долгосрочных проектов, связанных с осуществлением реальных инвестиций и др.

То есть это крупный заём денежных средств у организации, подлежащий длительному возврату.

Данный вид включает в себя расчёты с бюджетом, возврат долгов по выплаченным авансам, начисление доходов за предоставление в пользование денежных средств, внутренние расчеты и др.

Краткосрочная дебиторская задолженность рассматривается как платёжное средство при условии корректировки резерва по сомнительной задолженности или просроченной и безнадежной задолженности. Она доминирует в общей сумме задолженности, потому что предоставление отсрочки платежа по задолженности на период более года встречается очень редко.

Увеличение дебиторской задолженности — о чем это говорит, последствия

Динамический рост дебиторской задолженности приводит предприятие к определённым финансовым трудностям. Желание всеми средствами нарастить объемы прибыли без учёта возможных последствий может привести к плачевным результатам.

Для банковской системы увеличение дебиторской задолженности означает «выдёргивание» оборотных средств из оборота и их предоставление заёмщику с целью получения дополнительного дохода за счёт возврата клиентом взятого займа с процентами за пользование кредитом. Невозврат займа – это потеря собственных денег для банка, а если количество безнадёжных неплательщиков растёт и соответствующие работы по возврату долгов не ведутся, то банку грозят убытки, ведущие к неминуемому банкротству.

Также и для торговой компании – длительный долг по отсрочке платежей за предоставленную услугу или поставленную продукцию может привести к неприятным последствиям в плане финансового состояния дел и повлечь за собой судебное урегулирование.

Платежеспособность организации напрямую зависит от успешного управления оборотными активами, а предотвращение роста дебиторской задолженности предупредит дефицит оборотных средств. Если ведётся неграмотный контроль за платёжно-расчётной дисциплиной и кредиты предоставляются без достаточного рассмотрения платежеспособности заёмщика, анализа его надёжности в возвращении займа, мониторинга рынка, то в этом случае организация заведомо обрекает себя на уменьшение ликвидности собственных активов и снижение средств на своих счетах.

Основная цель менеджмента фирмы – это удержание задолженности в пределах допустимого уровня, который зависит от величины предприятия, от объёмов производства, от его территориальной принадлежности и ещё от многих других факторов.

Управление дебиторской задолженностью

Управлять дебиторской задолженностью на разных этапах необходимо по-разному. Не предварительном этапе очень важно объективно оценить надёжность и платёжеспособность клиента, оговорить все детали процедуры возврата денежных средств, корректно составить все необходимые документы.

После этого необходимо отслеживать факты оплаты задолженности и брать во внимание корректность заполнения подготовленных заранее бумаг.

На этапе активной текущей работы с клиентом важно также решить вопрос о штрафах за просрочку платежей и оговорить все детали кредитного лимита.

При образовании просроченной дебиторской задолженности на досудебной стадии должен проводиться комплекс работ по оценке действительного уровня платёжеспособности клиента. Неотъемлемым элементом на данном этапе являются переговоры между сторонами, по результатам которых принимается решение касательно дальнейшей работы с должником.

Если же переговорный процесс не смог в корне изменить созданную ситуацию, настаёт этап юридической работы с клиентом. Впоследствии вмешательства юристов компании, осуществляется процедура передачи задолженности в работу коллекторским агентствам. Последние, в свою очередь, принимать все необходимые меры для того, чтобы получить долг в судебном, исполнительном или досудебном порядке.

Любой из названных этапов может быть разбит на более мелкие процедуры. Также выбирается наиболее подходящий стиль общения с должником - в зависимости от ситуации применяется жёсткий или мягкий стиль поведения.

От того, каким образом будет осуществляться процедура возврата денежной суммы, может зависеть общий исход всего дела. Участие коллекторских агентств - это крайний случай. Однако при этом в его эффективности мало кто сомневается.

bankspravka.ru

Что такое дебиторская задолженность

Дебиторская задолженность (или как ее финансисты коротко называют – дебиторка) – это долги контрагентов перед компанией. Это деньги, которые еще не вернули фирме. Другими словами, дебиторская задолженность это все то, что должны вашей организации.

Дебиторка относится к активам. Ведь в будущем, когда контрагент погасит задолженность, компания сможет распоряжаться деньгами. В состав дебиторской задолженности организации входят не только деньги, она может быть и в форме других обязательств. Например, контрагент должен передать товары или оказать услугу.

Когда образуется дебиторская задолженность

Главная причина возникновения задолженности – различные даты выполнения своих обязательств сторонами договора. Например, поставщику уже отгрузили продукцию, а покупатель еще не перечислил деньги.

Наличие задолженности – неотъемлемый момент бизнеса (см. подробнее об управлении дебиторской задолженностью ). Конечно же, все хотят работать по предоплате или получать деньги в день отгрузки, но на практике это случается редко. Поставщики предоставляют отсрочку платежка, или коммерческий кредит. Во-первых, не все клиенты соглашаются работать по предоплате. Чтобы не терять рынок сбыта, поставщики предоставляют отсрочку. Поэтому отсрочка платежа выгодна обеим сторонам сделки: для покупателя это возможность временно использовать чужие оборотные средства, а для поставщика – возможность расширить рынок, увеличить количество потребителей.

Рост сбыта, объема продаж практически всегда неразрывно связан с ростом дебиторки . Поэтому когда компания проводит анализ показателей, надо выявлять причину роста количества долгов. Но слишком большая доля этого показателя в активах тоже плохо для организации. Ведь чем больше значение дебиторской задолженности, тем больше рискованная сумма невозврата и финансовых потерь

Дебиторами компании могут быть разные контрагенты и физические лица – поставщики, покупатели, сотрудники, налоговая и т.д. Приведем несколько примеров, когда возникает дебиторская задолженность.

- компания отгрузила покупателю аванс, но он еще не перечислил оплату;

- организация перевела продавцу предоплату, но он пока не поставил продукцию;

- фирма перечислила налоги больше, чем нужно;

- работодатель выдал сотруднику заем.

Виды дебиторской задолженности

Долги предприятия классифицируют по разным основаниям. Например, для бухгалтерского учета важны сроки погашения долгов. Поэтому задолженность разделяется на два вида в зависимости от срока погашения долга:

- долгосрочная . Это долги, погашение которых ожидается более чем через 12 месяцев после заключения договора.

- краткосрочная. Поступления денег по таким долгам компания ждет менее чем через 12 месяцев. Такую дебиторскую задолженность также называют текущей. Когда срок погашения задолженности, которая первоначально была долгосрочной, станет меньше 12 месяцев, долги перейдут в категорию краткосрочных.

В зависимости от поступления оплаты выделяют тоже два вида дебиторской задолженности:

- срочная. По такой дебиторке срок погашения в соответствии с договором еще не наступил. Такую задолженность еще называют нормальной;

- просроченная. Это обязательства, которые контрагенты не выполнили в срок. Дату платежа стороны устанавливают в договоре. Просроченная задолженность бывает сомнительной и безнадежной .

Сомнительным является долг, который с высокой вероятность контрагент не погасит полностью или частично. Долг становится сомнительным не только, если контрагент просрочил платеж. Если компания из СМИ или других источников выяснила, что у контрагента начались финансовые трудности. По сомнительным долгам в бухгалтерском и налоговом учете создают резервы.

Долг становится безнадежным, если его уже нереально взыскать. Такое происходит в двух случаях:

- истек срок исковой давности. Считать срок нужно с даты, когда организация узнала о нарушении своих прав. Например, если по договору покупатель должен оплатить товар не позднее 1 октября, то со следующего дня начинается просрочка. Другой пример - в договоре займа не определены сроки возврата денег. Тогда кредитор вправе предъявить требование о возврате, а покупатель должен вернуть деньги в течение 30 календарных дней (см., как вернуть просроченную дебиторку) .

- обязательство прекращено в связи с невозможностью его исполнения. Например, контрагента исключили из ЕГРЮЛ, приставы приняли постановление о невозможности взыскания долга. Правило об исключении из госреестра распространяется только на юридических лиц. Индивидуальный предприниматель даже после снятия с учета продолжает отвечать по своим долгам всем принадлежащим ему имуществом (ст. 24 ГК РФ). Долг бизнесмена станет безнадежным, если суд признал его банкротом или пристав не сможет взыскать долги.

Как снизить риск появления сомнительных и безнадежных долгов.

Каждая компания стремится, чтобы в ее деятельности сомнительных и безнадежных долгов не появлялось. Есть несколько действенных способов их избежать.

Предоплата . Компания избежит рисков невозврата, если включит в договор условие о 100-процентой предоплате. Недостаток способа – не все покупатели готовы работать на таких условиях.

Обеспечение поставки . Например, банковской гарантией, договором поручительства, залогом. Если контрагент не исполняет обязательств, то компания получит залог, долг за него оплатил поручитель.

Аккредитив . Этой формой расчетов пользуются не часто. В таком случае в сделке появляется третье лицо – банк, который и открывает аккредитив. Средства на оплату покупатель переводит не поставщику, а в банк на специальный счет. О том, что деньги на счете, банк сообщит поставщику. После этого продавец отгружает товар. Как только покупатель предоставит в банк документы, которые подтверждают отгрузку, банк переводит деньги на счет поставщика. Это способ безопасен как для покупателя, так и для продавца. Но он не пользуется популярность из-за своей стоимости – услуги банка стоят недешево.

ВИДЕО: С чем связаны риски неоплаты дебиторской задолженности

Константин Аношкин, финансовый эксперт рассказывает на видео, с чем связаны риски неоплаты долгов и как их избежать.

Как анализировать дебиторку предприятия

Компания отслеживает не только величину задолженности, но и показатели, рассчитанные на ее основе:

Коэффициент дебиторской задолженности (Кдз). Он показывает, какую часть активов компании составляют долги. Рассчитывают его следующим образом:

Кдз = ДЗ/А, где

ДЗ – общая сумма дебиторской задолженности

А – все активы организации.

Другим показателем является коэффициент оборачиваемости. То есть скорость погашения дебиторской задолженности – как быстро контрагенты перечисляют фирме деньги за проданные товары.

Этот коэффициент показывает, сколько раз за период компания получает от клиентов оплату в размере среднего остатка неоплаченной задолженности. Он показывает, на сколько эффективно компания взыскивает с контрагентов долги. Показатель рассчитывают по формуле:

К одз = Выр / СрОст дз, где

К одз – коэффициента оборачиваемости дебиторской задолженности,

Выр – выручка за период (см. подробнее про расчет оборачиваемости дебиторской задолженности ).

СрОст дз – средний остаток дебиторки. Чтобы его рассчитать, складывают дебиторскую задолженность на начало и конец периода и делят на два.

На основе коэффициента оборачиваемости рассчитывают среднее количество дней, в течение которых задолженность остается неоплаченной.

О дз = 365 / К одз

У этих показателей нет нормальных значений. Каждая компания в зависимости от особенностей работы определяет, в каких пределах должны находиться показатели. Чем выше коэффициент оборачиваемости, тем быстрее покупатели гасят долги. А это лучше для любого предприятия. Но высокая оборачиваемость не всегда свидетельствует об эффективной работе фирмы.

fd.ru

Некоторые бухгалтерские термины

При наличии собственной компании возникает целый ряд терминов, которые необходимо усвоить. Особенно, когда они касаются финансовых вопросов, нужно уметь ими оперировать. В бизнесе существует два вида задолженностей. И если кредитная задолженность никому не нужна, то дебиторская, это приятно. Для того, чтобы было понятно, о чем идет речь, следует ознакомиться с этим термином.

Дебиторская задолженность (сокращенно говорят – дебиторка) – долги контрагентов перед компанией. Пример: вы составили договор на продажу продукции, доставили ее, но вам не заплатили. Вы, как разумный бизнесмен даете отсрочку, и знаете, что вам выплатят эти деньги. По большому счету вы уже считаете, что финансы за сделку у вас на кармане, строите на них планы, но учитываете, что их еще нет. Это дебиторская задолженность. Не всегда под этим термином подразумеваются долги в виде денег. Помимо этого, вам могут быть должны отдать продукцию или предоставить свои услуги.

Чем хороша и плоха дебиторская задолженность

Конечно же, не всегда приятно заключать договор и выполнять свою часть, но вовремя не получать свое. Но без этого никак, ведь так устроен бизнес. И такое понятие встречается в сплошь и рядом. Представим только, что вы выразили недовольство по отношению к контрагенту, выполнив условия договора, и сказав, что ждете деньги/продукцию/услугу/ в сию минуту. В этом случае вы рискуете потерять этого партнера раз и навсегда, если вы используете его как место сбыта продукции. Но в случае вашего терпения, вы получаете хорошие отношения, возможно новых партнеров, и просто уважение. Ведь в любом случае, контрагент обязан будет выполнить свои условия договора, в обратно случае вы можете подать в суд или попытаться решить проблему другим путем.

Если компания планирует не «сидеть на месте», а развивать бизнес, путем расширения рынка сбыта, увеличения количества потребителей, то она неминуемо столкнется с ростом дебиторки. Мало клиентов согласны будут работать с вами по предоплате, поэтому придется терпеть задолженность других физических лиц по отношению к вам. Но даже большое количество таких долгов опасно для развития бизнеса. Ведь существует большой риск невозврата денежных средств или отмены сделки, что может повлиять на все дальнейшие планы.

Где встречается дебиторка?

Для того, чтобы лучше различать дебиторскую задолженность, следует рассмотреть ее на конкретных примерах:

- Компания привезла продукцию, но покупатель не выплатил деньги;

- За услугу была осуществлена предоплата, но она пока не была осуществлена;

- Директор дал сотруднику взаем;

- Налоговой было перечислено больше, чем нужно.

Данное разнообразие является дебиторской задолженностью.

Классификация задолженности

Дебиторскую задолженность характеризуют для представления о ней с первого взгляда.

По сроку выплаты ее делят на два пункта:

- Краткосрочная . В течение двенадцати месяцев контрагент должен будет выполнить условия договора;

- Долгосрочная . Долг, погашение которого ожидается больше чем через двенадцать месяцев. Когда такой долг должен будет выплачен меньше чем через установленный срок, его переводят в краткосрочный.

Также есть и более неприятные классификации задолженности для самой компании, когда речь идет о просрочке выплаты долга. Например, существует нормальная дебиторка – это когда срок выплаты долга еще не наступил. Просроченная дебиторка – это обратный термин, обозначающий, что дата отсрочки прошла, а долг еще не погашен. В таком случае просроченную дебиторку делят на две группы: сомнительная и безнадежная. Сомнительным является тот долг, который с малой вероятностью будет выплачен полностью или хотя бы частично. Такое случай обуславливается банкротством контрагента.

Банкротство

В случае безнадёжной задолженности, просроченный долг вернуть невозможно. Такое случается, если истек срок исковой давности, поэтому уже никак нельзя законом заставить вашего партнера вернуть долг, кроме как по совести или другими методами. Существует и другой критерий, который переводит дебиторскую задолженность в разряд безнадежных – исключение юридического лица из гос реестра.

Поэтому, следует обращать внимание на статус вашего контрагента, особенно если он является юридическим лицом на грани банкротства. О финансовом положении клиента заранее можно узнать от СМИ или других источников. А вот если был уложен договор с индивидуальным предпринимателем, то даже снятие с учета не может лишить его каких-либо долгов.

Чтобы избежать неуплаты дебиторской задолженности, следует тщательно прописать договор с указанием даты исполнения обязательств. Ведь если не указана дата, то вам могут не заплатить, но даже не должно останавливать опытного предпринимателя. Можно предъявить требование о возврате, и в течение месяца вам должно выплатить деньги. Также, можно потребовать частичную или полную предоплату. Но все это должно исходить из статуса вашего партнера и ваших с ним деловых отношений. С дебиторской задолженностью нужно быть осторожным и внимательным, зная кому можно доверять, а с кем быть строже.

wikifin.ru

Что считается дебиторской задолженностью предприятия

Дебиторская задолженность в бухгалтерии подразумевает сумму долгов, которые причитаются предприятию или компании со стороны потребителя (приобретателя) или прочих категории дебиторов за уже исполненные услуги. При этом организация имеет расчет на получение данного долга в конкретные сроки, согласуемые с дебитором.

Дебитор – лицо, являющееся должником организации, оказывающей услуги или продающей товары.

Если глубже погрузиться в терминологию, то данный вид задолженности есть разновидность актива, при этом следует учитывать, что средства, составляющие сумму долга не находятся на счете предприятия, что негативно сказывается на балансе и финансовом положении.

Это позволяет значительно увеличить объемы сбыта или круг потенциальных клиентов посредством предоставления отсрочек по платежам.

Структура дебиторской задолженности и расчет ДЗ и ее средней величины

Для нормального функционирования предприятия требуется выстраивание системы управления финансовыми рисками, неотъемлемой частью которой должен стать анализ дебиторской задолженности для своевременного выявление возможности не возврата средств.

Что такое дебиторская задолженность-смотрите в этом видео:

На первоначальном этапе построения подобной системы следует учитывать все данные об имеющейся ДЗ по датам, для чего необходимо распределить ее по составным частям структуры:

- общая сумма долга и количество должников;

- доля, составляемая «дебиторкой» в финансовом портфеле организации;

- разделение задолженности по временным характеристикам;

- распределение долга по размеру выплат.

Самая простая формула расчета дебиторской задолженности (ДЗ) будет иметь вид:

ДЗ=ДЗ 1 +Т-Р, где

ДЗ 1 –задолженность на конец предыдущего отчетного периода;

Т – стоимость услуг по договору;

Р – поступления от реализации.

К примеру, чтобы определить среднюю ДЗ, необходимо сумму значений величины дебиторской задолженности на начало и конец периода, разделить пополам.

Также для более полного расчета ДЗ может учитываться оборачиваемость, рыночная стоимость, период сбора задолженности. При этом важно учитывать именно коэффициент оборачиваемости, наглядно демонстрирующий процент вырученных средств на потраченный рубль.

Формула для вычисления оборачиваемости имеет следующий вид:

Ко=Р/средняя ДЗ, где

Ко – коэффициент оборачиваемости;

Р – выручка, полученная организацией от продажи в кредит.

Еще одним показателем, который высчитывается математически и отражает оборачиваемость в днях, позволяет представить в цифрах срок возврата ДЗ. Этот показатель высчитывается по формуле:

Код=T/Ко, где

Код – срок оборачиваемости;

T – период времени, подвергаемого анализу.

Виды задолженности, такие как, краткосрочная и долгосрочная и другие

Существует большое количество критериев, позволяющих распределить ДЗ по видам. Первым, самым крупным делением задолженности служит ее распределение по времени погашения причитающегося долга:

- краткосрочная ДЗ. В эту группу включаются суммы, которые ожидаются к поступлению на счета организации в течение текущего финансового года;

- долгосрочная ДЗ. Она включает в себя выплаты, которые должны поступить на счет в срок более года после наступления окончания отчетного периода.

Временное разделение устанавливается Приказом Минфина РФ №43 Н от 06.07.1999 года, где четко прописаны виды задолженности по срокам погашения.

Следующим критерием, определяющим виды ДЗ, является поступление оплаты. В данном случае задолженность будет делиться на:

- нормальную ДЗ, включающую в себя средства за оказанные услуги или проданные товары, сроки поступления которых еще не наступили согласно действующему договору;

- просроченная ДЗ, когда суммы за выполненную в срок работу не поступили на счета организации вовремя.

Следуя этому правилу просроченная задолженность подразделяется на:

- сомнительную, когда финансовое положение дебитора далеко от стабильного, но шанс получить денежные средства существует;

- безнадежную, образующуюся в случаях банкротства дебитора. В этом случае рассчитывать на возвращение долга не следует.

- отсроченная задолженность. Вид, отличающийся продлением сроков выплаты долга после предварительного соглашения сторон.

В бухгалтерии принято выделять еще одну разновидность задолженности, определяемую по объекту долга:

- товары, услуги или прочие виды работ в соответствии с договором;

- обязательства по полученным векселям;

- расчетные операции с бюджетом, что включает в себя налог на добавочную стоимость, уплачиваемый при прохождении таможенного контроля в случае ввоза товара в страну;

- финансовые отношения с персоналом, особенно с материально ответственными лицами;

Причины возникновения дебиторской задолженности

Если разновидностей задолженности несколько, то причин ее появления намного меньше. Две основные причины, приводящие к появлению долга заключаются в:

- осуществлении процесса нормальной деятельности, во время которой происходит образование долга в силу несвоевременной проплаты заказчиками выполненной работы;

- неудовлетворительное состояние платежной дисциплины, включающая в себя не только несвоевременное исполнение должниками возлагаемых на них договором обязательств по своевременной оплате, но также неграмотное составление самих договорных документов.

Первичный документ появляется в момент совершения операции (сделки) или сразу после ее завершения.

Существует возможность указать момент перехода обязательств выплаты долга отдельно в «теле» договора. Именно этот срок будет отражаться в соответствующей строке бухгалтерской отчетности.

Дебиторскую задолженность можно продать, а как именно это сделать узнаете из этого видео:

Если в договоре отдельно не проговаривается срок наступления обязательств по выплате долга покупателем, то в соответствии с требованиями ГК РФ временем возникновения подобных обстоятельств считается момент отгрузки товара продавцом или отпуска услуги, что подтверждается актом выполненных работ или оформлением транспортной накладной.

Инвентаризация – возможность четко отследить имеющуюся задолженность

Чтобы полностью знать масштабы имеющихся долгов со стороны дебиторов регулярно требуется проводить процесс инвентаризации ДЗ посредством актов сверки по каждому конкретному договору.

Следует иметь в виду, что момент подписания акта сверки является временем прекращения действия текущей ДЗ и является точкой отсчета нового периода.

При проведении процесса инвентаризации ДЗ важно правильно оценивать объем просроченной и сомнительной задолженности. Также не менее важным является определение возможности формирования резерва в балансе предприятия исходя из суммы сомнительного долга.

Это требует анализа всех сумм, имеющихся в графе «дебиторская задолженность» на предмет их сомнительности. Задолженность, объектом которой являются расчеты с персоналом, также требует учета и объективной оценки.

Еще одним действием при инвентаризации является анализ имеющихся дебетовых остатков по счетам, предполагающим налоговые выплаты. Это действие проводится с целью выявления совершенных переплат.

Уступка дебиторской задолженности по договору цессии

Нередко у организации возникают ситуации, когда требуется продать имеющуюся ДЗ. Совершение данной сделки осуществляется в рамках договор уступки права, иначе называемого договор цессии.

Сумма приобретения будет являться для цессионария начальной стоимостью дебиторской задолженности. Еще одним важным нюансом перепродажи ДЗ является налогообложение.

Если предметом договора цессии являются услуги или товары, подлежащие налогообложению, то НДС выплачивается организацией-приобретателем не только с суммы задолженности, но также с разницы, на которую действительная ДЗ превышает стоимость сделки.

При этом совершенно не важно, насколько меньше оказалась цена совершенной сделки, НДС придется заплатить полностью.

Должник, дебитор (от латинского слова debitum-долг, обязанность) одна из сторон гражданско-правового обязательства имущественной связи между двумя или более лицами. Дебиторская задолженность - это сумма долга...

Взыскание дебиторской задолженности в сфере жилищно-коммунального хозяйства

Дебиторская задолженность регулируется следующими правовыми актами: Налоговый Кодекс, Гражданский Кодекс...

Взыскание дебиторской задолженности в сфере жилищно-коммунального хозяйства

Дебиторская задолженность перед предприятиями ЖКХ возникает в случаях неоплаты принятой энергии в установленный срок гражданами, исполнителями и организациями, являющимися потребителями отпущенной энергии этих предприятий. Согласно ст.ст...

Взыскание дебиторской задолженности в сфере жилищно-коммунального хозяйства

До недавнего времени экономическая заинтересованность предприятий ЖКХ практически отсутствовала, а, значит, и повышение сбора платежей населения за предоставленные жилищно-коммунальные услуги (ЖКУ)...

Взыскание дебиторской задолженности в сфере жилищно-коммунального хозяйства

Законодатель предусмотрел и распределил юрисдикцию судов рассматривающих дела по исковым заявлениям к ответчикам, являющемся юридическими ил физическими лицами...

Ликвидация юридических лиц: правовые аспекты, проблемы и пути их разрешения

Для того чтобы у компании были деньги на удовлетворение требований кредиторов, ей необходимо взыскать задолженность со своих должников. С этой целью ликвидационная комиссия проводит претензионную и судебную работу с ними. Вместе с тем...

Правовой статус гражданина - предпринимателя

Одним из основных условий осуществления предпринимательской деятельности является ее легитимность, т.е. государственное подтверждение законности вхождения субъектов в хозяйственный оборот...

Правовой статус гражданина-предпринимателя

Одним из основных условий осуществления предпринимательской деятельности является ее легитимность, т.е. государственное подтверждение законности вхождения субьектов в хозяйственный оборот...

Правоотношения

К физическим лицам относятся: v граждане, v иностранные граждане. v Лица без гражданства. Для физических лиц, как участников гражданских правоотношений применяется понятие права субъективности...

Правосубъектность физических и юридических лиц

Правосубъектность - социально-правовая возможность субъекта быть участником гражданских правоотношений. По сути, она представляет собой право общего типа, обеспеченное государством материальными и юридическими гарантиями...

Совершенствование системы администрирования страховых взносов на обязательное социальное страхование

В соответствии с порядком, установленным Федеральным законом № 212-ФЗ, взыскание задолженности по страховым взносам производится как в бесспорном, так и в судебном порядке. В соответствии с ч...

Становление института банкротства физических лиц в России

В течение последних десятилетий в мире наблюдается значительное увеличение объемов потребительского кредитования (в т. ч. распространение кредитных карт) благодаря дерегуляции, распространению технологий и информации и других факторов...

Субъекты правоотношений

Основными методами, которые были использованы в ходе работы, являются метод анализа, и описательный метод. Теория правоотношений, представленная в ряде научных работ -- Вишневского А.Ф., Горбатока Н.А., Кучинского В.А. и других ученых...

Субъекты правоотношений

правоотношение дееспособность субъект Если социальной предпосылкой правосубъектности служит свобода воли человека, то ее содержание, то есть содержание особого свойства, сообщаемого юридическими нормами участникам общественных отношений...

Функции и задачи Пенсионного фонда Российской Федерации

Отдел состоит из 22 специалистов. Отдел осуществляет выявление, регистрацию и учет страхователей в установленном порядке в соответствии с действующим законодательство...

Дебиторский долг подлежит списанию в случае, если срок исковой давности не завершен. Основанием для этого является утверждение соответствующего приказа .

Факт списания гарантирует сформированной отчетности достоверность, поскольку сведения о долговых обязательствах дебитора являются обязательными составляющими учета пассива и актива организации.

Необходимость процедуры

Задолженность формируется в случае, если:

- поставщик, принявший предоплату, не отгрузил по разным на то причинам оплаченную продукцию или не предоставил услугу;

- покупатель не выполнил надлежащим образом возложенные на него обязательства по оплате товаров, услуг или работы;

- заемщик не смог вернуть выданный ему заем;

- рабочий не смог отчитаться по суммам, выданным ему под отчет.

В бухгалтерском учете она подлежит списанию:

- по истечении срока исковой давности;

- в иных ситуациях, при которых она становится невозможной для дальнейшего взыскания, к примеру, по причине ликвидации.

К сведению, задолженность списывается отдельно по каждому имеющемуся обязательству.

Процедура списания долговых обязательств в налоговом учете регулируется ст. 265 НК РФ .

Процедура списания долговых обязательств в налоговом учете регулируется ст. 265 НК РФ .

Среди нормативных актов выделяют:

- в бухучете списание осуществляется согласно Положению №34н ;

- отражение задолженности в учете регулируется Федеральным законом №129 ;

- период отображения задолженности, включая порядок исполнения возложенных обязательств, регулируется нормами ГК РФ.

В балансе компаний отображение операция осуществляется согласно Приказу №66 .

Порядок передачи

В случае ликвидации компании с дебиторской задолженностью, причиной для списания считается выписка из ЕГРЮЛ , способная официально подтвердить закрытие предприятия. Если же должник находится только на этапе банкротства, то списание не представляется возможным до момента завершения стадии конкурсного производства.

При исключении компании из ЕГРЮЛ согласно решению налогового органа, данный факт не связан напрямую с ликвидацией, из-за чего отсутствует возможность аннулировать задолженность.

В таком случае, согласно разъяснениям Минфина, есть только несколько выходов :

- заявить персональные требования к должнику и тем самым инициировать процедуру банкротства — в течение первых 3 месяцев после исключения из ЕГРЮЛ;

- обжаловать исключение из реестра путем обращения в судебный орган — в течение 1 года.

Приняв решение простить долг в полном либо частичном объеме, к примеру, путем подписания мирового соглашения, данная операция обладает безвозмездным характером передачи имущественных прав в соответствии со ст. 270 НК РФ .

Из этого следует, что этот размер средств невозможно отобразить в затратах.

Процедура ликвидации может быть:

- добровольной;

- принудительной.

Отличительной особенностью является то, что компания можно добровольно принять решение о прекращении своей деятельности, а в последнем случае — обязанность, возложенная контролирующими органами и судом в частности.

Самостоятельно можно принять решение в случае:

- Слияния одной организации с другой . В такой ситуации несколько предприятий вынуждены прекратить занятость и зарегистрироваться по-новому.

- Поглощения одной организацией второй — одна из них прекращает работу, а свое имущество передает в право собственности иной.

- Если по завершению второго года работы себестоимость чистых активов организации станет ниже, чем имеющаяся сумма уставного капитала .

- Если руководство компании приняло решение о прекращении своей занятости . К примеру, организация признана убыточной, и владельцы приняли решение ее закрыть, поскольку отсутствуют перспективы развития.

Согласно со ст. 61 Гражданского кодекса РФ , под процедурой ликвидации подразумевается прекращение работы без перехода прав и обязанностей в установленном порядке правопреемства его деятельности к иным лицам за исключением случаев, которые предусмотрены законодательством РФ.

Согласно со ст. 61 Гражданского кодекса РФ , под процедурой ликвидации подразумевается прекращение работы без перехода прав и обязанностей в установленном порядке правопреемства его деятельности к иным лицам за исключением случаев, которые предусмотрены законодательством РФ.

В случае закрытия предприятия компания исключается из реестра юридических лиц, из-за чего все имеющиеся доли сгорают, т.е. она больше никому ничего не должна.

Принудительная ликвидация возникает в случае:

- признания ее неплатежеспособной — если инициаторами выступают кредиторы;

- исключения недействующего предприятия из государственного реестра юридических лиц налоговой службой.

Налоговый орган может принять подобное решение в том случае, если:

- в течение последнего года предприятие не предоставляло отчетность относительно налогов и сборов — согласно Федеральному закону №129 ;

- компания не осуществляла операций хотя бы по одному расчетному банковскому счету — согласно ст. 21.1 Федеральному закону №129 .

Помимо этого, принудительная ликвидация возможна в случае, если:

- в ЕГРЮЛ в течение более чем полугода имели место быть данные о юридическом лице, по отношению к которым была внесена запись относительно их недостоверности — согласно ст. 21.1 Федерального закона №129 ;

- предприятие должно быть закрыто, но у него отсутствует достаточно средств на процедуру, а возложить все затраты на собственников не представляется возможным.

К сведению, в период ликвидации компания вынуждена погасить все возложенные на нее долговые обязательства. Погашение осуществляется за счет имущества предприятия (к ним относят: основные средства, денежный капитал в наличном виде и на кассе, материалы и товары), а также за счет взысканий дебиторской задолженности.

По завершению процедуры должна быть внесена соответствующая запись в государственный реестр относительно исключения из него предприятия.

В случае невыплаты задолженности долговые обязательства считаются такими, как безнадежными и подлежат дальнейшему списанию.

Основные проводки

Порядок списания долговых обязательств в бухгалтерском учете компании напрямую зависит от того, имеется ли резерв по сомнительным долговым обязательствам.

В случае его наличия необходимо сделать запись: Дебет 63 Кредит 62 (76 либо иной счет по учету долговых обязательств перед компанией) — списание дебиторского долга за счет резерва по сомнительной задолженности.

Если же размер долговых обязательств больше имеющегося резерва, то полученная разница относится к счету иных затрат: Дебет 91.2 Кредит 62 (счет может быть использован иной).

Списанные долговые обязательства подлежат хранению 5 лет и должны учитываться по дебетовому счету 007 в полном объеме. Только по истечении указанного периода она подлежит списанию окончательно.

В случае отсутствия сформированного резерва должны быть произведены такие проводки :

- Дебет 91.2 Кредит 62 (счет может быть назначен другой — списание в затраты средств, которые не представляется возможность получить);

- Дебет 007 — списанные долговые обязательства учтены.

Хранить документацию, которая подтверждает факт списания дебиторских долговых обязательств с целью бухгалтерского учета, необходимо не меньше 5 лет с момента возникновения обстоятельств.

На счете 007 необходимо вести аналитический учет непосредственно в разрезе каждого контрагента.

Консультация эксперта по поводу списания дебиторской задолженности — ниже на видео.