Информация обновлена: 20.01.2020

Чтобы заранее оценить вероятность одобрения кредита, заемщик может проверить информацию об уже оформленным и погашенным долгам - кредитную историю. Но сделать это самому может быть сложно. Нужно выяснить, где хранится ваша история, отправить запрос по установленной форме и дождаться отчета.

В этой статье мы расскажем вам, как бесплатно и самостоятельно проверить свою через интернет. Вы узнаете, как найти бюро, в котором хранится ваша КИ, и как правильно отправить запрос на получение подробного отчета. Также вы узнаете о других способах, которые помогут вам оценить свою кредитоспособность.

Что такое кредитная история

Кредитная история (КИ) - это информация о кредитах, которые оформлял заемщик, платежам по ним, просрочкам и штрафам. В нее заносятся сведения обо всех кредитах и займах (потребительских, ипотеках, кредитных картах, овердрафте, микрозаймах и других), которые человек получал в банках, МФК и других компаниях. Она хранится 10 лет с момента последних изменений.

На эту информацию опираются кредитные организации (банки, МФК, ломбарды и другие) в процессе оценки клиента. Вместе с уровнем дохода, занятостью и регистрацией она относится к основным характеристикам заемщика. Если в КИ человека окажется много проблем, ему могут отказать в кредите или займе.

Хранением и ведением кредитных историй граждан и организаций занимаются специализированные организации - Бюро кредитных историй (БКИ) . Также они предоставляют отчеты по КИ заемщикам и организациям. БКИ могут быть независимыми компаниями или подразделениями крупных банков. Работой всех бюро руководит специальный орган - Центральный каталог кредитных историй (ЦККИ).

Для доступа к Центральному каталогу заемщику необходим так называемый код субъекта кредитной истории. Это буквенно-числовой код, который служит номером человека в системе БКИ. Данный код присваивается заемщику при заполнении заявки на кредит. Он оформляется бессрочно, его можно изменить или аннулировать по заявлению заемщика.

Порядок формирования и использования КИ, а также предоставления доступа к ним, определяет Федеральный закон №218-ФЗ "О кредитных историях ".

Для чего нужно знать кредитную историю

Заемщик должен регулярно проверять кредитную историю и быть в курсе всех своих долгов. Благодаря этому вы сможете:

- Оценить вероятность одобрения кредита или займа

- Более точно определять причину отказа в кредите

- Отслеживать проблемы, мешающие получению займа и исправлять их

- Дополнительно проверять себя перед выездом за границу - из-за проблем с кредитами вас могут не выпустить из страны

- Отслеживать ошибки банков и БКИ - например, присвоенные по ошибке чужие кредиты

- Иметь доказательства наличия или отсутствия долга для коллекторов или судебных приставов

Бесплатный способ посмотреть свою кредитную историю в БКИ

Любой заемщик имеет право раз в год бесплатно обратиться в бюро, чтобы получить подробный отчет о своей КИ. Для этого нужно сначала узнать, какое БКИ ведет вашу историю, а затем отправить в него запрос. Рассмотрим порядок получения отчета подробнее.

Шаг 1. Узнаем, в каком БКИ хранится ваша кредитная история

Все банки в обязательном порядке передают информацию о местонахождении вашей КИ в ЦККИ. Центральный каталог подчиняется Центробанку

Узнать ваше бюро через интернет можно следующим образом:

Есть несколько способов узнать свой код субъекта:

- Обратиться в банк, который выдал вам кредит (бесплатно )

- Проверить договор кредита или займа - обычно код указывается в нем или приложениях к нему (бесплатно )

- Направить телеграмму в Центральный каталог (бесплатно )

- Удаленно через НБКИ (придется заверить запрос у нотариуса и отправить его по почте) (платно )

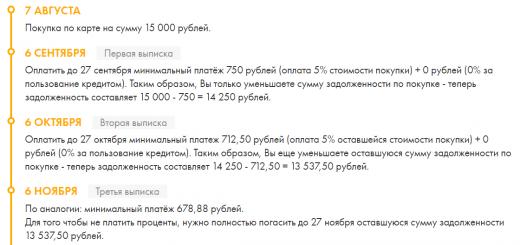

Если у вас еще нет кода субъекта или вы хотите его изменить, то код можно создать заново. Для этого обратитесь с паспортом в любой банк и напишите заявление, или отправьте телеграмму в Каталог. В телеграмме укажите данные из шага 2, только без кода субъекта. ЦККИ также может потребовать заверенные нотариусом копии документов, подтверждающих личность. Новый код субъекта будет готов через 10 дней. Стоимость услуги составляет от 300 рублей.

Если у вас еще нет кредитной истории, то запросить или сформировать код вы не сможете.

Шаг 2. Обращаемся за бесплатным отчетом в БКИ

В письме из ЦККИ вы узнаете, в каких бюро хранится ваша кредитная история. Получить отчет вы сможете несколькими способами:

- Отправить онлайн-заявку на сайте бюро. Зарегистрируйте личный кабинет и подтвердите свою личность способом, который предлагает бюро (например, ответьте на контрольные вопросы или обратитесь в отделение БКИ). После этого вы сможете направить заявку на предоставление кредитной истории

- Обратиться в отделение бюро, если они есть в вашем городе. Здесь вам нужно будет подтвердить свою личность и заполнить заявление на выдачу КИ

- Направить телеграмму в бюро. В телеграмме нужно указать (каждый пункт с новой строки):

- Наименование и адрес БКИ, указанный в письме от ЦККИ

- Фамилию, имя и отчество

- Дату и место рождения

- Паспортные данные (серия, номер, кем и когда выдан)

- Адрес прописки

- Адрес фактического проживания (если не совпадает с пропиской)

- Контактный номер телефона

Нужно попросить телеграфиста проверить паспортные данные и заверить вашу подпись:

Паспортные данные и собственноручную подпись Иванова Петра Сидоровича удостоверяю. Начальник 1 отделения связи Иванова .

Данные о ваших кредитах вы можете скачать на сайте или забрать в отделении бюро, заказать доставку курьером или заказным письмом. От способа зависит скорость получения сведений и стоимость их предоставления.

Как выглядит кредитная история

От вашего бюро вы получите документ с кредитной историей. Выглядит он примерно так:

Лист 1

Скриншот: www.nbki.ru

Скриншот: www.nbki.ru

Лист 2

Скриншот: www.nbki.ru

Скриншот: www.nbki.ru

Лист 3

Скриншот: www.nbki.ru

Скриншот: www.nbki.ru

Лист 4

Скриншот: www.nbki.ru

Скриншот: www.nbki.ru

Как читать кредитную историю

Скриншот: www.equifax.ru

Скриншот: www.equifax.ru

Что делать, если в КИ нашлись ошибки

Иногда в процессе ведения кредитной истории бюро может допустить ошибки - например, указать неправильные сведения или приписать чужой долг. Ошибки также могут возникнуть, если банк получил платеж по кредиту с задержкой или не вовремя отправил данные о заемщике. Неверные сведения могут появиться и из-за мошенников, которые пытались взять кредит или займ по вашим документам.

Из-за этих ошибок история может сильно испортиться - это навредит дальнейшему взаимодействию с банками и другими организациями.

Если вы увидели в вашей истории ошибки, рекомендуется обратится в полицию. Также нужно написать заявление в БКИ. Подготовьте документы, которые докажут наличие или отсутствие долга - например, справку из банка, в котором вы оформили кредит. Исправления вносятся в течение 30 дней с момента регистрации заявления. Если этого не произошло - обжалуйте действия бюро через суд.

Как еще можно получить кредитную историю

Если ваша история хранится сразу в нескольких бюро или вы не хотите тратить время на самостоятельный поиск, то вы можете обратиться за помощью к компаниям-посредникам. За отдельную плату они соберут информацию о долгах заемщика и подготовят подробный отчет.

Также вместо кредитной истории можно узнать кредитный рейтинг - примерный балл, который показывает вероятность одобрения заявки. На этот балл, кроме кредитов и займов, могут влиять и другие характеристики - например, уровень доходов заемщика. У нас вы сможете быстро и бесплатно узнать свой рейтинг. Для этого достаточно только паспорта.

Следите ли вы за своей кредитной историей? Помогла ли наша статья узнать о состоянии вашей КИ? Оставить свое мнение и рассказать о других способах проверки кредитной истории вы можете в комментариях.

Вы нашли ответы на все свои вопросы в данной статье?

Основатель проекта #ВсеЗаймыОнлайн. Долгое время работал в банковской сфере, поэтому хорошо знает, как она устроена снаружи и изнутри. Разбирается во всех банковских продуктах и правилах их работы. В свободное время изучает новые банковские продукты и технологии.

maxzaharov@сайт

(6

оценок, среднее: 4.5

из 5)

Кредитная история (КИ) - это официальный документ, содержащий информацию о кредитах. Сюда, помимо личных данных, включены сведения об одобренных и отвергнутых заявках заемщика. Формирование КИ стартует с момента первого обращения в банк за кредитом, хранится в бюро кредитных историй (БКИ). Самое большое количество КИ охватывает база НБКИ (). Поэтому у многих возникает вопрос, как через нбки узнать кредитную историю бесплатно онлайн.

Как формируется кредитная история в бюро

Согласно законодательству РФ каждая финансовая организация должна иметь договор с бюро для передачи информации. Надо сказать, что БКИ – это коммерческая организация, которая предоставляет услуги по сбору, обработке, хранению, защите информации о заемщиках. Закон № 218-ФЗ уполномочивает БКИ передавать запрошенную информацию юридическим и физическим лицам. Срок хранения – 10 лет, далее информация передается в архив. Для осуществления возложенных функций бюро обязано пройти регистрацию.

Консолидация информации происходит в Центральном каталоге , который подведомствен Центральному Банку РФ. Стоит понимать, что непосредственно досье заемщиков Банк России не хранит . В его распоряжение попадают титульные части, которые и предоставляются в качестве ответов поступающие на запросы.

По последней информации в госреестре РФ официально зарегистрированы 16 БКИ.

Акулами бизнеса считаются , НБКИ, охватывающими до 90 % информации о заемщиках России.

Крупнейшая база кредитных историй – НБКИ

Самая многочисленная база заемщиков находится в НБКИ. Деятельность бюро начинает отсчет с 2005 года. Основными обязанностями являются: консолидация информации по кредитам от банков, микрофинансовых организаций (МФО) и иных кредиторов. НБКИ стремится к постоянному росту числа партнеров. База насчитывает более 3 тыс. финансовых учреждений.

Через нбки узнать кредитную историю бесплатно можно путем:

- отправки запроса по почте. Запрос должен быть заверен нотариально. Если с момента последнего запроса не прошло оговоренного законом периода (1 год), то заплатить нужно будет 450 рублей (это без учета услуг нотариуса и почтовой связи) и приложить квитанцию к запросу.

- отправки запроса телеграммой. В этом случае подпись заверяется сотрудником почтового отделения.

- личного посещения офиса в г. Москва;

- обращения к организациям-партнерам в регионах. ↪ Заказать отчет можно по ссылке

Стоимость кредитного отчета определяется партнером и бесплатно не предоставляется.

В первых двух случаях реакция на запрос составляет 3 рабочих дня (ответ направляет по почте), в остальных – от 15 минут (при обращении к партнеру онлайн) до 1 дня (посещение офиса).

ВАЖНО! Список является исчерпывающим, то есть через НБКИ узнать кредитную историю бесплатно онлайн не возможно. Работает через курьеров, почту, партнеров.

Спрос на проверку финансового состояния заемщиков растет с каждым днем. Являясь крупнейшей, но не единственной базой НБКИ позиционирует дополнительную услугу – получение справки из ЦККИ, которая отфильтрует информацию о Вас со всех бюро. Услуга является платной – 300 рублей. И опять все круги ада: запрос, нотариус, почта, ожидание. А результат – список БКИ, где искать досье. И те же манипуляции, только относительно каждого бюро, указанного в списке.

ВНИМАНИЕ! В России отсутствует единая база КИ. Заказ кредитного отчета с использованием специализированных сервисов обойдется дешевле, чем работа с каждым бюро в отдельности. Не говоря уже о потраченном времени, которое, как известно, стоит денег.

Отчет по кредитной истории онлайн без головной боли за 15 минут

Получается, вновь сформированное БКИ собирает информацию из банков, а потом начинает ей приторговывать. От разнообразия и неразберихи страдают заемщики, для которых нет четких рекомендаций по получению КИ. БКИ оказываются в удобном положении, когда несведущие граждане покупают досье, которое можно продавать бесчисленное множество раз.

Многие заемщики не желают пользоваться бесплатным вариантом. Не знают загадочный код субъекта, не хотят ждать и тратить время на беготню. Кроме того получение досье 1 раз в год не такое уж и бесплатное, если учесть сопутствующие расходы. Когда читаешь, сколько нужно сделать для работы с базой НБКИ, то понимаешь, что лучше отдать 350 рублей, которые избавят от головной боли. Именно столько стоит отчет на платформе партнера ↪ BKI24.INFO .

БКИ24 предлагает оперативное получение кредитного отчета на сайте (в течение 15 минут) без разъездов. Отчет содержит полноценную информацию о числе кредитов, платежей по ним, сумме долга. Ценным становится процент вероятности одобрения последующих заявок. В случае низкой вероятности оговариваются причины.

Кредитное досье на сайте BKI24.INFO доступно на круглосуточной основе без лимитирования количества запросов. Это удобный и оптимальный вариант получения отчета, так как НБКИ узнать кредитную историю бесплатно онлайн не позволяет.

Реально ли в НБКИ получить КИ бесплатно и остальные способы проверки was last modified: 11 октября, 2017 by Александр Невский

Что такое Кредитная история

Кредитная история (КИ) – это данные о полученных кредитных продуктах и о том, как они погашались. Субъектом в данном случае выступает юридическое или физическое лицо (в том числе индивидуальный предприниматель), которое является заемщиком. В отчете также содержится информация о судебных взысканиях (если таковые были), алиментах, просрочках оплаты ЖКХ, мобильной связи, штрафах ГИБДД и налоговых взысканиях.

Именно поэтому каждый гражданин Российской Федерации обладает кредитным рейтингом , не зависимо от того, обращался ли он за получением кредитного продукта ранее или нет. Кредитная история хранит все сведения о задолженностях как в банках, так и в государственных органах.

Где хранится Кредитная история

Почти все кредитные истории Россиян хранятся в четырех крупнейших БКИ:

- АО «Национальное бюро кредитных историй» (НБКИ).

- ЗАО «Объединенное Кредитное Бюро» (ОКБ).

- Бюро кредитных историй «Эквифакс» (Equifax Credit Services).

- ООО «Кредитное бюро Русский Стандарт».

Чтобы узнать, в каком бюро хранится Ваша кредитная история, нужно знать Ваш код субъекта кредитной истории , который формируют при заключении договора на кредит. Отправив запрос в Центральный каталог кредитных историй (ЦККИ) или через сайт Банка России с указанием кода субъекта кредитной истории , Вы получите перечень бюро.

Если Вы не сформировали себе свой специальный код субъекта кредитной истории - значит, его у Вас просто нет. Но для того, чтобы узнать свою кредитную историю, вовсе не обязательно знать код субъекта – достаточно просто обратиться в один из сервисов проверки КИ онлайн, которые сотрудничают со всеми бюро кредитных историй , например, через сервисы или и др.

Куда передают Кредитную историю банки и МФО

Некоторые банки работают с каким-то одним бюро, другие компании могут работать одновременно с несколькими. Приведем пример:

|

Название банка |

Куда передает |

Куда делает запрос |

|

Сбербанк |

Equifax, ОКБ, СЗБКИ, МБКИ |

НБКИ, Equifax, ОКБ, СЗБКИ, МБКИ, КБ Русский Стандарт |

|

Авангард |

НБКИ, Equifax |

НБКИ, Equifax |

|

Альфа-Банк |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ |

|

ВТБ Банк Москвы |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ |

|

НБКИ, ОКБ, Eqifax |

||

|

НБКИ, Equifax, ОКБ |

Equifax, НБКИ, СЗБКИ |

|

|

Газпромбанк |

НБКИ, Equifax, СЗБКИ |

НБКИ, СЗБКИ |

|

Кредит Европа Банк |

НБКИ, Equifax, ОКБ |

|

|

НБКИ, МБКИ, Equifax |

НБКИ, Equifax, СЗБКИ, МБКИ |

|

|

Открытие Банк |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ |

|

НБКИ, Equifax |

НБКИ, Equifax |

|

|

Промсвязьбанк |

НБКИ, Equifax, КБ Русский стандарт |

|

|

Райффайзен Банк |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ |

|

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ, СЗБКИ |

|

|

Русский Стандарт |

КБ Русский Стандарт |

Equifax, КБ Русский Стандарт, НБКИ |

|

Тинькофф банк |

НБКИ, Equifax, ОКБ |

НБКИ, Equifax, ОКБ |

|

Хоум Кредит Банк |

НБКИ, Equifax |

НБКИ, Equifax, ОКБ, КБ Русский Стандарт |

|

Юникредит Банк |

НБКИ, КБ Русский стандарт |

НБКИ, Equifax, КБ Русский Стандарт |

Почему мне отказали в кредите?

В 90% случаев финансовые компании, в частности банки и МФО, отказывают клиентам в выдаче кредитов из-за плохой кредитной истории. История займов с указанием всех нарушений, несвоевременных выплат, штрафных санкций по взятым ссудам в течение 10 лет хранится в кредитном бюро, ежемесячно обновляясь.

Кроме того, в последнее время работодатели начали учитывать информацию из кредитной истории соискателя! Подробности о влиянии кредитной истории при устройстве на работу читайте . Корреспонденты Zaimtime провели небольшое расследование, чтобы узнать как испорченная кредитная история влияет на трудоустройство граждан.

Как узнать свой Кредитный рейтинг?

Узнать кредитный рейтинг можно разными способами как онлайн через интернет, так и при посещении. Подать запрос можно при личном визите в Центральное бюро кредитных историй, либо отправив туда запрос на проверку по почте, после чего Вас перенаправят в конкретные бюро КИ, где хранятся нужные Вам сведения.

Единичная проверка кредитной истории при личном обращении физического лица в течение года является бесплатной для заемщика. За последующие обращения может взиматься плата.

Существует альтернативный способ. Вы можете обратиться за получением сведений в организацию, которая сотрудничает сразу со всеми ведущими бюро кредитных историй. Выберите одну из представленных на нашем ресурсе компаний, подайте запрос и получите необходимые данные в течение 1-5 минут. Кредитная история онлайн – это просто, оперативно, и содержит большое количество информации. В нашем материале мы подробно рассказали: , и как производится подсчет кредитного рейтинга клиента.

Не имеет значения, предоставляется кредитная история бесплатно или за плату - в обоих случаях Вы получите актуальные сведения по всем кредитным продуктам и займам, узнаете, выступаете ли Вы поручителем каких-либо сделок, и другую важную информацию (задолженности по алиментам, оплате налогов и сборов, судебные решения о взыскании, долги по ЖКХ). Кроме того, это поможет избежать мошенничества в отношении Вас, облегчит процедуру получения нового займа или кредита.

Для чего нужно знать свою КИ:

- доверяй, но проверяй – выявите ошибки со стороны банков и кредитных организаций;

- не попадитесь на уловки аферистов, которые оформляют кредиты по чужим паспортам и ксерокопиям документов;

- для уверенности и спокойствия.

Предоставленный отчет содержит следующую информацию:

- долги/просрочки по займам;

- число действующих кредитов, выплаты по ним;

- задолженности по алиментам, налогам, квартплате, взыскания через службу судебных приставов;

- рекомендации как поправить слабые места, из-за чего могут возникать отказы в кредитовании;

- шансы на получение нового займа (скоринговый балл).

Напомним, микрофинансовые организации выдают займы на более лояльных условиях, нежели банки. Выбрав с помощью нашей площадки , вы можете узнать, как получить заем без проверки кредитной истории . Ведь главное отличие микрофинансовых организаций от банков – простота получения кредитного продукта (займа). Это очень существенное преимущество в ситуациях, когда деньги нужны срочно. На нашем ресурсе Вы можете подобрать компании, которые готовы оформить микрозайм даже без проверки КИ, а также без поручительства и предоставления справок об источнике дохода. Из документов нужен только паспорт гражданина РФ, и всего за несколько минут Вы можете решить финансовые вопросы.

Компании, специализирующиеся на микрофинансировании, часто выдают займы клиентам с плохой кредитной историей , а также предоставляют возможность ее исправления. Все, что Вам необходимо – паспорт.

Мы работаем только с проверенными и надежными МФО. Вы можете не беспокоиться о конфиденциальности предоставленных Вами данных, они зашифрованы и охраняются в соответствии с действующим законодательством.

Мы надеемся, что с нашей помощью Вы сможете получить даже срочный заем без кредитной истории в любое время, 24 часа в сутки, 7 дней в неделю. Выгодно и с гарантией.

Если Вы столкнулись с проблемой при взаимодействии с каким-либо сервисом, размещенном на нашем сайте, пожалуйста, сообщите об этом в .

Благодаря активному развитию всемирной сети теперь каждый человек может проверить свою кредитную историю бесплатно через интернет. Это позволит сэкономить время, потраченное на посещение БКИ. Ниже расскажем о специфике заказа кредитной истории в кредитном бюро, какие ошибки могут встретиться и можно ли узнать кредитную историю по фамилии.

Начнем с того, что кредитная история представляет совокупность всех взятых человеком кредитов и проведенных платежей. Если заемщик добросовестно выполняет обязательства, то говорят, что у него история «хорошая». Такой клиент легко получит новый займ в любом банке/МФО.

Если клиент оказался недобросовестным, допускал постоянные просрочки в графике платежей, его ки считается «плохой». С такой репутацией человеку тяжело оформить новый кредит в финансовой организации.

Чтобы знать, какой у него кредитный статус, заемщик должен проверять состояние своей истории один раз в год. Делает это необходимо по следующим причинам:

- чтобы избежать «навешивания» посторонних кредитов и несделанных платежей. Последнее происходит из-за неточной передачи данных сотрудниками учреждения;

- чтобы, при необходимости, без проблем оформить новый займ.

Кроме самого заемщика и финансового учреждения состоянием его кредитной истории могут интересоваться страховые компании. Это происходит в том случае, если человек решил оформить договор страхования. Просмотр ки клиента позволяет определить его финансовое состояние, отношение к выплатам .

При проведении крупной сделки на приобретение/продажу автомобиля или недвижимости у человека могут попросить предоставить его кредитную историю.

При приеме на работу будущий работодатель может поинтересоваться кредитным статусом нанимаемого работника. Таким образом, руководитель хочет понять насколько человек ответственный в своих поступках, как он умеет планировать свои финансовые потоки.

ЦККИ и код субъекта

При заключении кредитного договора в любом банке или МФО происходит оформление кода субъект. Он представляет собой набор цифр и букв, придуманных клиентом. Данная комбинация передается в Центральный каталог кредитных историй. Это учреждение хранит информацию о том, в каком конкретно БКИ находится ки каждого человека. Код субъекта может меняться в течение жизни в том случае, если человек забыл или потерял его. Для оформления нового необходимо обратиться в ближайший банк или БКИ.

Чтобы получить список от ЦККИ клиенту сделать соответствующий запросом одним из нескольких способов:

- зайдя на официальный сайт ЦККИ, введя в соответствующем поле код субъекта, заказать список БКИ. Он будет направлен на указанный адрес;

- при отсутствии кода субъекта , человек может оформить новый и после сделать запрос на официальном сайте ЦККИ. А может через ближайший банк или БКИ оформить запрос на получения списка бюро, в которых может находиться его ки;

- при отсутствии кода субъекта клиент имеет право направить в адрес ЦККИ нотариально заверенный запрос, в котором указаны все его паспортные данные, для получения списка БКИ;

- человек имеет право направить в адрес ЦККИ телеграмму со своими паспортными данными, которые предварительно заверил представитель почты России, с просьбой предоставить список БКИ на указанный адрес.

Процедура получения перечня бюро бесплатная и доступна любому гражданину России без ограничений.

БКИ

Кредитные истории граждан России хранятся в четыре крупных БКИ и десятке более мелких. Один раз в год любой человек имеет право абсолютно бесплатно получить отчет о состоянии свой ки.

Она может быть в базе:

- НБКИ;

- Эквифакса;

- ОКБ;

- Русского Стандарта.

Если запрос в них пришел с ответом «Кредитная история не найдена», значит человек никогда в жизни не брал кредит или его историю необходимо искать в более мелких БКИ.

НБКИ

Под данной аббревиатурой скрывается Национальное бюро кредитных историй, которое сегодня является одним из крупнейших хранилищ ки в России. Особенность данного учреждения заключается в том, что посмотреть свою кредитную историю через интернет его клиент не может . Компания оказывает свои услуги только в режиме офлайн.

Заемщику необходимо обратиться в представительство НБКИ с паспортом. После оформления официального запроса, через несколько часов клиент получить полный отчет о своих кредитах и выплатах по ним.

НБКИ активно сотрудничает с организациями-партнерами, которые предоставляют услуги в режиме онлайн, например, бки24.инфо. Данное бюро отличается лояльностью в работе. Чтобы получить отчет клиенту нет необходимости посещать офис лично. На официальном сайте ➠ человек заполняет специальную форму, введя ФИО и дату рождения. На указанный БКИ счет клиент оплачивает 340 рублей. Уже через час на его электронный адрес приходит отчет о кредитной истории, состоящий из пяти страниц.

Эквифакс

Данное бюро первым позволило клиентам проверить свою кредитную историю через интернет бесплатно. Человек может лично обратиться в Эквифакс. А может сделать это в режиме онлайн, посетив официальный сайт компании в интернете. Там необходимо пройти три основных этапа:

- создать личный кабинет и пройти процедуру регистрации;

- воспользоваться одним из удобных способов для подтверждения своей личности (через онлайн-сервис eID, платежную систему CONTACT, путем подтверждения своего расчетного счета, посетив офис компании лично или направив телеграмму с заверенными паспортными данными);

- после открытия доступа посмотреть свою кредитную историю бесплатно через интернет у себя дома.

Если человек хочет вести постоянный мониторинг состояния свой истории, он может заказать в компании специальные пакеты, оплатив их согласно действующим тарифам.

ОКБ

Объединенное кредитное бюро работает со своими клиентами как в режиме офлайн, так и через интернет. Посетив официальный сайт компании, клиент должен выполнить три основных условия:

- открыть личный кабинет;

- прийти процедуру идентификации личности удобным для него способом;

- получить заказанный отчет.

Посмотреть состояние свой кредитной истории через интернет бесплатно, обратившись в ОКБ, может любой человек 1 раз в год. Повторные обращения оплачиваются по тарифам компании.

Проверить кредитную историю по фамилии

Многие задают вопрос, можно ли проверить свою кредитную историю через интернет бесплатно только по фамилии ? Невозможно. Кредитный отчет относится к категории данных, запрещенных публичному разглашению. А однофамильцев в нашей стране встречается большое количество. В результате отчет Иван Ивановича может прийти другому человеку.

Существуют сервисы, которые предоставляют возможность посмотреть кредитную историю через интернет, однако не бесплатно и только при наличии всех паспортных данных клиента.

Иногда в процессе жизни человек меняет свою фамилию по разным причинам. Как быть в этом случае? Если вы поменяли фамилию, вам необходимо обратиться в БКИ или банк с просьбой внести изменения в состояние ки. К заявлению прикладывается копия нового паспорта с измененной фамилией.

Исправляем ошибки в кредитной истории

Проверив свою кредитную историю через интернет бесплатно, вы обнаружили в ней ошибки, неточности. Что делать?

Если на вас оказался кредит, который вы не оформляли, необходимо написать заявление в службу безопасности банка с просьбой разобраться в ситуации. Информация о займе может быть внесена ошибочно. Возможно на ваши утерянные документы оформлен левый кредит. В этом случае необходимо предоставить копию заявления об утери паспорта.

Иногда в кредитной истории неправильно показываются проведенные платежи или закрытые кредиты. Чтобы внести исправления в ки, необходимо написать заявление в БКИ или банк, приложив копии чеков об оплате кредита или его полном закрытии.

Видео: как проверить КИ